Содержание

- УСН для интернет-магазина: простой расчет, но сложный выбор

- ЕНВД или УСН для розничной торговли

- Учет товара в розничной торговле при УСН

- Кто такой бухгалтер и что такое бухучет

- Когда бухучет можно вести самостоятельно

- В каких случаях стоит подключить облачную онлайн-бухгалтерию

- Когда лучше нанимать бухгалтера в штат

- Что такое бухгалтер на аутсорсе и в каких случаях это удобно

- Ничего не нравится. Может, есть еще какие-то варианты?

- Пять вопросов про ИП и ООО

- Выбор системы учёта

- Регистрация ИП или ООО

- 1. Вид деятельности по ОКВЭД

- 2. Название для ООО

- 3. Адрес для ООО

- Способы регистрации

- Документы, которые обязан выдаватьинтернет-магазин

- 1. Письмо с подтверждением покупки

- 2. Накладная

- 3. Кассовый чек

- Как сдавать отчетность

- 1. Наймите своего бухгалтера

- 2. Наймите аутсорсера

- 3. Используйте сервисы электронных бухгалтерий

- Обмен документами с системами электронной коммерции

- Напоследок напомню, что в России в интернет-магазинах нельзя продавать:

УСН для интернет-магазина: простой расчет, но сложный выбор

Бизнес в сфере интернет-торговли, чтобы иметь возможность выжить на рынке, требует тонкой и грамотной настройки. Это касается не только работы с клиентами, наличия привлекательного товара, эффективной рекламной кампании, отличной работы службы логистики, но и уплаты налогов. Если необдуманно выбран режим налогообложения, не спланированы размеры предполагаемых доходов и расходов, то это часть ваших денег просто вылетит в трубу.

Бизнес в сфере интернет-торговли, чтобы иметь возможность выжить на рынке, требует тонкой и грамотной настройки. Это касается не только работы с клиентами, наличия привлекательного товара, эффективной рекламной кампании, отличной работы службы логистики, но и уплаты налогов. Если необдуманно выбран режим налогообложения, не спланированы размеры предполагаемых доходов и расходов, то это часть ваших денег просто вылетит в трубу.

Практика показывает, что обычно УСН для интернет-магазина оказывается самым выгодным налоговым режимом, если бизнес не очень крупный. Однако и здесь вам придется выбирать – между двумя объектами налогообложения. Какой из них выгоднее применять, в каких случаях, и почему, вы узнаете из этой статьи.

Право на УСН для интернет-магазина

Если вы только начинаете бизнес (регистрируете ООО или ИП), то подать уведомление о переходе на УСН вы должны в течение 30 дней со дня регистрации. А если вы уже работаете, но на другом налоговом режиме, то перейти на УСН можно с начала года, для этого тоже подается уведомление в налоговую инспекцию.

Переход возможен, если вы выполняете условие по выручке: по итогам 9 месяцев доходы не превысили 45 млн. руб., умноженных на коэффициент-дефлятор (в 2014 году равен 1,067)

К сожалению, не все интернет-магазины имеют право работать на УСН. Основные ограничения, которые могут их затрагивать, давайте перечислим. Права на УСН нет, если:

— доходы за год превысили 60 млн. руб., умноженных на коэффициент-дефлятор (в 2014 году равен 1,067);

— у организации есть филиалы или представительства;

— если доля участия в их капитале других организаций более 25%;

— средняя численность работников в календарном году больше 100 человек;

— остаточная стоимость основных средств больше 100 млн. руб.;

Весь список ограничений ищите в п.3 ст.346.12 НК.

УСН с объектом «доходы»

Применение УСН возможно в одном из двух вариантов, или как говорит НК – с одним из объектов:

— доходы;

— доходы за вычетом расходов.

Объекты различаются по ставке и порядку расчета единого налога. В зависимости от структуры затрат интернет-магазина, наличия работников и доли расходов на их зарплату, может оказаться выгоднее один из объектов.

Единый налог (ЕН) на УСН с объектом «доходы» рассчитывается по формуле:

ЕН = Д * 6% — УВП

Д – полученные магазином доходы, сюда включаются доходы по всем поступлениям – на расчетный счет, в кассу, в натуральной форме, как выручка, так и другие виды поступлений. При получении оплаты от покупателей наличными, помните о необходимости использования кассовой техники.

Особенностью УСН является кассовый метод признания доходов, т.е. они признаются по оплате – в день поступления денег на расчетный счет или в кассу. Однако здесь есть и некоторые тонкости, которые могут повлечь ошибки, об этом обязательно прочитайте .

6% — это ставка налога

УВП – уплаченные страховые взносы на работников и ИП и выплаченные работникам пособия по нетрудоспособности за счет средств работодателя. Здесь учитываются уплаченные суммы только в пределах уже начисленных. Например, пусть вы начислили взносов 10 тыс. руб., а уплатили больше – 12 тыс. руб., тогда в уменьшение налога можно взять уплаченное только в пределах начисленного – 10 тыс. руб.

Если вы заключили договор со страховой организацией и платите взносы на личное страхование работников от временной нетрудоспособности, то в УВП они тоже включаются. Но поскольку это редкая ситуация, мы ее подробно не будем рассматривать.

Если у ИП работников нет, то вычитаемое УВП может уменьшать единый налог до 100%. Если работники есть, то УВП уменьшает единый налог не более чем на 50%.

Кому может быть выгодно работать на УСН с объектом «доходы»:

— интернет-магазинам ИП, у которого работников нет и наценка на продаваемый товар большая (больше 50%);

— магазинам с небольшим числом работников с невысокой зарплатой, большими оборотами и наценкой на товар;

— магазинам, которые не могут подтвердить расходы на закупку продаваемых товаров (китайские товары, товары, закупаемые на челночных рынках и т.п.).

Почему пишу «МОЖЕТ БЫТЬ выгодно»? В любом случае перед выбором объекта нужно просчитать оба варианта с вашими цифрами (реальными или планируемыми). Если вам нужна в этом помощь, заказывайте консультацию на этой странице .

УСН с объектом «доходы-расходы»

Сразу скажу, что объект «доходы за вычетом расходов» на УСН для интернет-магазинов становится выгоднее, если наценка на продаваемые товары невелика (менее 30%). Также в некоторых регионах есть льготные ставки (до 5%, смотрите свое региональное законодательство).

Учет здесь вести посложнее, чем в предыдущем случае, поскольку все произведенные расходы должны быть документально подтверждены.

ЕН = (Д – Р) * 15%

15% — ставка налога, если есть льготы, то здесь будет льготная ставка

Д – доходы, определяются в том же порядке, который написан выше для объекта «доходы»

Р – расходы.

По расходам особенностей очень много, самые важные:

— перечень их закрыт, т.е. учесть можно не все расходы. Полный перечень очень велик, смотрите ст.346.16 НК. Если сомневаетесь по поводу каких-то спорных расходов, можно их включать или нет, пишите мне на странице Контакты ;

— по расходам есть особенности времени их признания. В основном для всех действует такое условие: расходы должны быть оплачены, если это покупка материалов – они должны быть еще и оприходованы (т.е. поступить в организацию), услуги – фактически оказаны, работы – выполнены.

Для интернет-магазина важно правильно учесть расходы по товарам. Для их признания: товары должны быть оплачены поставщику, оприходованы и затем отгружены покупателю. На день, когда все 3 условия выполнены, по ним можно признать расходы.

По основным средствам (дорогой компьютер, автомобиль, здание, оборудование и др.) ситуация еще сложнее и заслуживает отдельной статьи. Также обратите внимание на специфичные для интернет-магазина расходы на курьеров.

Таким образом, зная (или планируя) доходы и расходы своего интернет-магазина, вы можете примерно подсчитать, какой из объектов вам выгоднее применять.

Бизнес меняется и развивается, поэтому важно делать такие расчеты в конце каждого года, чтобы определиться, менять ли объект на следующий год или остаться на том, который есть.

Если вам нужна консультация по бухгалтерскому учету и налогообложению в интернет-магазине, пишите мне на странице Контакты. Узнайте, чем я могу помочь интернет-предпринимателям, загляните на страницу Услуги.

Ведение торговой деятельности представителями малого бизнеса предлагает последним довольно многочисленные возможности в том, что касается выбора режима налогообложения. Традиционно фирмы и ИП предпочитают работать в рамках упрощенной системы налогообложения, определившись лишь со ставкой – 6% или 15%. Кроме того, в большинстве регионов страны, где местными властями утвержден «вмененный» закон, выбирать можно также между ЕНВД или УСН для розничной торговли.

ЕНВД или УСН для розничной торговли

Налоговое законодательство разрешает применение вмененного спецрежима в отношении торговли, которая осуществляется через магазины и павильоны с площадью торгового зала не более 150 кв. метров по каждому объекту организации торговли, а также через киоски, палатки, лотки и другие объекты стационарной торговой сети, не имеющие торговых залов. Кроме того, на вмененку часто можно перевести торговлю через объекты нестационарной торговой сети.

© фотобанк Лори

Принципиальным моментом при выборе в пользу ЕНВД для розничной торговли является независимость размера налога от суммы реальных доходов. Довольно часто именно вмененка является довольно выгодной системой налогообложения для такого бизнеса.

Пример

ООО «Ромашка» осуществляет деятельность по ведению розничной торговли компьютерами и комплектующими в г. Санкт-Петербург. Расчет вмененного дохода в данном случае будет производится исходя из следующих показателей:

- базовая доходность для торговой деятельности, осуществляемой через торговые залы, — 1800 рублей на 1 кв. м. в месяц.

- площадь торгового зала, в данном случае она составляет 12 кв. м. согласно правоустанавливающим документам.

- коэффициент К1, на 2016 год он составляет 2,083,

- коэффициент К2, установленный в Законе Санкт-Петербурга от 17 июня 2003 года N 299-35 для торговой деятельности вычислительной техникой, осуществляемой в городских муниципальных округах, составляет 1,0.

Таким образом, месячная сумма вмененного налога составит:

- (1800 х 12 х 2,083 х 1,0) х 15% = 6748,92 рублей.

Сумма вмененного налога, как видно из примера, получается далеко не самая большая. Но можно ли в данном случае оптимизировать налоговые отчисления, выбрав иную систему налогообложения?

На УСН с объектом «доходы», как известно, ставка налога составляет 6%. Таким образом, в приведенных условиях УСН-6% окажется более выгодной, чем ЕНВД, если сумма месячного дохода не будет превышать 112 000 рублей. В этом случае упрощенный налог будет равен порядка 6720 рублей, и окажется меньше, если меньше будет и месячная выручка.

УСН-15% рассчитывается от разницы между доходами и расходами. Однако тут следует отметить, что в некоторых регионах страны местными властями установлены пониженные ставки и для УСН. В частности, такой закон от 22 апреля 2009 года № 185-36 (в ред. от 10.06.2015) имеется и в рассматриваемом нами на примере Санкт-Петербурге, так что классическая УСН-15% в данном случае представляет собой льготную УСН-7% с объектом «доходы минус расходы». Что же это дает?

Если ориентироваться на показатели примера с ЕНВД, то применение такого вида упрощенки будет более выгодными, если налоговая база составит не более 96 400 рублей (6748/7*100). Но не забываем, что в данном случае речь идет о разнице между доходами и расходами, которая в торговой деятельности фактически означает торговую наценку. Далее все будет зависеть от оборотов. Если, допустим, ежемесячная выручка рассматриваемого магазина составляет 400 000 рублей в месяц, а себестоимость товара – 330 000 рублей, то налог придется уплатить лишь с разницы, таким образом, он составит 70 000 х 7% = 4900 рублей, т.е. окажется более выгодным в сравнении с ЕНВД. Исходя из цифр в приведенном примере можно без труда рассчитать возможные отчисления для разных налоговых режимов, а также для других данных по выручке, наценке или условиям осуществления торговли. Правда, нужно все-таки помнить о том, что в большинстве регионов страны ставка налога на УСН с объектом «доходы минус расходы» все же стандартная – 15%. В то же время не следует забывать и о том, что применение «доходно-расходной» УСН налагает на бизнесмена дополнительные обязательства, в частности, по ведению учета принимаемых в налоговой базе затрат.

Учет товара в розничной торговле при УСН

При применении ЕНВД или УСН-6% в розничной торговле сложностей в ведении налогового учета не возникает. Впрочем, ООО так или иначе должны отражать все свои операции, на основании которых по итогам года формируется бухгалтерская отчетность, т.е. фиксировать как доходы, так и расходы. Но с точки зрения налоговых отчислений все просто: ЕНВД рассчитывается на основании фиксированных показателей, а для определения платежа в ИФНС на УСН-6% важны поступления от покупателей, т.е. нужно лишь правильно учесть дату отражения дохода и его сумму. Соответственно к этой задаче сводится ведение учета в целом у предпринимателей, которые не ведут бухгалтерский учет.

Но отражение в налоговой базе на УСН-15% расходов требует более внимательного подхода и связано с выполнением некоторых дополнительных условий. Прежде всего все учитываемые в уменьшения налога затраты должны отвечать закрытому перечню, предусмотренному статьей 346.16 Налогового кодекса. Расходы, не указанные в данном списке, отражать в налоговом учете нельзя. В отношении некоторых видов затрат существуют также прямые разъяснения Минфина на тему того, можно или нельзя уменьшать за счет них налоговые отчисления. Поэтому если конкретный вид расходов вызывает сомнения, то лучше все же проверить наличие подобных разъясняющих документов авторства специалистов финансового ведомства. Но все же основные виды затрат, связанные с ведением бизнеса, такие, как закупочная стоимость товаров, необходимые в деятельности услуги сторонних исполнителей, материальные затраты, расходы на оплату труда, не вызывают вопросов при включении подобных сумм в КУДиР.

В то же время всегда нужно помнить о том, что любые принимаемые в УСН затраты требуют документального подтверждения, то есть предполагают наличие закрывающих сделку накладных или актов от поставщика. Сами расходы при этом должны быть целиком оплачены. Лишь по факту выполнения обоих условий, то есть по более поздней дате затраты можно включить в налоговую базу.

Если же речь идет об учете товара в розничной торговле при УСН, то добавляется и еще одно условие: стоимость товаров можно учесть в налоговой базе только после того, как товар будет продан конечному поставщику. Рассмотрим пример расчета налоговой базы в подобных условиях.

ООО «Астра» ведет деятельность по розничной торговле на УСН в 2016 году с объектом «доходы минус расходы». В 1 квартале 2016 года для этих целей было закуплено 200 единиц товара А по цене 500 рублей за единицу, и 180 единиц товара Б по цене 700 рублей за единицу. Расходы были полностью оплачены, а товары получены от поставщика в первом квартале. Таким образом их фактическая общая сумма составила:

- 200 х 500 + 180 х 700 = 226 000 рублей.

В течение 1 квартала было продано 40 единиц товара А по цене 1000 рублей и 50 единиц товара Б по цене 1100 рублей за штуку. Во втором квартале было продано 50 единиц товара А и 100 единиц товара Б по тем же ценам.

Зарплатный фонд сотрудников организации, включая начисленные и уплаченные взносы в ПФР и ФСС, в первом квартале составил 25 000 рублей, во втором – 30 000 рублей.

Рассчитаем сумму аванса по УСН за первый квартал:

- Доходы: 40 х 1000 + 50 х 1100 = 95 000 рублей

- Расходы: 40 х 500 + 50 х 700 + 25 000 = 80 000 рублей

Налоговый платеж составит: (95 000 – 80 000) х 15% = 2 250 рублей.

Налоговая база за полугодие нарастающим итогом составит:

- Доходы: (40 + 50) х 1000 + (50+100) х 1100 = 255 000 рублей

- Расходы: (40 + 50) х 500 + (50+100) х 700 + 25 000 + 30 000 = 205 000 рублей

- Аванс за полугодие будет равен: (255 000 – 205 000) х 15% = 7500 рублей.

С учетом ранее перечисленного за первый квартал платежа нужно будет доплатить:

7500 – 2250 = 5250 рублей.

В то же время фактическая стоимость не проданного на конец 2 квартала товара, а именно 76 000 рублей, в расходах на УСН не учитывалась.

Как видно из примера, расчет налоговой базы в УСН с объектом «доходы минус расходы» гораздо более трудоемкий, требует внимательности, а также предполагает постановку на предприятии учета товарооборота. Без такой системы, которая бы позволяла отражать как закупку, так и продажу в разрезе каждого отдельного вида товаров, организовать корректное ведение налогового учета было бы крайне сложно, особенно при многочисленной товарной номенклатуре. Однако в конечном итоге такой подход может окупиться минимизацией налоговых отчислений, а грамотное ведение документооборота и учета в целом избавит коммерсанта от любых возможных вопросов со стороны контролеров.

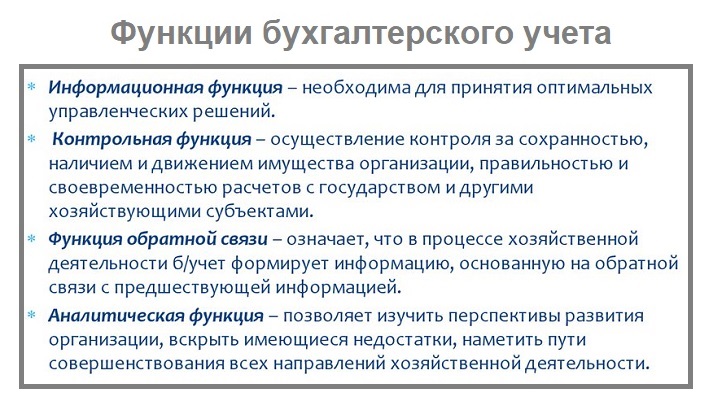

Кто такой бухгалтер и что такое бухучет

Бухгалтер — это специалист, контролирующий финансовую деятельность компании и отвечающий за нее перед государством в лице налоговой службы. Он следит за расходованием средств, ведением документации и своевременной сдачей отчетности. Есть еще понятие бухгалтерского учета. Это система документальной фиксации всей хозяйственной деятельности и финансовых операций.

Так вот, бухучет в прямом смысле этого слова обязаны вести не все юрлица и ИП. Это касается, в основном, больших компаний на общей системе налогообложения — ОСН. Они документально и непрерывно фиксируют движение каждой копейки денег — для них это требование закона.

У пользователей спецрежимов все проще — закон не требует от них тотального ведения бухгалтерского учета. Для малого бизнеса достаточно собрать данные, необходимые для заполнения налоговых деклараций. Это не значит, что все просто и бухгалтер не нужен. Если нет навыков работы с финансами и объем работ большой, лучше нанять специалиста. Но часто работы можно выполнить самому.

Когда бухучет можно вести самостоятельно

Обратимся к самой распространенной модели работы интернет-магазина. Это ИП без работников, налоговый режим — “упрощенка” 6% от доходов. Декларация сдается один раз в год. Ее вполне можно заполнить и самому — ничего сложного в этом нет. В интернете легко найти образцы и правила оформления этого документа.

Ежеквартально вы должны выплачивать авансовые платежи — их придется рассчитывать. Все финансовые операции заносятся в книгу учета расходов и доходов. На этом вся бухгалтерия в вашем случае заканчивается.

Немного сложнее будет посчитать налоги при системе УСН “доходы минус расходы”. Налогооблагаемая база здесь не валовая выручка, а чистая прибыль, которую надо определить по специальным формулам.

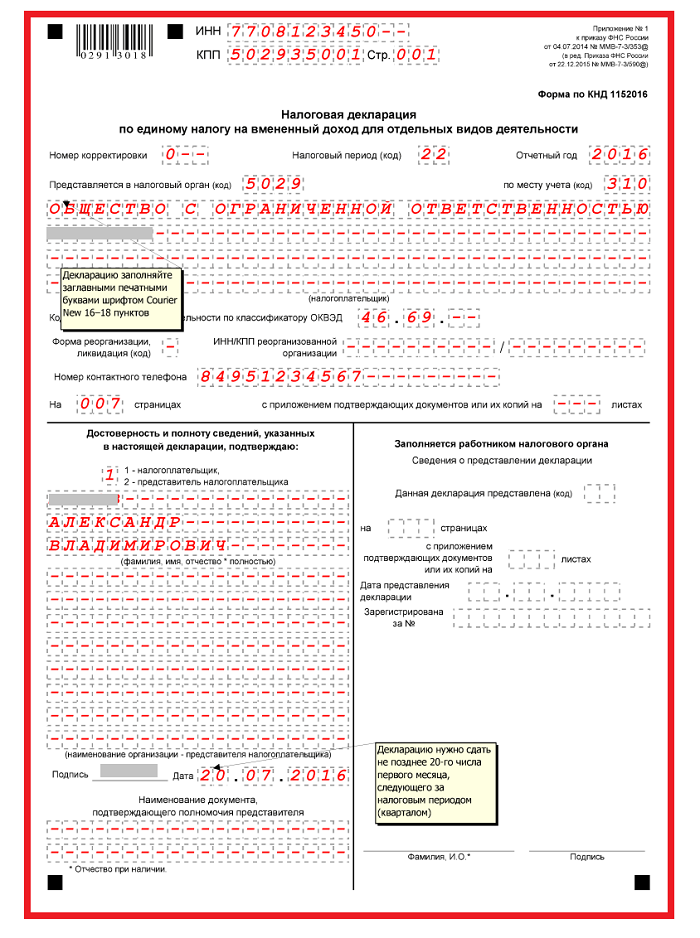

Еще проще придется тем, кто применяет единый налог на вмененный доход — ЕНВД. Это не самая популярная форма налогообложения для интернет-магазинов, но некоторые предприниматели с успехом ее применяют. Встать на ЕНВД можно только при наличии “настоящей” точки обслуживания покупателей, например, пункта выдачи товара.

Налогооблагаемая база при ЕНВД — это как раз площадь помещения. Исходя из того, сколько квадратных метров используется для работы и считается сумма налога. Для расчета используется формула с несколькими переменными коэффициентами. Но не суть. Самое главное — заполнить декларацию ЕНВД может любой, изучавший математику в средней школе.

Документ заполняется и сдается каждый квартал — до 20 числа следующего за ним месяца. Оплатить налог нужно до 25 числа этого же месяца.

В каких случаях стоит подключить облачную онлайн-бухгалтерию

Онлайн-бухгалтерия — это компьютерная программа, которая делает всю работу бухгалтера. Вы подключаете услугу и больше ничего не делаете. Система сама соберет все данные, заполнит декларации и отправит их в ФНС, а потом заплатит налоги. Вам только будут приходить соответствующие уведомления.

Услугу предлагают многие банки — открываете расчетный счет, подключаете онлайн-бухгалтерию и забываете об этом вопросе. Множество подобных сервисов легко найти и в интернете. Если вы открываете интернет-магазин на платформе InSales, несколько интеграций вашего сайта с онлайн-бухгалтериями будут уже внутри — их нужно только подключить и запустить.

В общем, подключить интернет-бухгалтера не проблема, однако мы не советуем подключать услугу всем подряд. Это разумно только в тех случаях, когда ВСЕ расчеты идут через банковский счет по безналичной системе. В интернет-магазинах так чаще всего и бывает, но не всегда.

Часто предприниматели расплачиваются еще и наличными: за товар, аренду помещений, покупку воды или оборудования в офис — случаев много. Если у вас есть точка выдачи товара или налажена курьерская доставка, то и покупатели могут расплатиться наличными деньгами.

При таком раскладе тоже можно пользоваться онлайн-бухгалтерией, но ее применение теряет всю свою привлекательность. Если в случае с полностью безналичными расчетами вам вообще ничего не придется делать, то при частичной работе с наличкой все платежи, проведенные с использованием живых денег вам придется заводить в систему вручную, а это неудобно.

Во-первых, легко запутаться или попросту забыть внести информацию об очередном наличном платеже. Во-вторых, при сдаче отчетности у налоговой могут возникнуть вопросы касательно таких операций. В-третьих, при работе с наличными придется выводить деньги с расчетного счета, а такое движение средств, возможно придется обосновывать.

В общем, если доля расчетов живыми деньгами существенна, применение онлайн-бухгалтерии может принести больше вреда, чем пользы. Поэтому подключайте услугу только тогда, когда львиная доля платежей идет в безналичной форме. Кстати, если расчетных счетов не один, а несколько, все операции с ними можно завести в одну систему онлайн-бухгалтерии.

Не можем не коснуться еще одного вопроса. Облачная бухгалтерия очень удобна, спору нет. Однако не все сервисы одинаково хорошо работают. Иногда случаются ошибки, да такие, что разгребать их последствия приходится долго и мучительно. Сбои и баги в системе могут привести к неправильному расчету налога, несвоевременной оплате и так далее. Это тянет за собой штрафы, пени и доначисления. Не говоря уже о потраченных нервах.

Словом, онлайн-бухгалтерии пока трудно назвать совершенным инструментом учета. Причем обычно предприниматели делятся на два лагеря: первые ругают сервис на чем свет стоит, а вторые не нарадуются, что пользуются услугой. Поэтому, если ваш выбор пал на облачную бухгалтерию, серьезно подойдите к выбору поставщика услуги. Почитайте отзывы, пообщайтесь с коллегами — кто и каким сервисом пользуется.

Когда лучше нанимать бухгалтера в штат

Вообще самый правильный и надежный вариант ведения бухгалтерского учета — это нанять опытного профессионального бухгалтера. Но тогда придется оформлять его в штат и платить заработную плату. А теперь подумайте: у вас в офисе сидит специалист, получает приличные деньги, а работает полчаса в день. Именно столько времени нужно грамотному работнику для ведения учета небольшого интернет-магазина. Понятно, что это невыгодно. Зарплата бухгалтера за год, возможно, будет больше всех возможных налогов и даже штрафов, уплаченных за это время.

Поэтому брать работника на полную ставку разумно только тогда, когда для него действительно будет работа на 8 часов в смену. Если не брать во внимание частности, то это справедливо для организаций на ОСН с приличным штатом наемных работников и большим количеством финансовых операций.

Каждый сотрудник получает заработную плату, за него нужно платить налоги, пенсионные и страховые отчисления в бюджет, подавать кучу различных уведомлений в пенсионный фонд и соцстрах. Общую систему налогообложения должны применять ООО со штатом 100 человек и более. Всех их надо обсчитать, подготовить и сдать все необходимые документы. Сами понимаете — в таком случае бухгалтеру будет чем заняться. Больше того, обычно у таких организаций не один бухгалтер, а два или три: главбух и специалисты.

А самое главное — юридические лица на ОСН обязаны вести бухгалтерский учет. Вспоминаем начало статьи — мы писали, что это такое. Бухгалтер не просто собирает финансовую информацию для последующего заполнения деклараций и расчета сумм налога. Он фиксирует все в программе 1С или ей подобных и должен предоставлять все данные по требованию налоговых органов. Не только декларации, а первичные данные.

Что такое бухгалтер на аутсорсе и в каких случаях это удобно

Допустим, три предыдущих варианта ведения бухгалтерии вас не устраивают. Сами считать не хотите да и некогда, онлайн-бухгалтерии не доверяете, а нанимать штатного специалиста нет смысла. Вот бы сделать так, чтобы бухгалтер приходил в офис на час-два в неделю, заполнял все бумажки и уходил восвояси. И брал за услуги символическую сумму денег.

Вообще-то такое очень даже возможно. Такая схема работы называется аутсорсинг, или возмездное предоставление персонала. Расскажем, что к чему и как это работает.

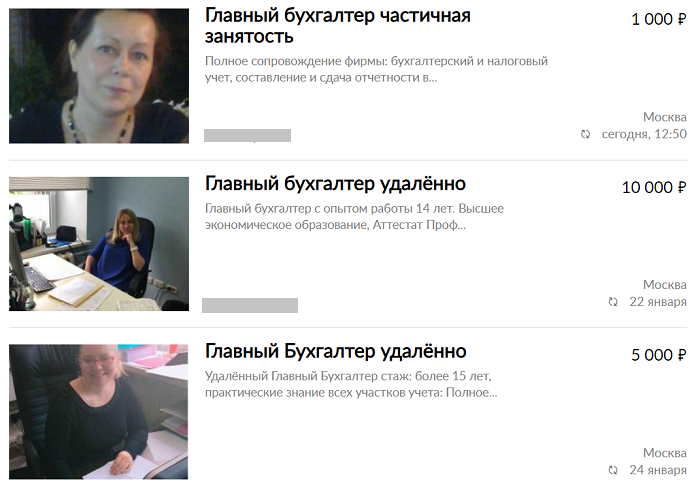

В некой компании много бухгалтеров. Так много, что есть возможность поделиться специалистами с нуждающимися. Компания подает объявление “Бухгалтер для ИП и ООО” и ждет клиентов. Они находятся очень быстро: многие предприниматели хотят доверить работу по учету финансов профессионалу и при этом не переплачивать.

А дальше все происходит, как мы и писали: специалист берет вашу фирму под свое шефство и начинает вести бухгалтерию. Приходит только тогда, когда нужно поработать с документами, сам запрашивает у вас необходимую информацию, а самое главное — денег берет совсем немного. Если верить объявлениям в интернете, услуги “бухгалтера на час” стоят от 1000 рублей в месяц.

Плюсов у схемы много: это выгодно, всегда есть с кого спросить за работу, возможность проконсультироваться и много чего еще. Поэтому бухгалтерские услуги по договору аутсорсинга пользуются огромной популярностью. Так что присмотритесь: возможно, такой формат работы вам подойдет.

Ничего не нравится. Может, есть еще какие-то варианты?

Конечно же есть. Можно не делать ничего из того, что написано выше. Достаточно найти контору, которая просто будет заполнять ваши декларации за деньги. Предложений на рынке услуг хватает: достаточно вбить в строке поисковика: “заполнение декларации ЕНВД (УСН, ОСН)”.

Выглядит это так: вы приходите в офис такой компании, показываете учредительные документы и финансовые отчеты и милая девушка в течение пяти минут заполняет декларацию, после чего отдает ее вам на руки. В налоговую идете уже сами. Или пишете конторе нотариальную доверенность и тогда декларацию сдает компания. Все, что вам нужно сделать — это один раз за отчетный период посетить офис аудиторской фирмы.

Средняя стоимость заполнения декларации — 500 рублей. Можно сделать хитро: первый раз прийти и заплатить за заполнение документов, а потом снять с них копии и в последующем делать все самому по этому образцу — именно так многие и поступают.

Правда, в этом случае часть работы бухгалтера все-же придется делать самостоятельно. Если вы применяете УСН — нужно вести книгу учета доходов и расходов, собирать накладные и счета-фактуры, заказывать выписки с банковского счета. На основании этих данных и будет заполняться декларация. При работе на едином налоге на вмененный доход нужно лишь сообщить площадь помещения и адрес ведения деятельности. Ну и информацию об ИП или ООО, само собой.

Пять вопросов про ИП и ООО

Просто частник не сможет создать сколько-нибудь серьёзный интернет-магазин. Хотя бы потому, что не сможет заключить договор с банком на эквайринг (приём денег по кредитным картам). Если собираетесь продавать на сумму более 100 тысяч рублей в месяц, нужно официальное оформление. Для малого бизнеса таких форм всего две — ИП (индивидуальный предприниматель без образования юридического лица) и ООО (общество с ограниченной ответственностью). Чтобы из них выбрать, нужно ответить на пять вопросов:

1. Что именно вы собираетесь продавать?

Определите, к какой категории относятся ваши товары:

- Простой товар: повседневные промышленные вещи, посуда, поделки, мелкая недорогая электроника, одежда, аксессуары для мобильных.

- Товар, по которому могут быть претензии: то, что может причинить вред здоровью (например, скоропортящиеся продукты), дорогие товары с гарантийным сроком (дорогая электроника и т.п.).

Почему это важно: ООО отвечает по претензиям только в размере собственных активов, ИП отвечает всем своим имуществом. Значит, если от проданного вами фермерского творога кому-то станет плохо, у ООО не отберут больше, чем есть денег и товаров, а у ИП могут отобрать вообще всё, в том числе машину и любимую породистую кошку (есть нюансы: у ИП не смогут отобрать единственное жильё и необходимый для проживания минимум вещей. Владельца ООО при некоторых условиях тоже могут лишить имущества, но сделать это сложнее. Подробнее читайте в статье).

2. На какую сумму в год вы собираетесь продавать?

Почему это важно: При больших оборотах ИП не сможет использовать упрощённую систему налогообложения, и становится выгоднее открыть ООО. На 2016 год потолок установлен в 79 млн рублей.

3. Вы владеете магазином один или у вас есть партнёры?

Почему это важно: ИП – это один хозяин. Если вас несколько, то нужно открывать ООО.

4. Вы строите интернет-магазин для себя или намерены потом продать его?

Почему это важно: Чтобы продать магазин, зарегистрированный на ИП, нужно оформить много документов. Продать ООО гораздо проще. Вообще продажа бизнеса — комплексный, многогранный вопрос. Обязательно посоветуйтесь с тем, кто это уже хоть раз успешно сделал. Если не найдёте такого человека в своём окружении — напишите мне.

5. Собираетесь ли вы делать большой перерыв в вашей торговле?

Почему это важно: ООО может приостановить свою деятельность без потерь, а у ИП есть обязательные платежи (пенсионный и медстрах).

Итак, если верно хотя бы одно утверждение:

- вы продаёте товар, по которому к вам могут предъявить серьёзные претензии;

- объём продаж предполагается более 79 млн рублей;

- у вас есть или предполагается партнёр;

- у вас есть мысли в близком будущем продать свой интернет-магазин;

- ваши продажи могут приостанавливаться на длительный срок…

…то вам нужно ООО. Иначе достаточно ИП.

Выбор системы учёта

Если ваш объём продаж больше 79 млн рублей в год, подойдёт только ОСНО.

ОСНО — общая система налогообложения. Это все прелести крупной фирмы: НДС, балансы, куча разных налогов и т.д. Подходит крупным торговцам и тем, кто работает с крупными торговыми и промышленными предприятиями. Вам это вряд ли будет нужно, как минимум не на первый год.

Если меньше, выбирайте упрощённую систему налогообложения. В ней гораздо проще вести учёт, можно использовать онлайн-сервисы ведения бухгалтерии, и такие фирмы реже проверяет налоговая. Упрощённых систем две:

- Доходы минус расходы (налог 15%)

- Вы имеете право вычитать из полученных доходов стоимость товаров, расходов на интернет, создание сайта, доставку и т.д. С получившейся прибыли нужно заплатить 15% налогов. Подойдет тем, кто перепродает товары, а не производит сам. Для вычитания расходов они должны быть оплачены, получены и иметь отношение к вашему бизнесу.

- Пример: Если вы торгуете электроникой, то затраты на предпродажную подготовку и настройку техники можно вычесть из налогооблагаемой суммы. А вот чек на покупку 5 кг мандаринов и бутылки вина налоговый инспектор вряд ли примет.

- Доходы (налог 6%)

- Вы заплатите 6% налога со всех поступающих вам сумм. Никаких расходов из них вычитать нельзя. Подойдет, если у вас мало задокументированных расходов (например, вы продаёте что-то, сделанное своими руками), либо очень большая наценка.

Регистрация ИП или ООО

Теперь надо подготовить и подать документы для регистрации. Перед началом выберите из классификатора виды деятельности (это обязательно для налоговой), а для ООО ещё название компании и адрес.

1. Вид деятельности по ОКВЭД

Видов деятельности по классификатору (ОКВЭД) можно выбрать несколько, всё зависит от того, чем ещё вы собираетесь заниматься. В интернете множество статей по выбору ОКВЭД, посмотрите. Для интернет-магазина вам обязательно надо выбрать код 52.61, Розничная торговля по заказам. Это будет ваш основной код.

Код 52.61 – это группа. Она включает в себя коды 52.61.1, Розничная почтовая (посылочная) торговля и 52.61.2, Розничная торговля, осуществляемая через телемагазины и компьютерные сети (электронная торговля, включая Интернет). По идее, коды внутри группы указывать не нужно, если вы выбрали группу. Однако, в некоторых регионах у налоговых инспекторов своё понимание закона, и они могут отказать в регистрации в случае, если указана только группа. Они будут неправы, но вам от этого не легче. Поэтому на всякий случай указывайте все три.

Кроме основного кода, можно выбрать дополнительные. Без нужды не регистрируйте лишние ОКВЭД, да и вообще для начинающей фирмы их нежелательно иметь более семи штук — слишком много ОКВЭДов может привлечь внимание налоговой и с вас могут потребовать объяснений.

2. Название для ООО

Оно должно быть коротким и легко произносимым. Очень вероятно, что вам его придётся диктовать своим партнёрам по телефону — нужно сделать так, чтобы вас понимали совершенно однозначно. Отлично, если название будет совпадать с названием вашего домена или магазина.

3. Адрес для ООО

Адрес должен быть ещё до регистрации. Налоговая в борьбе с фирмами-однодневкамисерьёзно ужесточила регистрацию и это создаёт трудности для реальных фирм. Для регистрации вы должны иметь гарантийное письмо или предварительный договор аренды с собственником помещения. Будьте готовы к тому, что налоговый инспектор навестит собственника и убедится, что помещение действительно есть и его вам дадут. Примерно такая же процедура сейчас с открытием расчётного счёта в банке.

Способы регистрации

Итак, у нас есть коды ОКВЭД, название, адрес и система налогообложения. Если вам дорого время, обратитесь к специалистам (бухгалтерским аутсорсерам). Их масса по соседству с вами, они легко ищутся по запросу «регистрация ИП и ООО». Они самостоятельно все сделают с указанными вами параметрами.

Если хотите сэкономить, воспользуйтесь онлайн-сервисом по подготовке документов для самостоятельной регистрации ИП и ООО. Я рекомендую сервис «Моё Дело»: регистрация ИП и регистрация ООО. Все бесплатно. Обратите внимание: вам всего лишь подготовят правильные документы. Сдавать их в налоговую придётся самим. Инструкция по дальнейшим шагам там же, на сайте сервиса.

Сам процесс рекистрации ИП подробно описан в материале «Как начать интернет-бизнес: регистрация ИП».

Документы, которые обязан выдаватьинтернет-магазин

У вас начались продажи. Какие документы должен выписывать интернет-магазин?

1. Письмо с подтверждением покупки

Сразу после оформления и оплаты заказа вы должны отправить клиенту на е-мейлподтверждение покупки. Это просто письмо в свободной форме. Его сгенерирует и отправит автоматически ваша система электронной коммерции. Оно может быть практически любого вида и формы, должно быть лишь несколько обязательных полей:

- продавец (это вы), контактные данные;

- покупатель;

- что купили, количество и сумма;

- общая сумма заказа.

Письмо может быть с картинками, фотографиями, самых замысловатых шрифтов и расцветок. Большой простор для индивидуализации! Большинство систем позволяет создать свой собственный шаблон. В Эквиде можно редактировать письмо на любом платном плане.

2. Накладная

Вместе с товаром в посылку покупателю вкладывается накладная(в интернет-продажах её ещё зовут инвойс). Информация в ней дублирует письмо. Её вам тоже подготовит ваша система электронной коммерции. И да, её тоже можно оформить так, как вам удобно! Вот хороший пример инвойса:

Если ваш товар — электронный, то накладную вы не отправляете. Покупатель самостоятельно может зайти в личный кабинет в магазине и нажать на ссылку «Скачать инвойс». Даже в России с недавних пор достаточно электронного инвойса, а за рубежом это норма уже давно.

Важно: Некоторые перевозчики требуют оформлять накладные по собственной форме. Например, когда вы отправляете товар Почтой России, вам понадобятся специальные бланки (в Эквиде их можно заполнять автоматически, подключите приложение). Уточните заранее, какой нужен бланк и умеет ли ваша система электронной коммерции подготавливать такие документы. Если нет, можно печатать накладные через 1С или «Мой склад».

3. Кассовый чек

Если собираетесь торговать за наличку (оплата при получении товара), то будете обязаны выдавать клиенту кассовый чек. Для этого нужны мобильные ККМ(контрольно-кассовые машины). Такой аппарат выдаётся курьеру вместе с накладной. На выдачу чека надо обратить особое внимание! Алгоритм действий кассира прописан в законах и инструкциях ФНС и должен быть такой:

- Получить деньги, сообщить сумму денег покупателю «Ваши деньги 5000 рублей».

- Выбить на ККМ чек.

- Назвать сумму сдачи «Ваша сдача 151 рубль 15 копеек».

- Вручить чек и сдачу одновременно и только в руки покупателю! Причём купюры и монеты выдаются вместе.

- Вручить товар и накладную.

Важно: Если ваш курьер нарушит алгоритм и нарвётся на сотрудника налоговой не в духе, то он может подвести вас под серьёзный штраф за неприменение кассового аппарата. Чтобы нарушить закон и попасть на штраф, достаточно, к примеру, выдать чек после сдачи или отдать товар до выдачи чека.

Если у вас будет ККМ, совмещённый с POS-терминалом, то ваш курьер так же сможет принимать оплату по банковским картам прямо в момент выдачи товара (эквайринг). Разница лишь в том, что чеков вы должны будете выдать два: кассовый чек и слип (чек снятия денег с кредитки).

Выбор терминалов и ККМ широкий, законодательство в этой области меняется стремительно, и я бы не стал полагаться на один источник информации. Обязательно посетите несколько фирм, торгующих кассовыми аппаратами. Пройдитесь по крупным банкам вашего города и поговорите с ними о мобильных терминалах. У Русского Стандарта, ВТБ и Сбербанка большой опыт в эквайринге и они могут предоставлять терминалы бесплатно. Почитайте свежие статьи про выбор аппарата. Иначе вы рискуете купить аппарат, который через полгода придётся менять из-запоменявшегося законодательства.

Кассовые чеки должны быть утверждённой налоговым ведомством формы. Их вам будет печатать ККМ, вам опять же вручную ничего выписывать не надо. Ваши реквизиты в ККМ пропишут в той фирме, где вам их продадут. В некоторых ККМ чек тоже можно брендировать — вставить туда свой логотип. Спросите об этом у вашего поставщика кассовых аппаратов.

Как сдавать отчетность

Первое правило сдачи отчётности в налоговую — не делать это самостоятельно. Законодательство у нас кривое и постоянно меняется, возьмите профессионала. Вариантов несколько:

1. Наймите своего бухгалтера

Дорого, придётся обеспечивать рабочее место (компьютер + софт), и хорошего бухгалтера найти сложно.

Этот вариант нужно выбирать в очень редких случаях:

- Вы вынуждены соблюдать режим строгой секретности: работаете на оборонку или на мафию. Интернет-магазин не про это.

- Ваш документооборот уже настолько велик, что вам выгоднее иметь своего бухгалтера, чем платить профессионалам. Вряд ли в начале работы вы сможете похвастаться таким.

- В вашей фирме с самого основания есть три сотрудника: Генеральный директор, Коммерческий директор и секретарша. Тогда, конечно, без Главного бухгалтера вам не обойтись =)

Во всех остальных случаях будут выгоднее другие варианты.

2. Наймите аутсорсера

Тысячи их. Можно выбирать фирму из любого города. Если у аутсорсера правильно поставлена работа, то вам и не придётся видеться, документами можно обмениваться через сеть. В интернете множество статей, как выбрать такую бухгалтерскую компанию. Хороший аутсорсер:

- регулярно обновляет свой сайт;

- может работать исключительно удалённо;

- предоставляет финансовую гарантию своей работы;

- может похвастаться хорошими отзывами.

Например, очень хороший аутсорсер АПБ (Ассоциация Профессиональных Бухгалтеров). Удовлетворяет всем вышеперечисленным условиям. Просто обратитесь через форму обратной связи или напишите. Эквиду ведёт бухгалтерию именно АПБ.

3. Используйте сервисы электронных бухгалтерий

Уже упомянутое «Моё Дело» подготавливает отчётность и самостоятельно отправляет её в налоговую на основании введённых вами документов. Сервис прост в использовании, недорог и надёжен. Онлайн сервисы подходят для ИП и ООО на упрощённой системе налогообложения. Но будьте готовы, что вам придётся работать оператором — самостоятельно вводить документы в систему.

Обмен документами с системами электронной коммерции

В век информационных технологий переписывать документы вручную из одной системы в другую не комильфо. У Эквида и большинства других систем управленияинтернет-магазинами есть интеграция с 1С. Если вы собираетесь использовать другие программы или сервисы, то в Эквиде есть выгрузка csv для импорта в сторонние системы.

Что запрещено продавать в интернет-магазине

Напоследок напомню, что в России в интернет-магазинах нельзя продавать:

- Алкоголь, табак и другие подакцизные товары.

- «Шпионские» устройства — скрытые камеры и т.д. Их нельзя даже покупать, по данным судебного департамента Верховного суда в 2012 году за это были осуждены 72 человека, в 2013-м — уже 152, в 2014-м — 212.

- Лекарства, однако интернет-аптек в сети полно. Этот вопрос тонкий и не входит в тему статьи. У меня к вам лишь один настоятельный совет: если вы собираетесь открыть интернет-аптеку, вы абсолютно точно должны понимать, что делаете на каждом своём шаге (и тогда эта статья не для вас). Если вы не специалист в аптечном деле — найдите себе другую нишу.

- Наркотики и их пропаганда, к которой сейчас относят и безобидные изображения конопли. Были несколько дел за продажу значков, кепок и маек с подобными рисунками. Не продавайте ничего подобного.

- Биткоины и другие криптовалюты. Многие системы электронной коммерции поддерживают приём биткоинов. При настройке убедитесь, пожалуйста, что такая возможность в настройках у вас отключена.

Удачного вам старта и не стесняйтесь задавать вопросы!