Содержание

- Бухгалтерский учет излишков

- Налоговый учет излишков

- Что делать при выявлении в ходе инвентаризации излишки основных средств – учет, проводки, примеры

- Что это такое — понятие

- Что делать, если при инвентаризации выявлены неучтенные ОС?

- Бухучет при пересортице

- Ведение бухгалтерского учета имущества организации

- Имущество организации в бухгалтерском учете

- ПРИ РЕАЛИЗАЦИИ ПРОЧЕГО ИМУЩЕСТВА

- Выявлены излишки продукции собственного производства: бухучет и налогообложение

- Инвентаризация: бухгалтерские проводки

- 1. Инвентаризация и её нормативное регулирование

- 2. Когда проводится инвентаризация

- 3. Виды инвентаризаций

- 4. Порядок проведения инвентаризации в бухгалтерском учете

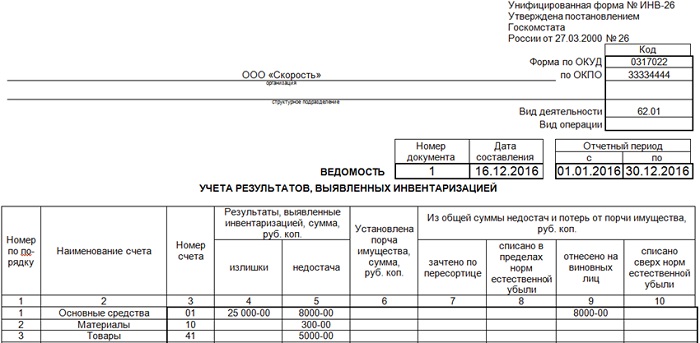

- 5. Оформление первичной учетной документации по учету результатов инвентаризации

- 6. Оформление итогов: документы после инвентаризации

- 7. Как отражаются в учете результаты инвентаризации

- 8. Проведение инвентаризации в программе 1С: Бухгалтерия

- 10. НДС по недостаче при инвентаризации

- 11. Как оприходовать излишки при инвентаризации

- 12. Излишки и недостачи при инвентаризации на примере

- 13. Бухгалтерские проводки при инвентаризации — продолжаем пример

- Инвентаризация

- Излишки, обнаруженные в процессе инвентаризации

- Как выполнять приказ на оприходование излишков при инвентаризации

- Несколько слов об инвентаризации

- Учет излишков…

- …в бухгалтерском учете

- …в налоговом учете

Бухгалтерский учет излишков

Выявленные в результате проведенной инвентаризации излишки объектов основных средств, материально-производственных запасов, денежных средств и иных активов принимаются к бухгалтерскому учету.

При этом активы, отличные от денежных средств, принимаются к учету по текущей рыночной стоимости (пп. «а» п. 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, п. 36 Методических указаний по бухгалтерскому учету основных средств, пп. «а» п. 29 Методических указаний по бухгалтерскому учету материально-производственных запасов, п. 3.3, абз. 2 п. 5.1 Методических указаний по инвентаризации).

Таким образом, излишек имущества приходуется по рыночной стоимости на дату проведения инвентаризации и у коммерческой организации соответствующая сумма зачисляется на финансовые результаты.

То есть в той же сумме в бухгалтерском учете признается прочий доход, который отражается по кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы» (п. 7 ПБУ 9/99, Инструкция по применению Плана счетов).

|

Дебет |

Кредит |

Первичный документ |

|

|

При инвентаризации выявлены излишки |

|||

|

Приняты к учету активы, выявленные при инвентаризации (отражены излишки, выявленные при инвентаризации) |

01, 03, 07, 08, 10, 11, 20, 41, 43, 50 и др. |

Сличительные ведомости,

Ведомость учета результатов, выявленных инвентаризацией |

|

Налоговый учет излишков

Налог на прибыль

Согласно п. 20 ст. 250 НК РФ доход в виде стоимости излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации, признается внереализационным доходом.

Как следует из п. 5 ст. 274 НК РФ, внереализационные доходы, полученные в натуральной форме, учитываются при определении налоговой базы с учетом положений ст. 105.3 НК РФ, то есть по рыночной цене.

Таким образом, в налоговом учете стоимость излишков материально-производственных запасов включается в состав внереализационных доходов на основании п. 20 ст. 250 НК РФ по рыночной стоимости на основании ст. 105.3 НК РФ.

Основные средства

Если в результате инвентаризации выявлено основное средство, то его первоначальная стоимость определяется как сумма, в которую оценено такое имущество в соответствии с п. 20 ст. 250 НК РФ.

Эта же сумма будет отражена в составе внереализационных доходов.

То есть для целей налогообложения прибыли выявленные по результатам инвентаризации основные средства в налоговом учете учитываются по рыночной стоимости и относятся к амортизируемому имуществу (Письмо Минфина России от 06.06.2008 N 03-03-06/4/42).

При этом амортизационная премия по такому основному средству не учитывается в расходах в связи с тем, что отсутствуют капитальные вложения на его создание или приобретение (Письмо Минфина России от 29.12.2009 N 03-03-06/1/829).

Материальные расходы

Исходя из абз. 2 п. 2 ст. 254 НК РФ стоимость МПЗ, прочего имущества в виде излишков, выявленных в ходе инвентаризации, определяется как сумма дохода, учтенного налогоплательщиком в порядке, предусмотренном п. 20 ст. 250 НК РФ.

Таким образом, при реализации или при использовании в производстве этих МПЗ в составе материальных расходов отражается их стоимость.

Налог на добавленную стоимость (НДС)

По факту выявления излишков объект налогообложения, предусмотренный ст. 146 НК РФ, не возникает. Также не начисляется НДС при передаче излишков, выявленных при инвентаризации, в производство (Письмо Минфина России от 01.09.2005 N 03-04-11/218).

В случае дальнейшей реализации выявленных при инвентаризации излишков НДС начисляется в общем порядке.

Налог на имущество

Согласно п. 1 ст. 374 НК РФ обложению налогом на имущество организаций подлежит движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (если иное не предусмотрено ст. ст. 378, 378.1 и 378.2 НК РФ).

Исходя из п. 28 Положения по ведению бухучета выявленные при инвентаризации излишки имущества приходуются по рыночной стоимости на дату проведения инвентаризации.

Если обязательная инвентаризация проводилась в конце года перед составлением годовой бухгалтерской отчетности, логично было бы предположить, что объекты ОС, обнаруженные в ходе инвентаризации, должны включаться в базу по налогу на имущество после постановки на учет.

Однако есть Письмо Минфина России от 06.06.2008 N 03-03-06/4/42, где сказано, что выявленные в ходе инвентаризации имущества активы, отвечающие критериям основных средств, установленным п. 4 ПБУ 6/01 «Учет основных средств», и отраженные в сличительной ведомости по состоянию, к примеру, на 1 декабря текущего года, подлежат налогообложению с 1 января этого года.

В этом же Письме разъясняется, что, если рыночная стоимость выявленных при инвентаризации основных средств определилась после проведенной в начале следующего года оценки, организация обязана представить уточненную налоговую декларацию (расчет) по налогу на имущество за соответствующий налоговый (отчетный) период начиная с налоговой декларации за тот год, когда проводилась инвентаризация.

Что делать при выявлении в ходе инвентаризации излишки основных средств – учет, проводки, примеры

17 сентября 2018 Инвентаризация

Предприятие систематически проводит инвентаризацию собственных активов.

Предприятие систематически проводит инвентаризацию собственных активов.

Цель – проверить соответствие между документальными сведениями и фактическим наличием имущественных объектов, принадлежащих компании.

Особое значение имеет мониторинг основных средств (ОС), так как данное имущество, как правило, характеризуется значительной стоимостью и сохраняет свои свойства на протяжении длительного времени.

Не нашли в статье ответ на Ваш вопрос?

Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Итоги проведения инвентаризационной описи могут оказаться разными:

- полное соответствие реального положения вещей данным учета;

- выявление расхождений в виде излишков или недостач.

Сведения об установленных излишках/недостачах по тем или иным объектам основных средств подлежат обязательному отражению в системе бухгалтерского учета.

Прежде всего, необходимо рассмотреть, как приходуются и учитываются излишки ОС, обнаруженные при инвентаризации.

Что это такое — понятие

Процедура инвентаризации активов компании подразумевает последовательное выполнение таких мероприятий:

-

Определение регламента предстоящей инвентаризации. Формируется состав исполнительной комиссии, назначаются сроки, уточняются причины и основания для проведения описи имеющихся объектов. Все эти моменты обязательно отражаются в письменном приказе, который специально издается руководством организации.

Определение регламента предстоящей инвентаризации. Формируется состав исполнительной комиссии, назначаются сроки, уточняются причины и основания для проведения описи имеющихся объектов. Все эти моменты обязательно отражаются в письменном приказе, который специально издается руководством организации. - Непосредственное проведение инвентаризации по интересующим группам объектов. Комиссия определяет фактическое количество и реальное состояние проверяемого имущества. Результаты осуществляемых действий отражаются в инвентаризационной документации, включающей опись активов.

- Сличение полученных и первоначальных сведений. На этом этапе производится сопоставление итогов проведенной проверки с данными учета. Информация уточняется – выявленные излишки приходуются, обнаруженные недостачи списываются. Формируются сличительные ведомости, документируются окончательные результаты проведенной описи. Руководство компании предпринимает надлежащие меры распорядительного характера.

При проведении инвентаризации активов назначенная исполнительная комиссия должна следовать инструкциям Минфина РФ, четко регламентирующим порядок осуществления данной процедуры, учет её итогов, а также необходимые действия на случай выявления несоответствий – недостач, излишков.

Так, излишками ОС являются объекты соответствующей группы внеоборотных активов, ранее отсутствовавшие на балансовом учете организации, но выявленные (обнаруженные) по итогам инвентаризации.

Действительно, опись активов предприятия нередко позволяет выявить неучтенные предметы.

Конечно, подобные излишки чаще всего обнаруживаются по категории материальных запасов, но иногда исполнительной комиссии удается найти и основные средства, которые по данным бухучета почему-то не числятся.

Безусловно, нахождение незарегистрированных («лишних») объектов ОС на предприятии является следствием ошибок, допущенных в системе учета.

Что делать, если при инвентаризации выявлены неучтенные ОС?

Когда инвентаризационная комиссия полностью завершит сличение (сопоставление) фактической информации со сведениями учета, руководитель организации утверждает итоги проведенной проверки посредством оформления соответствующего приказа.

Закономерным следствием исполнения этого распорядительного акта будет являться внесение в бухгалтерские (учетные) регистры необходимых изменений, обусловленных результатами инвентаризации.

Закономерным следствием исполнения этого распорядительного акта будет являться внесение в бухгалтерские (учетные) регистры необходимых изменений, обусловленных результатами инвентаризации.

Так, выявленные недостачи корректно списываются, а найденные излишки правильно приходуются – зачисляются на учет.

Важное уточнение – инвентаризацию следует полностью завершить к тому моменту, когда руководитель компании должен будет подписать составленную отчетность.

Необходимая корректировка регистров бухгалтерского учета осуществляется специалистами на дату выполнения инвентаризационной процедуры.

Таким образом, приказ руководителя, предписывающий оприходовать найденные излишки, является правовым основанием для надлежащего исправления обнаруженных ошибок в бухучете.

Распорядительный акт может оформляться по шаблону, принятому в конкретной организации.

Как оприходовать выявленные объекты?

Неучтенные объекты ОС, обнаруженные при назначенной проверке, приходуются, как требуют действующие стандарты, по рыночной стоимости.

Следует также уточнить, что найденные излишки нужно приходовать исключительно на дату выполнения инвентаризации.

Правилами бухгалтерского учета предусматривается несколько вариантов зачисления излишков ОС на приход.

Выбор конкретного подхода предопределяется спецификой ситуации, при которой специалисту необходимо оприходовать конкретный объект, обнаруженный в процессе проведения описи.

Бухучет при пересортице

Пересортица считается одним из наиболее распространенных обстоятельств, при которых обычно приходуются неучтенные активы, обнаруженные в ходе инвентаризации.

Она часто появляется, если при назначенной проверке наряду с излишками ОС выявляются недостачи. Такая пересортица нередко позволяет осуществить взаимозачет установленных недостач и найденных излишков.

Так, если стоимость установленной недостачи оказывается выше стоимости зафиксированных излишков, разница, как вариант, может взыскиваться с виновных субъектов.

Так, если стоимость установленной недостачи оказывается выше стоимости зафиксированных излишков, разница, как вариант, может взыскиваться с виновных субъектов.

Если же такие лица отсутствуют или, например, не установлены, соответствующая разница просто списывается на периодический финансовый результат – дебет 91-счета (по субсчету 91-2).

Кроме того, если недостача возникла не по вине субъектов, имеющих материальную ответственность, по поводу данной разницы в инвентаризационной документации предоставляются исчерпывающие пояснения.

Так, следует обосновать, почему данная разница не погашается виновными лицами.

Обратная ситуация – фактическая стоимость недостающих ОС оказывается ниже стоимости излишков, найденных по этой же группе активов. В этом случае стоимостная разница между недостачей и излишками относится к прочим доходам.

Учет при отсутствии недостачи

Если в ходе проведенной проверки не выявляются недостачи по объектам ОС, найденные излишки переносятся на финансовый результат.

При этом они приходуются на дату совершения инвентаризации по той стоимости, которая соответствует актуальной рыночной оценке.

Подобное отражение осуществляется по кредиту счета «Прочие доходы» (обозначается 91-1), который корреспондируется с дебетом активного счета, соответствующего обнаруженным излишкам (а именно – 01).

Что касается налогового учета объектов ОС, найденных при инвентаризации, то в этом аспекте излишки относятся ко внереализационным доходам.

Пример

Исходные данные:

В ходе проверки был найден ранее неучтенный объект ОС – гидравлический насос. Его рыночная стоимость – 45 000 рублей.

Необходимо оприходовать данный излишек по правилам бухучета.

Основные проводки – в таблице:

| Операция | Сумма, рублей | Дебет счета | Кредит счета |

| Объект приходуется | 45 000 | 08 | 91-1 |

| Объект введен в эксплуатацию | 45 000 | 01 | 08 |

Реализация

Если организация решает продать объект ОС, ранее выявленный инвентаризацией как излишек, то данная операция также подлежит бухучету.

Исходные данные:

В ходе инвентаризации, проведенной на предприятии, был найден неучтенный объект ОС – гараж. Его рыночная стоимость – 210 000 рублей.

В ходе инвентаризации, проведенной на предприятии, был найден неучтенный объект ОС – гараж. Его рыночная стоимость – 210 000 рублей.

Обнаруженный гараж (излишек) оприходовали в ноябре 2015 года, а 23 декабря 2015 года данное имущество было реализовано по цене 247 800 рублей, при этом величина НДС, входящая в сумму реализации, составила 37 800 рублей.

На дату реализации этого объекта в бухучете была начислена амортизация 4000 рублей.

Основные проводки, осуществляемые при таких обстоятельствах, представлены в таблице:

| Операция | Сумма, рублей | Дебет счета | Кредит счета |

| Начисление амортизации | 4000 | 20 | 02 |

| Первичная стоимость объекта списывается | 210 000 | 01 (субсчет выбытия ОС) | 01 |

| Начисленная амортизация списывается | 4000 | 02 | 01 (субсчет выбытия ОС) |

| Остаточная стоимость актива отражается в прочих затратах | 206 000 | 91-2 | 01 (субсчет выбытия ОС) |

| Фиксируется реализационный доход | 247 800 | 62 | 91-1 |

| Начисление реализационного НДС | 37 800 | 91-2 | 68 |

Ведение бухгалтерского учета имущества организации

Актуально на: 11 ноября 2016 г.

Имущество наряду с обязательствами и капиталом является основным объектом бухгалтерского учета. Именно величина имущества, отражаемая в бухгалтерском балансе организации, во многом характеризует ее финансовое положение на отчетную дату. Поэтому от правильного ведения бухгалтерского учета имущества зависит достоверность бухгалтерской отчетности.

Напомним, что достоверной и полной по общему правилу считается та отчетность, которая сформирована исходя из правил, установленных нормативными актами по бухгалтерскому учету (п. 6 ПБУ 4/99). Хотя даже следование обязательным требованиям не всегда позволит адекватно раскрыть информацию о финансовом положении организации или результатах ее хозяйственной деятельности. К примеру, проведение переоценки основных средств – право, а не обязанность организации. Поэтому при существенном отклонении учетной стоимости от рыночной, непроведение переоценки может снизить правдивость представляемой в отчетности информации, а также ее ценность для пользователей.

О некоторых практических основах бухгалтерского учета имущества организации расскажем в нашем материале.

Имущество организации в бухгалтерском учете

Формирование бухгалтерских проводок по учету имущества организации зависит в первую очередь от направления поступления этого имущества: вклад в уставный капитал, приобретение за плату, безвозмездное получение, приобретение по договору мены и др. При этом важно правильно произвести оценку имущества в соответствии с бухгалтерскими правилами.

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Получено имущество в качестве вклада в уставный капитал | 08 «Вложения во внеоборотные активы» 10 «Материалы» 41 «Товары» 43 «Готовая продукция» 50 «Касса» 51 «Расчетные счета» 52 «Валютные счета» 58 «Финансовые вложения» и др. |

75 «Расчеты с учредителями», субсчет «Расчеты по вкладам в уставный (складочный) капитал» |

| Приобретено имущество за плату | Те же | 60 «Расчеты с поставщиками и подрячиками» |

| Получено имущество безвозмездно | Те же | 98 «Доходы будущих периодов» |

При этом, к примеру, при аренде имущества проводка будет другая. Ведь в таком случае мы руководствуемся одним из основных бухгалтерских принципов (допущений), рассмотренных нами в отдельной консультации, — принципом имущественной обособленности. Поскольку на арендованное имущество право собственности к арендатору не переходит, отражаться оно будет не на синтетических счетах по методу двойной записи, а на забалансовом счете по простой системе:

Дебет счета 001 «Арендованные основные средства» (в оценке, указанной в договоре аренды)

ПРИ РЕАЛИЗАЦИИ ПРОЧЕГО ИМУЩЕСТВА

РАСХОДЫ, УЧИТЫВАЕМЫЕ

Какое конкретно имущество является прочим, Налоговый кодекс РФ не установил. Однако из п. 1 ст. 268 НК РФ следует, что прочее имущество — это любое иное имущество, которое не относится к покупным товарам, товарам (продукции) собственного производства, ценным бумагам, амортизируемому имуществу и имущественным правам.

Прочим имуществом, например, являются основные средства, не признаваемые амортизируемым имуществом. Это основные средства, не используемые в производственной деятельности, основные средства, первоначальная стоимость которых не превышает 40 000 руб., земельные участки и иные объекты природопользования (п. п. 1, 2 ст. 256 НК РФ). Также к прочему имуществу следует относить не введенные в эксплуатацию основные средства, так как они не используются в производственной деятельности и потому не могут считаться амортизируемым имуществом (п. 1 ст. 256 НК РФ, см. также Письмо УФНС России по г. Москве от 12.11.2009 N 16-15/118613.2).

Примечание

До 1 января 2011 г. для признания актива амортизируемым имуществом (в том числе и объектом основных средств) его стоимость должна была превышать 20 000 руб. (п. 1 ст. 256, п. 1 ст. 257 НК РФ, п. п. 19, 20 ст. 2, ч. 1, 2 ст. 10 Федерального закона от 27.07.2010 N 229-ФЗ).

Выручку от реализации прочего имущества вы вправе уменьшить:

1) на цену приобретения (создания) прочего имущества (пп. 2 п. 1 ст. 268 НК РФ);

2) сумму расходов, непосредственно связанных с такой реализацией, в частности на расходы по оценке, хранению, обслуживанию и транспортировке реализуемого имущества (абз. 12 п. 1 ст. 268 НК РФ).

Также к прочему имуществу относятся МПЗ, которые получены или выявлены:

— в результате демонтажа и разборки основных средств при их ликвидации;

— в результате ремонта основных средств;

— при инвентаризации.

Доходы от продажи таких МПЗ вы можете уменьшить на их рыночную стоимость, которую вы включили во внереализационные доходы при принятии этого имущества к учету. Такие правила установлены с 2010 г. пп. 2 п. 1 ст. 268 НК РФ (п. 22 ст. 2, ч. 1 ст. 17 Федерального закона от 25.11.2009 N 281-ФЗ).

Отметим, что до 2010 г. вопрос о расходах, которые уменьшают выручку от продажи таких МПЗ, был спорным. Контролирующие органы и судебные инстанции занимали различные позиции.

Положения ст. ст. 254, 268 НК РФ (в ред. Федерального закона от 27.07.2010 N 229-ФЗ) также дают возможность учесть рыночную стоимость МПЗ, полученных при модернизации, реконструкции, техническом перевооружении, частичной ликвидации основных средств (абз. 2 п. 2 ст. 254, пп. 2 п. 1 ст. 268 НК РФ). При этом новая редакция п. 2 ст. 254 НК РФ распространяется на правоотношения, возникшие с 1 января 2010 г. (п. 18 ст. 2, ч. 1, 5 ст. 10 Закона N 229-ФЗ).

Примечание

Подробнее этот вопрос рассмотрен в разд. 3.3.3.2 «Стоимость МПЗ, полученных при демонтаже, разборке, ремонте, техническом обслуживании, модернизации, реконструкции, техническом перевооружении, частичной ликвидации ОС или выявленных при инвентаризации».

Если цена приобретения (создания) прочего имущества с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком. Сумму такого убытка вы вправе учесть при исчислении налога на прибыль (п. 2 ст. 268 НК РФ).

Это относится и к случаям, когда организация получила прочее имущество в качестве отступного (ст. 409 ГК РФ). Ценой приобретения такого имущества, по мнению Минфина России, будет считаться размер обязательства, которое прекращено отступным. Этот размер должен быть оговорен в соглашении об отступном (Письма Минфина России от 18.03.2010 N 03-03-06/2/50, от 18.01.2010 N 03-03-06/2/1).

Выявлены излишки продукции собственного производства: бухучет и налогообложение

Компания ГАРАНТ

При проведении инвентаризации в организации, применяющей общую систему налогообложения, были выявлены излишки продукции собственного производства. Как отразить в бухгалтерском и налоговом учете расходы при дальнейшей реализации этих излишков продукции?

Рассмотрев вопрос, мы пришли к следующему выводу:

В бухгалтерском учете стоимость оприходованных при инвентаризации излишков готовой продукции признается в составе прочих расходов в момент их реализации.

В целях налогового учета при реализации излишков готовой продукции, выявленных в ходе инвентаризации, организация вправе уменьшить доходы от таких операций на стоимость этого имущества, по которой излишки были приняты к учету.

Обоснование вывода:

Бухгалтерский учет

Обязанность организации проводить инвентаризацию имущества и обязательств закреплена в п. 1 ст. 12 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» (далее — Закон N 129-ФЗ) и п. 26 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено приказом Минфина России от 29.07.1998 N 34н, далее — Положение N 34н).

В соответствии с п. 3 ст. 12 Закона N 129-ФЗ выявленный при инвентаризации излишек имущества приходуется, и соответствующая сумма зачисляется на финансовые результаты организации. Аналогичную норму содержит п. 28 Положения 34н.

Согласно п. 2 ПБУ 5/01 «Учет материально-производственных запасов» (далее — ПБУ 5/01) готовая продукция является частью материально-производственных запасов, предназначенных для продажи. Как определено в п. 5 ПБУ 5/01, материально-производственные запасы принимаются к бухгалтерскому учету по фактической себестоимости. Фактическая себестоимость материально-производственных запасов при их изготовлении самой организацией определяется исходя из фактических затрат, связанных с производством данных запасов (п. 7 ПБУ 5/01). Однако при выявлении излишков готовой продукции в процессе инвентаризации организация не несёт затрат, связанных с производством. В данном случае фактическая себестоимость материально-производственных запасов определяется в соответствии с п. 9 ПБУ 5/01 исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету. При этом под текущей рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи указанных активов.

В бухгалтерском учете стоимость излишков, выявленных при инвентаризации имущества, отражается в составе прочих доходов по мере их выявления, то есть на дату проведения инвентаризации (п. 8, п. 16 ПБУ 9/99 «Доходы организации (далее — ПБУ 9/99)).

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению, утвержденных приказом Минфина России от 31.10.2000 N 94н (далее — План счетов), для обобщения информации о прочих доходах и расходах отчетного периода предназначен счет 91 «Прочие доходы и расходы». Учет готовой продукции ведется на счете 43 «Готовая продукция».

Таким образом, выявленные при инвентаризации излишки готовой продукции принимаются к учету по рыночной стоимости, что отражается следующими записями:

Дебет 43 Кредит 91, субсчет «Прочие доходы»

— выявленные излишки готовой продукции приняты к учету.

Выручка от реализации излишков готовой продукции отражается в составе прочих доходов в соответствии с п. 7 ПБУ 9/99. Одновременно на основании п. 11 ПБУ 10/99 «Расходы организации» стоимость реализованных излишков готовой продукции признается в составе прочих расходов.

Бухгалтерские проводки в данном случае будут следующие:

Дебет 62 Кредит 91, субсчет «Прочие доходы»

— отражена выручка от реализации выявленных излишков готовой продукции;

Дебет 91, субсчет «Прочие расходы» Кредит 43

— списана стоимость излишков готовой продукции;

Дебет 91, субсчет «Прочие расходы» Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС с продажи излишков готовой продукции.

НДС

В соответствии с пп. 1 ст. 146 НК РФ реализация товаров (работ, услуг) на территории РФ признается объектом налогообложения по НДС.

Таким образом, если организация не освобождена от исполнения обязанностей налогоплательщика в соответствии со ст. 145 НК РФ, при реализации излишков готовой продукции она обязана исчислить, предъявить покупателю и уплатить в бюджет соответствующую сумму налога (п. 1 ст. 168 НК РФ).

Налог на прибыль

В целях налогового учета по налогу на прибыль стоимость излишков материально-производственных запасов и прочего имущества, которые выявлены в результате инвентаризации, признается внереализационным доходом на дату проведения инвентаризации и оприходования излишков (п. 20 ст. 250 НК РФ, пп. 1 п. 4 ст. 271 НК РФ).

При этом налоговым законодательством не установлен порядок определения стоимости выявленных излишков имущества. Исходя из позиции Минфина России и арбитражной практики такое имущество, как безвозмездно полученное, принимается к учету по рыночной стоимости. Согласно п. 8 ст. 250 НК РФ при получении имущества (работ, услуг) безвозмездно оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений ст. 105.3 НК РФ (письма Минфина России от 11.02 2011 N 03-03-06/1/88, от 20.05.2010 N 03-03-06/1/338, постановления ФАС Уральского округа от 18.01.2011 N Ф09-11222/10-С3 по делу N А60-13303/2010-С8, от 13.08.2009 N Ф09-5794/09-С3, ФАС Московского округа от 11.03.2009 N КА-А40/1255-09, ФАС Западно-Сибирского округа от 30.11.2006 N Ф04-2872/2006).

В соответствии с п. 1 ст. 247 НК РФ при определении объекта налогообложения налогоплательщик — российская организация полученные доходы уменьшает на величину произведенных расходов.

Особенности определения расходов при реализации товаров определены в ст. 268 НК РФ.

Так, согласно пп. 2 п. 1 ст. 268 НК РФ при реализации прочего имущества (за исключением ценных бумаг, продукции собственного производства, покупных товаров) налогоплательщик вправе уменьшить доходы от таких операций на цену приобретения (создания) этого имущества, а также на сумму расходов, указанных в абзаце 2 п. 2 ст. 254 НК РФ.

Как установлено абзацем 2 п. 2 ст. 254 НК РФ, стоимость материально-производственных запасов, прочего имущества в виде излишков, выявленных в ходе инвентаризации, включаемых в материальные расходы, определяется как сумма дохода, учтенного налогоплательщиком в порядке, предусмотренном п. 13 и п. 20 ст. 250 НК РФ.

То есть при реализации излишков имущества, выявленного при инвентаризации, доходы от таких операций могут быть уменьшены на стоимость этого имущества, по которой оно было принято к учету (письма Минфина России от 23.09.2011 N 03-03-06/1/583, от 16.11.2010 N 03-03-06/1/729, от 10.09.2010 N 03-03-06/1/584).

Таким образом, при реализации излишков готовой продукции, выявленной и оприходованной в ходе инвентаризации, организация вправе уменьшить доходы от их реализации на сумму стоимости указанного имущества, ранее включенную во внереализационные расходы.

Рекомендуем ознакомиться со следующим материалом:

— Энциклопедия хозяйственных ситуаций. Доходы в виде стоимости излишков, выявленных в результате инвентаризации (подготовлено экспертами компании «Гарант»).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Лазарева Ирина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Королева Елена

Инвентаризация: бухгалтерские проводки

В случае, если выявлены излишки при инвентаризации, проводки формируются следующие:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Выявлены излишки основных средств в результате инвентаризации | 08 «Вложения во внеоборотные активы» | 91-1 «Прочие доходы» |

| При инвентаризации выявлены излишки материалов | 10 «Материалы» | |

| Выявлены излишки товаров при инвентаризации | 41 «Товары» |

Если, например, выявлены излишки в кассе, проводка будет следующая:

Дебет счета 50 «Касса» — Кредит счета 91-1

Таким образом, если выявляются излишки проводка строится как дебет счетов учета имущества, на которых оно учитывается, и кредит счета 91-1.

Бухгалтерские проводки по инвентаризации в случае выявления недостач:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Выявлена недостача материалов в результате инвентаризации | 94 «Недостачи и потери от порчи ценностей» | 10 «Материалы» |

| При инвентаризации выявлена недостача основных средств | 01 «Основные средства» | |

| Выявлена недостача готовой продукции при инвентаризации | 43 «Готовая продукция» | |

| Списана недостача в пределах норм естественной убыли | 20 «Основное производство» 25 «Общепроизводственные расходы» 44 «Расходы на продажу» и др. |

94 |

| Списана недостача ценностей сверх норм убыли при наличии виновных лиц | 73 «Расчеты с персоналом по прочим операциям» | |

| Списана недостача ценностей сверх норм убыли, если виновные лица не установлены или во взыскании с них отказано судом | 91-2 «Прочие расходы» |

Чтобы реально представлять финансовое положение дел организации, независимо от формы собственности, необходимо иметь достоверные данные обо всем имуществе, находящемся в распоряжении данной организации: сколько его, в каком оно находится состоянии, правильно ли было оценено.

Затем фактические остатки имущества сверяются с данными бухгалтерского учета. Такой процесс проверки имущества и обязательств называется инвентаризацией.

Инвентаризация имущества и его источников – это операция бухгалтерского учета, с которой сталкивается в своей работе каждый бухгалтер. Узнать основные правила инвентаризации, сроки и порядок их проведения, порядок оформления результатов, а также как учитываются излишки и недостачи при инвентаризации поможет вам данная статья.

1. Инвентаризация и её нормативное регулирование

2. Когда проводится инвентаризация

3. Виды инвентаризаций

4. Порядок проведения инвентаризации в бухгалтерском учете

5. Оформление первичной учетной документации по учету результатов инвентаризации

6. Оформление итогов: документы после инвентаризации

7. Как отражаются в учете результаты инвентаризации

8. Проведение инвентаризации в программе 1С: Бухгалтерия

9. Учет недостачи при инвентаризации

10. НДС по недостаче при инвентаризации

11. Как оприходовать излишки при инвентаризации

12. Инвентаризация имущества на примере

13. Бухгалтерские проводки при инвентаризации — продолжаем пример

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Инвентаризация и её нормативное регулирование

Инвентаризация — это определенная последовательность практических действий по документальному подтверждению наличия, состояния и оценки имущества и обязательств организации с целью обеспечения достоверности данных учета и отчетности.

Законодательно инвентаризация регулируется следующими документами:

- «О бухгалтерском учете» — Федеральный закон № 402-ФЗ от 06.12.2011г. (с изм. и доп.);

- «Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ» – Приказ Минфина № 34н от 29.07.1998г.;

- ПБУ 1/2008 — «Учетная политика организации»;

- «Методические указания по инвентаризации имущества и финансовых обязательств» — Приказ Минфина № 493 от 13.06.1995г.;

- «О порядке утверждения норм естественной убыли при хранении и транспортировке товарно-материальных ценностей» — Постановление Правительства РФ №814 от 12.11.2002г.;

- «Методические рекомендации по разработке норм естественной убыли» — Приказ Минфина № 955 от 31.03.2003г.

Основными причинами расхождений фактического наличия с данными учета являются:

- — неточности при приеме или выбытии имущества;

- — ошибки в первичных документах, неправильное отражение документальных данных в аналитическом и синтетическом учете;

- — прямые злоупотребления материально ответственных лиц.

2. Когда проводится инвентаризация

Инвентаризация бывает обязательной и добровольной. Все организации и ИП, ведущие бухгалтерский учет, обязаны проводить инвентаризацию в следующих случаях:

- Перед составлением годовой бухгалтерской отчетности;

- В случае смены материально ответственного лица;

- При выкупе, продаже, передаче в аренду имущества;

- В случае ликвидации или реорганизации организации;

- В случае выявления фактов порчи или хищения имущества;

- В случае различных чрезвычайных ситуаций.

Перед составлением годовой бухгалтерской отчетности, организации в обязательном порядке обязаны проводить инвентаризацию имущества и обязательств в полном объеме. Такая ежегодная инвентаризация должна проводиться организацией не ранее 1 октября отчетного года.

Для некоторых видов имущества установлены иные сроки проведения инвентаризации. Согласно пункту 27 Положения по ведению бухгалтерскому учета, утвержденного Приказом Минфина России от 29 июля 1998 года №34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации», инвентаризация может проводиться для:

- основных средств — один раз в три года;

- библиотечных фондов — один раз в пять лет.

3. Виды инвентаризаций

Добровольная инвентаризация может быть проведена в ситуации, предусмотренной учетной политикой организации или по приказу руководителя, эти документы определяют случаи, количество и сроки инвентаризаций в отчетном году.

Приложение к учетной политике по проведению инвентаризаций включает в себя:

- — график проведения плановых и внеплановых инвентаризаций (в том числе обязательных) в отчетном году,

- — даты проведения плановых инвентаризаций,

- — перечень имущества и обязательств, проверяемых при каждой инвентаризации.

Виды инвентаризаций можно представить в виде таблицы:

| Критерий | Вид инвентаризации | Отличительные особенности инвентаризации |

| По обязательности проведения | Обязательная | Проводится в обязательном порядке в соответствии с законодательством Российской Федерации |

| Инициативная | Проводится по решению руководителя | |

| По периодичности | Плановая | Проводится в установленные порядком проведения инвентаризации сроки |

| Внеплановая | Проводится по решению руководителя организации вне утвержденного плана для обеспечения дополнительного контроля над сохранностью отдельных видов имущества, либо необходимость ее проведения предусмотрена законодательством | |

| По степени охвата | Полная | Инвентаризации подвергаются все объекты имущества и обязательств |

| Частичная | Проверке подлежит один или несколько видов имущества и обязательств | |

| По методу проведения | Натуральная | Состоит в непосредственном наблюдении объектов и определении их количества путем подсчета, взвешивания, обмера и тому подобное |

| Документальная | Состоит в проверке документального подтверждения наличия объектов |

4. Порядок проведения инвентаризации в бухгалтерском учете

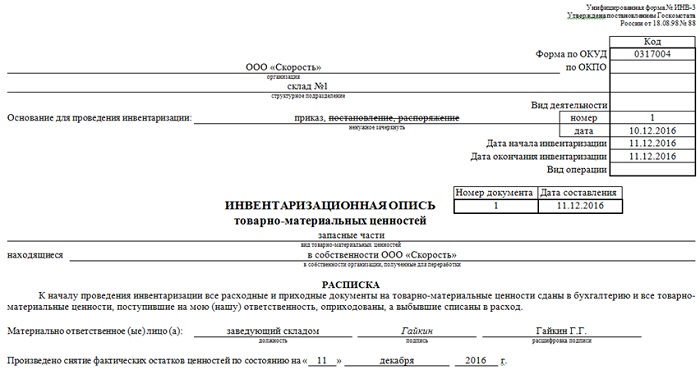

Все первичные документы, имеющие отношение к инвентаризации имущества, официально утверждены Постановлением Госкомстата России от 18.08.98 года № 88. Вы можете воспользоваться ими, утвердив в учетной политике. Излишки и недостачи при инвентаризации организация имеет право фиксировать и в своих формах документов, если в них будут содержаться все реквизиты, которые требует Федеральный закон № 402-ФЗ от 06.12.2011г., и они будут утверждены в составе учетной политики.

Порядок проведения инвентаризации в бухгалтерском учете подразделяется на следующие этапы:

- Подготовительный этап;

- Создание инвентаризационной комиссии;

- Проведение инвентаризации;

- Оформление результатов инвентаризации.

Рассмотрим эти этапы подробнее.

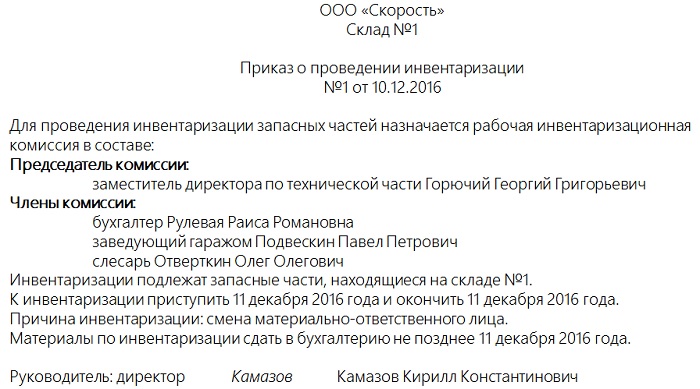

Для начала необходимо оформить распорядительный документ о проведении инвентаризации. Это может быть приказ, постановление или распоряжение за подписью руководителя организации (Форма ИНВ-22). В этом распорядительном документе должен быть перечислен состав инвентаризационной комиссии, сроки инвентаризации, перечень имущества и обязательств, подлежащих пересчету и сверке.

Приказ должен быть зарегистрирован в журнале учета приказов (ИНВ-23) и вручен председателю комиссии. Далее нужно взять расписки с материально ответственных лиц о том, что все материальные ценности учтены, документы сданы в бухгалтерию.

На основании распорядительного документа о проведении инвентаризации создается инвентаризационная комиссия. Такая комиссия должна включать не менее двух человек, один из которых: председатель комиссии.

В состав инвентаризационной комиссии входят:

- представители администрации организации;

- работники бухгалтерской службы;

- другие специалисты (инженеры, экономисты, техники и т.д.).

Отсутствие хотя бы одного члена комиссии при проведении инвентаризации служит основанием для признания результатов инвентаризации недействительными.

В комиссию могут входить не только работники данной организации, но и приглашённые независимые эксперты, например, из сторонней аудиторской компании. В случае, когда в организации числится только руководитель, то все обязанности по проведению инвентаризации и оформлению её результатов возлагаются на него.

При большом объеме работ для одновременного проведения инвентаризации имущества специально создаются рабочие инвентаризационные комиссии.

5. Оформление первичной учетной документации по учету результатов инвентаризации

В указанные в распорядительном документе сроки инвентаризационной комиссией проводится инвентаризация имущества и их источников. Немаловажно помнить, что во время проведения инвентаризации никаких других операций по движению проверяемых ОС или ТМЦ проводиться не должно!

Результаты в процессе пересчета записываются в специальную инвентаризационную опись или акт в двух экземплярах, которые подписываются всеми членами комиссии и сдаются в бухгалтерию.

Результаты инвентаризации вписываются в специальные инвентаризационные описи или акты по унифицированной форме. Основные средства вносятся в форму ИНВ-1, товарно-материальные ценности – ИНВ-3 и т.п. Напомню, что все формы первичной учетной документации по учету результатов инвентаризации, которые вы используете, независимо от того, типовые они или нет, утверждаются в составе учетной политики.

ИНВ-3:

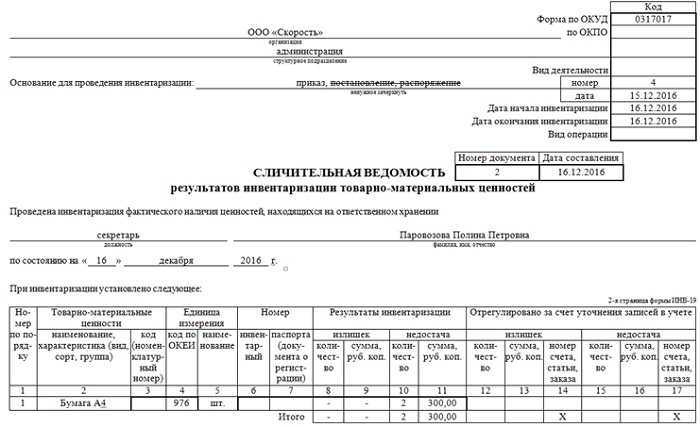

Если в ходе инвентаризации были выявлены расхождения между данными бухгалтерского учета и фактическими остатками имущества и обязательств, то их вносят в сличительные ведомости по форме ИНВ-18 и ИНВ-19. Сличительные ведомости составляются только по имуществу, при инвентаризации которого были выявлены отклонения от учетных данных. Там отражаются расхождения между показателями по данным бухгалтерского учета и данными инвентаризационных описей.

ИНВ-19:

6. Оформление итогов: документы после инвентаризации

Окончательные результаты проведенной инвентаризации обобщаются в ведомости учета результатов, выявленных инвентаризацией по форме ИНВ-26. Выявленные при инвентаризации расхождения между фактическим наличием имущества и данными бухгалтерского учета отражаются на счетах бухгалтерского учета.

Все документы после инвентаризации подписываются членами инвентаризационной комиссии, председателем комиссии и бухгалтером, принявшим первичные документы от председателя.

7. Как отражаются в учете результаты инвентаризации

Итак, все первичные документы оформлены и сданы в бухгалтерию, перед бухгалтером стоит задача произвести необходимые операции для достоверного отражения в учете излишков и недостач при инвентаризации. Как же отражаются результаты инвентаризации в учете? Какие проводки оформляются?

Прежде всего, бухгалтер должен знать, выявлено ли лицо, виновное в недостачах: от этого зависит способ учета недостач. Недостачи в пределах норм естественной убыли можно списать на издержки производства и обращения, а всё, что превышает нормы – относится на виновных лиц.

Если же виновные лица так и не выявлены, или же суд отказал во взыскании с них убытков, недостачи относятся на финансовые результаты. Куда именно бухгалтерия отнесет недостачи – решает руководитель организации в приказе, оформленном по результатам проведенной инвентаризации.

Излишки же сразу относятся на финансовые результаты, причем, оприходование производится по рыночным ценам на текущую дату. В целях исчисления налога на прибыль выявленные излишки и недостачи при инвентаризации считаются внереализационными доходами и расходами.

8. Проведение инвентаризации в программе 1С: Бухгалтерия

Как оформить проведение инвентаризации в программе 1С: Бухгалтерия 8 ред. 3.0 смотрите в видео.

9. Учет недостачи при инвентаризации

Чаще всего при инвентаризации выявляются именно недостачи. Учет недостачи при инвентаризации ведется на счете 94 «Недостачи и потери от порчи ценностей».

Дебет 94 – Кредит 01, 10, 43, 41— отражена недостача по итогам инвентаризации

После проводится выяснение обстоятельств дела, имеются ли виновные лица, согласны ли они с возмещением недостачи. При необходимости дело рассматривается в суде.

Когда виновное лицо возмещает стоимость недостающих ТМЦ, счет 94 закрывается через счет 73 «Расчеты с персоналом по прочим операциям»:

Дебет 73 – Кредит 94 – недостача отнесена на виновное лицо

Если виновное лицо не выявлено, то бухгалтер относит недостачи на счет 91 «Прочие доходы и расходы»:

Дебет 91-2 – Кредит 94 – недостача отнесена на прочие расходы

10. НДС по недостаче при инвентаризации

НДС, ранее принятый к вычету, подлежит восстановлению в случаях, перечисленных в п.3 ст. 170 НК РФ. Но списание недостачи по результатам проведенной инвентаризации не относится к перечню операций из вышеупомянутой статьи Налогового Кодекса. Недостача может быть выявлена вследствие хищения, пожара, истечения срока годности и т.п.

Поэтому, по мнению Высшего Арбитражного Суда РФ, восстанавливать НДС по недостаче при инвентаризации не нужно.

А вот Минфин зачастую придерживается прямо противоположного мнения, например, в Письме № 03-03-06/1/1997 от 21.01.2016 года сказано, что ТМЦ при списании из-за недостачи не подлежат дальнейшему использованию, а значит, НДС по ним должен быть восстановлен.

Однако такого правила Минфин рекомендует придерживаться не всегда. В Письме ГД-4-3/8627@ от 21.05.2015г. уточнено, что при выбытии имущества из-за пожара восстанавливать НДС не надо. Кроме того, восстанавливать НДС не нужно, если уничтожаются некачественные ТМЦ для обеспечения безопасности и реализации качественной продукции (Письмо Минфина № 03-07-11/34617 от 23.08.2013г.)

Таким образом, если выбытие имущества происходит вследствие хищения, порчи, недостачи, потери и т.п. или их невозможно использовать в дальнейшем из-за брака, истечения срока годности, то восстанавливать НДС не потребуется (Решение ВАС РФ № 3943/11 от 19.05.2011 и № ГД-4-3/21097 от 26.11.2013 и Письмо Минфина №03-01-13/01/47571 от 07.11.2013).

В то же время, исключать возможность претензии со стороны налоговых органов из-за разъяснений в Письме №03-03-06/1/1997 от 21.01.2016г. не стоит. В любом случае, ВАС принимает сторону налогоплательщиков, поэтому отстоять своё право в суде возможно.

11. Как оприходовать излишки при инвентаризации

Излишки могут на первый взгляд показаться благополучным результатом инвентаризации. Однако, это совсем не так. Ведь образоваться они могли в случае неверного оприходования ТМЦ, или неполной отгрузки товара покупателям, или списания ТМЦ в производство. То есть излишки, так же, как и недостачи, говорят о некачественной работе материально ответственных лиц и бухгалтера.

Как оприходовать излишки, выявленные при инвентаризации? Ранее мы уже отметили, что они являются внереализационным доходом и учитываются на счете 91 в корреспонденции со счетами учета того или иного имущества. Для оформления операции по оприходованию излишков используются проводки:

Дебет 10, 01, 50 и т.п. — Кредит 91-1

Если в результате инвентаризации были выявлены излишки по основным средствам, подлежащим амортизации, то исчислять амортизацию следует так, как и при покупке: с первого числа месяца, следующего за месяцем обнаружения.

Так как стоимость излишков относится на внереализационные доходы по счету 91-1, она является доходом, облагаемым налогом на прибыль.

Как оприходовать товар, выявленный при инвентаризации, в программе 1С: Бухгалтерия 8 ред. 3.0 смотрите в видео.

12. Излишки и недостачи при инвентаризации на примере

Рассмотрим всё вышесказанное об инвентаризации имущества на примере.

ООО «Фиалка», занимающаяся оптовой торговлей и применяющая общую систему налогообложения, провела инвентаризацию ТМЦ на складе при смене материально ответственного лица. В результате были выявлены излишки и недостачи.

Излишки:

Товар 1 – 10 шт. по 200 руб. (рыночная стоимость на дату инвентаризации)

Недостачи:

Товар 2 – 5 шт. по 300 руб.

Товар 3 – 8 шт. по 50 руб.

Товары, поступившие от ООО «Гладиолус», облагаются по ставке 18%.

Перед началом инвентаризации был издан приказ руководителя ООО «Фиалка», в котором указана причина инвентаризации, дата начала, конца и оформления результатов инвентаризации, состав инвентаризационной комиссии. Приказ был доведен до сведения всех членов инвентаризационной комиссии и главного бухгалтера под роспись.

В результате инвентаризации была заполнена опись по форме ИНВ-3, которую прошили, пронумеровали, скрепили подписями членов инвентаризационной комиссии и печатью организации. При сравнении описей с ведомостями, предоставленными бухгалтерией, были выявлены излишки и недостачи при инвентаризации, в результате которых председатель инвентаризационной комиссии составил сличительную ведомость ИНВ-19 с указанием расхождений данных бухгалтерского учета с фактическим наличием ТМЦ в количественном и стоимостном выражении.

Подведя итоги проведенной инвентаризации, описи и сличительные ведомости были сданы в бухгалтерию и главным бухгалтером совместно с председателем инвентаризационной комиссии были подписаны результаты инвентаризации.

В ходе проверки первичных документов главный бухгалтер установила, что недостача образовалась вследствие неверного оприходования ТМЦ в бухгалтерском учете ответственным за этот раздел учета бухгалтером. На основании докладной записки главного бухгалтера руководителю, был издан приказ о погашении стоимости недостачи за счет заработной платы бухгалтера по учету ТМЦ.

13. Бухгалтерские проводки при инвентаризации — продолжаем пример

Дебет 94 — Кредит 41 – на сумму 1500 руб. – Списан Товар 2.

Дебет 94 — Кредит 41 – на сумму 400 руб. – Списан Товар 3.

Дебет 73 — Кредит 94 – на сумму 1900 руб. – Сумма по недостаче ТМЦ отнесена на виновное лицо.

Дебет 70 — Кредит 73 – на сумму 1900 руб. – С виновного лица снята сумма недостачи с заработной платы.

Во избежание разногласий с ИФНС, бухгалтером было принято решение восстановить НДС по недостаче:

Дебет 19 — Кредит 60 – на сумму 342 руб. — восстановлен НДС по недостаче, выявленной в результате инвентаризации.

В результате вышеуказанной бухгалтерской проводки в книге продаж появится строка с указанием счета-фактуры на поступление этих ТМЦ от поставщика и суммой НДС, рассчитанной исходя из общей стоимости списанных ТМЦ:

1900 руб. *18% = 342 руб.

Излишки ТМЦ были оприходованы следующей бухгалтерской проводкой:

Дебет 41 — Кредит 91-1 – на сумму 2000 руб. – Оприходован излишек Товара 1.

Итак, в результате проведенной инвентаризации был получен доход в сумме 2000,00 рублей. Общий итог инвентаризации: прибыль 2000 руб., убыток компенсирован виновным лицом за счет его заработной платы.

Таким образом, инвентаризация — это часть хозяйственной жизни, с которой каждый бухгалтер будет вынужден рано или поздно столкнуться на практике. Всегда помните, что все излишки и недостачи при инвентаризации должны быть документально оформлены и подтверждены подписями ответственных лиц и печатью организации.

Инвентаризация

Можно выделить три основных этапа проведения инвентаризации:

- определение состава инвентаризационной комиссии, срока для осуществления инвентаризации и причин ее проведения. Все эти составляющие должны быть включены в один документ — приказ руководителя (форма ИНВ-22);

- сам процесс инвентаризации (осмотр, взвешивание, другие операции, направленные на выявление недостач и излишков при инвентаризации), т. е. действия инвентаризационной комиссии, направленные на установление фактических сведений в отношении имущества организации. Этот этап включает в себя составление инвентаризационной документации (описей имущества);

- сличение установленных в результате проверки сведений с информацией, содержащейся в регистрах бухгалтерского учета, и уточнение этой информации (в т.ч. оприходование излишков при инвентаризации и списание недостач). Этот этап включает в себя составление сличительных ведомостей, документальное подведение итогов инвентаризации, соответствующие распорядительные действия со стороны руководства организации.

Инвентаризационная комиссия в ходе инвентаризации должна соблюдать указания Минфина РФ по порядку ее проведения и учета результатов, оприходованию излишков и действий в отношении недостач.

Указания на то, как именно проводить инвентаризацию, содержатся в Рекомендациях Министерства финансов Российской Федерации от 13 июня 1995 года N 49 (далее – Рекомендации).

Излишки, обнаруженные в процессе инвентаризации

Зачастую инвентаризация сопровождается выявлением неучтенных излишков. Это могут быть как основные средства, так и товарно-материальные ценности или нематериальные активы. Как правило, возникновение излишков – это результат ошибок в учете.

После сличения инвентаризационной комиссией фактических данных с данными учета следующим действием является утверждение руководителем результатов инвентаризации путем издания соответствующего приказа. Результатом выполнения этого приказа должно стать приведение данных бухгалтерского учета в соответствие с фактическими, установленными в ходе инвентаризации сведениями. Для этой цели надлежит недостачи и излишки, выявленные при инвентаризации, соответственно правильно списать и оприходовать.

При всем этом важно закончить инвентаризацию до подписания отчетности руководителем организации, а вышеуказанное уточнение бухгалтерского учета осуществить на дату проведения инвентаризации.

Инициатива руководителя, оформленная в виде приказа на оприходование излишков, является основанием для урегулирования излишков в бухгалтерском учете.

Унифицированная форма такого приказа государственными ведомствами не предусмотрена. По этой причине такой приказ может быть оформлен организацией с использование собственной утвержденной формы.

образец приказа об учете результатов инвентаризации

Как выполнять приказ на оприходование излишков при инвентаризации

Варианты действий в рассматриваемой ситуации не очень обширны.

Одним из вариантов учета излишков является так называемая пересортица. В отдельных случаях она возможна, когда в ходе инвентаризации наряду с излишками была установлена недостача. Путем указанной пересортицы возможно осуществить взаимный зачет излишков и недостач.

Если стоимость недостачи превышает стоимость излишков, соответствующая разница может быть направлена ко взысканию с виновных лиц, а при их отсутствии – списана на финансовые результаты (Дебет сч. 91, субсчет 91-2).

Обратим также внимание на следующее требование, представленное в п. 5.3 Методических указаний по инвентаризации имущества и финансовых обязательств.

На разницу в стоимости от пересортицы в сторону недостачи, образовавшейся не по вине материально ответственных лиц, в протоколах инвентаризационной комиссии должны быть даны исчерпывающие объяснения о причинах, по которым такая разница не отнесена на виновных лиц.

В обратной ситуации (когда стоимость излишков превышает стоимость недостающих ценностей) возникающая суммовая разница включается в состав прочих доходов (Дебет 91-1 Кредит 41-1 (10-1)).

Если недостач инвентаризационной комиссией не было установлено, то излишки имущества, выявленные при инвентаризации, отражаются в финансовом результате и приходуются по рыночным ценам на дату инвентаризации.

Подобное отражение в бухгалтерском учете производится по кредиту счета 91-1 «Прочие доходы» в корреспонденции со счетами, соответствующими выявленным излишкам (например: 01, 10, 41, 50).

Рассмотрим ряд примеров:

- в результате проведенной инвентаризации выявлен неучтенный прибор (аккумулятор) стоимостью 28000 рублей. В бухгалтерском учете будут сделаны следующие записи:

| № п/п |

Операция | Д-т | К-т | Сумма |

|---|---|---|---|---|

| 1 | Прибор оприходован в составе МПЗ | 10 (07, 41) | 91-1 | 28000 |

- выявлено неучтенное основное средство (станок) стоимостью 150000 рублей:

| № п/п |

Операция | Д-т | К-т | Сумма |

|---|---|---|---|---|

| 1 | Станок оприходован в составе ОС | 01 (04) | 91-1 | 150000 |

- выявлена неучтенная наличность в кассе в сумме 1500 рублей:

| № п/п |

Операция | Д-т | К-т | Сумма |

|---|---|---|---|---|

| 1 | Оприходована наличность | 50 | 91-1 | 1500 |

Важно не забывать, что излишки, выявленные при инвентаризации, приходуются:

- по рыночной стоимости;

- на дату инвентаризации.

Кроме того, организациям необходимо учитывать, что в налоговом учете излишки по результатам инвентаризации следует отражать во внереализационных доходах.

Несколько слов об инвентаризации

Проведение инвентаризации имущества, обязательств (известно, что таковая проводится либо в обязательном порядке (п. 2 ст. 12 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете», п. 27 Положения по ведению бухгалтерского учета и отчетности <1>), либо по инициативе самой организации, ее учредителей) — процесс достаточно трудоемкий, требующий четкой его организации, значительных затрат времени как на его проведение, так и на отражение результатов. При этом любая инвентаризация — и обязательная, и инициативная — проводится согласно утвержденным Минфином Методическим указаниям по инвентаризации имущества и финансовых обязательств <2> (далее — Методические указания) на основании приказа директора. Ее результаты оформляются актом инвентаризации или инвентаризационной описью — формы данного документа разработал Госкомстат <3>.

<1> Утверждено Приказом Минфина России от 29.07.1998 N 34н.

<2> Утверждены Приказом Минфина России от 13.06.1995 N 49.

<3> Постановление Госкомстата России от 18.08.1998 N 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации».

При выявлении в ходе инвентаризации отклонений фактического наличия имущества от учетных данных (только в этом случае!) составляется сличительная ведомость (п. 4.1 Методических указаний). Для выявленных излишков основных средств это форма ИНВ-18.

Учет излишков…

Итак, по результатам инвентаризации выявлены излишки основных средств. Перед бухгалтером встают вопросы: как их оценить? Каким образом отразить результат в бухгалтерском и налоговом учете? Как показать их дальнейшее выбытие, если организация решит «избавиться» от лишних основных средств?

С чего начать решение этих вопросов? Первым шагом должна стать оценка излишков. Причем требования бухгалтерского и налогового учета здесь идентичны — излишки должны быть учтены по рыночной стоимости (п. 28 Положения по ведению бухгалтерского учета и отчетности, п. 5 ст. 274 НК РФ). Определить рыночную стоимость основного средства можно различными способами, воспользовавшись:

- прайс-листами фирм, производящих аналогичные основные средства;

- сведениями об уровне розничных цен, имеющимися у органов статистики, торговых инспекций;

- данными средств массовой информации;

- услугами независимой экспертизы.

Последний способ не из разряда дешевых, но наиболее точный, поскольку экспертиза определит стоимость основных средств исходя из их фактического технического состояния, что в дальнейшем исключит возникновение претензий со стороны налоговых органов.

…в бухгалтерском учете

Выявленные излишки отражаются в бухгалтерском учете согласно п. 5.5 Методических указаний в момент завершения инвентаризации либо в годовой бухгалтерской отчетности. Своевременность отражения излишков в учете очень важна, поскольку выявленные основные средства являются активом, облагаемым налогом на имущество, и законодательство не содержит норм, позволяющих не включать в налогооблагаемую базу по данному налогу несвоевременно отраженные излишки основных средств («забывчивость» может привести к санкциям за недоначисление налога на имущество).

Излишки образуют прочий доход (п. 7 ПБУ 9/99 «Доходы организации» <4>).

<4> Утверждено Приказом Минфина России от 06.05.1999 N 32н.

Согласно п. 4 ПБУ 6/01 «Учет основных средств» <5> объект учитывается как основное средство при одновременном выполнении четырех условий:

- предназначение для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение или пользование;

- предназначение для использования в течение длительного времени, то есть срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- в случае если организация не предполагает последующую перепродажу данного объекта;

- способность приносить организации экономические выгоды (доход) в будущем.

<5> Утверждено Приказом Минфина России от 30.03.2001 N 26н.

При этом п. 5 ПБУ 6/01 позволяет относить (согласно принятой учетной политике организации) к разряду МПЗ активы стоимостью не более 20 000 руб. (то есть если объект стоит 20 000 руб. и менее, он может быть принят к учету как средство труда, а не как предмет труда).

Если выявленный излишек согласно ПБУ 6/01 и учетной политике организации является основным средством, с первого числа месяца, следующего за месяцем принятия его к учету, начинается начисление амортизации. Амортизация начисляется ежемесячно до полного погашения стоимости ОС либо до списания данного объекта с бухгалтерского учета (п. 21 ПБУ 6/01). Порядок начисления амортизации ничем не отличается от обычного — никаких «особых» норм для «излишнего» имущества не существует.

В том случае, если впоследствии организация решит продать выявленное при инвентаризации имущество, его остаточная стоимость должна быть списана в прочие расходы в обычном порядке.

…в налоговом учете

Выявленное инвентаризацией «лишнее» основное средство формирует внереализационный доход по рыночной стоимости (п. 20 ст. 250, п. 1 ст. 257 НК РФ). Доход отражается в учете на дату принятия объекта к бухучету (п. 1 ст. 271 и п. 2 ст. 273 НК РФ).

С января 2009 г. произошли значительные изменения в налоговом законодательстве, касающиеся вопроса возможности амортизировать излишки основных средств, учета стоимости их в расходах при реализации.

Обратимся к недавней истории. До обозначенной даты (01.01.2009) Налоговый кодекс не давал однозначного ответа на этот вопрос. Разъяснения финансового ведомства также были очень противоречивы. В своих Письмах от 20.06.2005 N 03-03-04/1/7, от 06.06.2008 N 03-03-06/4/42 Минфин сообщал, что выявленные в ходе инвентаризации основные средства должны учитываться по рыночной стоимости и относиться к амортизируемому имуществу. Другая группа Писем того же ведомства отражала прямо противоположное суждение — определять первоначальную стоимость основного средства можно только по безвозмездно полученным средствам, коими излишки не являются, а раз нет первоначальной стоимости, какое же может быть начисление амортизации (Письма от 18.03.2008 N 03-03-06/1/198, от 15.02.2008 N N 03-03-06/1/97 и 03-03-06/1/98, от 25.01.2008 N 03-03-06/1/47, от 18.03.2008 N 03-03-06/1/198)?

Налогоплательщику приходилось выбирать, какой позиции следовать. Многие (по мнению автора — совершенно справедливо) амортизацию начисляли, учитывали стоимость излишков в расходах при реализации данного основного средства. Арбитражная практика также большей частью поддерживала налогоплательщика в этом вопросе (Постановления ФАС ВСО от 16.04.2007 N А33-8921/06-Ф02-1794/07, от 11.08.2006 N А33-26560/04-С3-Ф02-3935/06-С1, ФАС СЗО от 12.04.2007 N А13-441/2005-21, ФАС ВВО от 30.06.2006 N А31-9216/19, ФАС УО от 24.07.2008 N Ф09-5246/08-С3).

Изменения, внесенные в Налоговый кодекс с 01.01.2009, наконец поставили точку в этом спорном вопросе. С указанной даты в соответствии с новой редакцией п. 1 ст. 257 НК РФ первоначальная стоимость амортизируемого имущества, выявленного инвентаризацией, определяется как сумма, в которую оно оценено в соответствии с п. 20 ст. 250 НК РФ. А оценивается оно как внереализационный доход в соответствии с п. 5 ст. 274 НК РФ с учетом положений ст. 40 НК РФ, то есть по рыночной цене. Таким образом, первоначальная стоимость «лишних» ОС равна их рыночной стоимости и списывается через амортизацию в полном объеме. Такое разъяснение изменений в Налоговом кодексе дает и Минфин в Письме от 10.06.2009 N 03-03-06/1/392, отвечая на частный вопрос налогоплательщика.

Примечание. При реализации основного средства, выявленного в результате инвентаризации, доходы от такой операции можно уменьшить на остаточную стоимость данного объекта, определенную в соответствии с п. 1 ст. 257 НК РФ (Письмо Минфина России от 24.02.2009 N 03-03-06/1/81).

Тем самым решен вопрос и с отражением стоимости излишков основных средств в расходах при их реализации — остаточная стоимость объекта является расходом, а значит, уменьшает налогооблагаемую прибыль.

Еще один вопрос налогообложения излишков основных средств, выявленных при инвентаризации, — о возможности включения в расходы так называемой амортизационной премии. Поскольку «лишние» ОС являются амортизируемым имуществом, нет ли возможности дополнительно уменьшить налогооблагаемую прибыль? Этот вопрос отпадает сам собой при внимательном прочтении п. 9 ст. 258 НК РФ: налогоплательщик имеет право включать в состав расходов отчетного (итогового) периода расходы на капитальные вложения в размере не более 10 процентов (не более 30 процентов — в отношении основных средств, относящихся к третьей — седьмой амортизационным группам). В нашем случае капитальных вложений нет, а значит, нет и возможности учета амортизационной премии.

И последний момент. Если выявленное «лишнее» основное средство оценено менее чем в 20 000 руб., то согласно п. 1 ст. 256 НК РФ мы имеем дело не с амортизируемым имуществом, а с МПЗ. В этом случае учет объекта в расходах осуществляется в соответствии с п. 2 ст. 254 НК РФ, то есть списать в расходы налогоплательщик сможет только сумму налога, уплаченного с дохода, который образовался при выявлении излишков.

Пример. В результате инвентаризации в ЗАО «Бриг» в августе выявлены излишки имущества: компьютер и ксерокс. Рыночная стоимость их определена в размере 25 000 руб. и 15 000 руб. соответственно, срок полезного использования компьютера составляет 3,5 года (42 месяца), ксерокса — 1 год (12 месяцев). Оба актива сразу передали в эксплуатацию.

В июле следующего года компьютер был продан за 24 000 руб. (включая НДС).

Учетной политикой ЗАО «Бриг» в целях бухгалтерского учета определено, что основными средствами являются активы стоимостью свыше 10 000 руб., амортизация начисляется линейным способом.

Учетной политикой ЗАО «Бриг» в целях налогового учета принято начисление амортизации на 1 — 7 амортизационные группы нелинейным способом.

Организация работает по традиционной системе налогообложения.

Первый шаг оформления результатов инвентаризации — отражение поступления излишков.

На счетах бухгалтерского учета данные активы будут оприходованы как основные средства (ксерокс является основным средством в соответствии с учетной политикой ЗАО «Бриг»).

В налоговом учете компьютер будет отражен как амортизируемое имущество, а ксерокс отнесен к категории МПЗ, поскольку его стоимость менее 20 000 руб. и срок полезного использования 12 месяцев (п. 1 ст. 256 НК РФ).

И в бухгалтерском, и в налоговом учете будет зафиксирован доход: в бухгалтерском — прочий (п. 7 ПБУ 9/99), в налоговом — внереализационный (п. 20 ст. 250 НК РФ).

В августе сумма списанного как МПЗ в налоговом учете ксерокса (в размере суммы налога на прибыль, исчисленного с дохода в виде рыночной стоимости «излишнего» ОС, — абз. 2 п. 2 ст. 254 НК РФ) сформирует постоянную разницу, бухгалтером будет начислен постоянный налоговый актив (ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» <6>).

<6> Утверждено Приказом Минфина России от 19.11.2002 N 114н.

С сентября начинается начисление амортизации; в бухгалтерском учете линейным методом (согласно учетной политике) амортизация будет начисляться по ксероксу и компьютеру; в налоговом учете стоимость компьютера согласно п. 3 ст. 259.2 НК РФ увеличит суммарный баланс 3-й амортизационной (свыше трех до пяти лет — п. 3 ст. 258 НК РФ) группы, амортизация по группе будет начисляться в размере 5,6% (п. 5 ст. 259.2 НК РФ).

В результате начисления амортизации по ксероксу в бухгалтерском учете ежемесячно начиная с сентября образуются постоянные разницы, которые приводят к образованию постоянных налоговых обязательств.

В результате разницы в суммах начисления ежемесячной амортизации по компьютеру (в налоговом учете таковая будет больше, чем в бухгалтерском учете) образуются налогооблагаемые временные разницы, которые приводят к возникновению отложенных налоговых обязательств.

Отложенное налоговое обязательство, отражаемое в бухгалтерском учете на счете 77, при окончании начисления амортизации как в бухгалтерском, так и в налоговом учете «закрывается», то есть сумма отражаемого на счете обязательства становится равной нулю. В нашем случае этого не произойдет, поскольку в июле следующего года ЗАО «Бриг» продает компьютер (на счете 77 останется начисленное отложенное обязательство). Поскольку постепенного закрытия счета не будет, накопленная сумма увеличит налог на прибыль единовременно, в июле (а точнее — в III квартале).

Отражая в учете в июле реализацию компьютера, бухгалтер обязан начислить НДС с реализации.