Содержание

Общие сведения

Налогоплательщики, которые одновременно являются дебитором и кредитом в отношении другу друга могут использовать следующие варианты взаимного расчета:

- Производить перечисление денег согласно с условиями договора.

- Заключить соглашение о сконтрации.

Взаимозачет достаточно часто очень удобен для контрагентов, если не учитывать ошибки, которые иногда допускают участники подобных операций.

Одной из таких ошибок является срок, который устанавливается в отношении выполнения договорных обязательств. По закону взаимозачет можно применить только к тем обязательствам, срок которых уже истек.

Если же такой срок не установлен соглашением, тогда он определяется на основании выставленного контрагентом требования (ст.410 ГК РФ).

Определения

Взаимозачет при УСН доходы – это погашение встречных однородных требований. Другими словами, организации, использующие сконтрацию, фактически осуществляют аннулирование равнозначных обязательств по действующим соглашениям.

Взаимозачет может быть применен в отношении договоров поставки, подряда и т. д. Под однородными требованиями подразумеваются обязательства, что возникли на основании разных договоров, но с одинаковым способом из погашения.

Другими словами, если стороны имеют разные действующие договора, которые предполагают оплату товаров или услуг деньгами, то подобные требования признаются однородными.

Если соглашения предусматривают оплату по одному договору деньгами, а по-другому расчет произойдет в натуральной форме, тогда такие обязательства не считаются однородными.

Аналогичные правовые выводы изложены в письме Президиума ВАС от 29.12.2001 № 65.

Если рассматривать сконтрацию в контексте УСН, то здесь налогоплательщики должны учитывать особенности упрощенной системы налогообложения, в частности, при проведении бухгалтерских проводок.

Особенностью взаимозачетов является отсутствие движения денег по банковским счетам. Тогда как погашение кредиторской и дебиторской задолженности происходит полностью или частично.

Законные основания

Основным нормативным актом, который регулирует вопрос о взаимном прекращении обязательств, является Гражданский кодекс. Порядок признания доходов и расходов утвержден Налоговым законодательством.

Основные правила проведения зачета взаимных требований

Налогоплательщики, осуществляющие погашение встречных претензий должны придерживаться следующих правил:

| Действие | Описание |

| Производить взаимозачет | Только в том случае, если между предприятиями возникло не менее двух обязательств, по которым образовались взаимные требования |

| Применять сконтрацию исключительно при наличии встречных претензий | Другими словами, одна из сторон соглашения должна выступать в качестве кредитора, а вторая быть дебитором |

| Производить взаимозачет в отношении однородных требований | Как правило, объектом сконтрации является денежная масса |

Законодатель допускает применение взаимозачета исключительно при наличии доказанного факта возникновения требования.

Однако существуют определенные ограничения, которые исключают возможность выполнения встречных обязательств между налогоплательщиками (ст.411 ГК РФ).

К ним относятся:

- претензии, в отношении которых установлен срок исковой давности, при условии, что он истек;

- требования о компенсации вреда, что был причинен жизни или здоровью;

- претензии по алиментам или пожизненному содержанию;

- другие требования, что установлены законом.

Чтобы выявить случаи возникновения взаимных претензий, налогоплательщики должны вести аналитический учет в отношении дебиторской и кредиторской задолженности.

Подобный анализ необходимо производить по каждому контрагенту. Что касается фактического проведения взаимозачета, то для этого должно поступить соответствующее заявление одной из сторон договора.

Решение о сконтрации может быть оформлено следующим образом:

- путем подписания акта сверки общей задолженности;

- в виде соглашения о взаимозачете или зачете претензий.

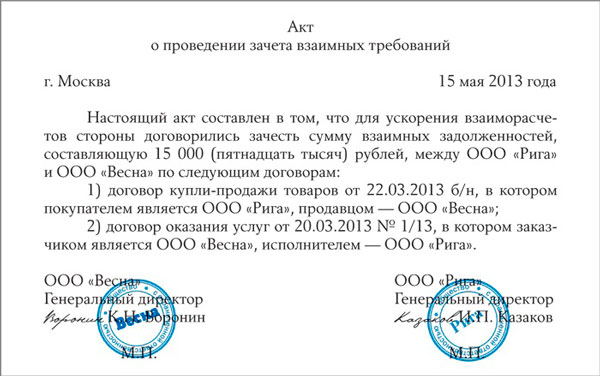

Если стороны договора согласовали сумму задолженности, то они могут подписать акт о взаимозачете. После чего на основании вышеуказанных документов организации осуществляют бухгалтерские проводки.

При заполнении акта контрагентам необходимо указать следующие данные:

- Реквизиты документов, подтверждающих возникновение задолженности.

- Общую сумму долга сторон контрагентов, с отображением НДС.

- Сумму задолженности, что погашается путем взаимозачета с выделенным НДС.

Акт сконтрации должен быть подписан уполномоченными представителями организаций. Если подписать документ обеими сторонами договора невозможно, тогда заинтересованное лицо может направить контрагенту уведомление о зачете претензий.

В извещении необходимо указать:

- на основании чего возникла задолженность;

- сумму, дату проведения взаимозачета.

Соблюдение такого порядка вызвано следующими причинами:

- все операции по взаимозачету должны быть отображены в бухгалтерском учете обеих сторон соглашения;

- в случае ненадлежащего уведомления контрагента о зачете требований, он имеет право произвести взыскание задолженности через суд.

Проведение одностороннего зачета

Как уже говорилось, инициировать проведение взаимозачета, может, одна из организаций (ст.410 ГК РФ).

Для этого достаточно иметь наличие взаимной задолженности. Документом, подтверждающим уведомление контрагента о зачете, может быть письмо или заявление.

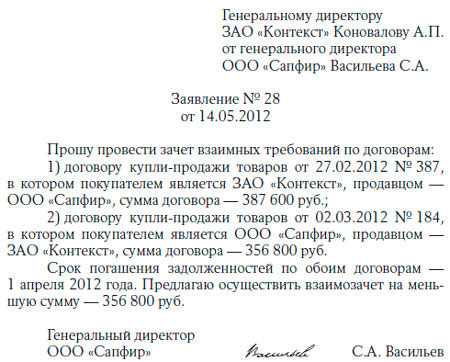

Фото: заявление о зачете

Однако инициатору прекращения встречных обязательств необходимо удостовериться в том, что вторая сторона договора получила извещение о сконтрации.

Если доказательств уведомления нет, тогда это может стать основанием для последующего взыскания задолженности с должника в судебном порядке.

Более детально об этом сказано в постановлении ФАС СЗО от 22.11.2011 № А56-72998/2010.

Что касается даты погашения обязательств, то ее организация может установить самостоятельно. Если в письме дата не указана, тогда зачет считается состоявшимся в день получения уведомления контрагентом.

Двустороннее соглашение о взаимозачете

Общий порядок двухстороннего соглашения о сконтрации был рассмотрен выше (см. подзаголовок «Основные правила проведения…»).

Однако нередко бывает так, что в сделке участвует более двух контрагентов. Эта разновидность встречных претензий подпадает под условное определение «Круговые требования».

Чтобы составить акт взаимозачета стороны сделки должны выступать:

| Наименование предприятия | Ситуация |

| «Икс» | Дебитором предприятия «Игрек» и кредитором предприятия «Зет» |

| «Игрек» | Дебитором предприятия «Зет» и кредитором предприятия «Икс» |

| «Зет | Дебитором предприятия «Икс» и кредитором предприятия «Игрек» |

Обязательным условием для осуществления трехсторонних операций по взаимозачету является цикличность

их обязательств.

При этом за основу документального оформления сконтрации можно взять обычный договор о проведении зачета требований. В документе должны быть указаны следующие данные:

- на основании чего возникла задолженность;

- общую сумму долга;

- дату и сумму проведения взаимозачета.

При этом не стоит забывать о выделении суммы НДС. Основным отличием трехстороннего соглашения является:

- количество участников сделки;

- отображение списка дебиторской и кредиторской задолженности сторон соглашения до и после проведения взаимозачета;

- согласованные и утвержденные акты сверок в отношении участников сконтрации.

Отражение в бухгалтерском и налоговом учете (проводки)

Чтобы было понятнее, как осуществляются бухгалтерские проводки по двухстороннему взаимозачету, нужно рассмотреть практический пример.

Какие сроки сдачи отчетности для ИП на УСН без работников смотрите в статье: отчетность ИП на УСН без работников.

Какие сроки сдачи отчетности для ИП на УСН без работников смотрите в статье: отчетность ИП на УСН без работников.

Как сдается отчетность ИП на УСН Доходы с работниками, .

Предприятие «Икс» 01.05.2014 оказало услуги консультационного характера предприятию «Игрек». Общая сумма за оказанные услуги с учетом НДС (1525 руб.) составила 10 тыс. руб.

В свою очередь, предприятие «Игрек» 02.05.2014 осуществило поставку продукции предприятию «Икс». Общая сумма за поставку товара с учетом НДС (2288 руб.) составила 15 тыс. руб.

Спустя 5 дней налогоплательщики решили произвести взаимозачет, в результате чего подписали соответствующий акт на сумму 10 тыс. руб.

Отображение операций в бухгалтерском учете предприятия «Игрек» происходит следующим образом:

| Дт 44 Кт 60 (8475 руб.) | Консультационные услуги приняты к учету |

| Дт 19 Кт 60 (1525 руб.) | Выделен НДС по вышеуказанным услугам |

| Дт 62 Кт 90 (15 тыс. руб.) | Отображена сумма поставки контрагенту |

| Дт 90 Кт 68 | Указан начисленный НДС |

| Дт 60 Кт 62 | Произведена сконтрация |

Подобным образом отображаются проводки в бухгалтерском учете предприятия «Икс». Что касается трехстороннего взаимозачета, то здесь обязательства одного контрагента-кредитора погашаются за счет обязательств другого контрагента-дебитора.

Если одна из сторон соглашения использует упрощенную систему налогообложения, то датой принятия дохода и расхода считается тот день, когда проводится взаимозачет.

При этом организации, что применяют 15% налоговую ставку, учитывают издержки после их оплаты (ст.346.17 НК РФ).

Следовательно, если был произведен взаимозачет требований, тогда датой оплаты признается день, когда будет подписан акт о взаимозачете.

Доходом предприятия считается погашение дебиторской задолженности, тогда как к расходам относится списание кредиторской задолженности.

Как оформить акт можно посмотреть на картинке:

Фото: акт взаимозачета

Часто задаваемые вопросы

Далее рассмотрим основные вопросы, связанные с осуществлением взаимозачетов:

- Относится ли взаимозачет к доходам предприятия.

- Какое отношение сконтрация имеет к НДС.

- Как отображать погашение встречных однородных требований в 1С.

Является ли взаимозачет доходом при УСН

Вопрос о том, что погашение дебиторской задолженности является доходом обсуждался выше (см. подзаголовок «Отражение в бухгалтерском…»). ,

Полученная прибыль признается налогоплательщиками в день подписания акта (ст.346.17 НК РФ).

При этом погашение дебиторской задолженности покупателя считается доходом продавца независимо от того, какой именно способ налогообложения он избрал.

Как следствие в книге учета доходов и расходов необходимо сделать соответствующее отображение

полученной суммы долга, которая была выплачена контрагентом.

Тогда как покупатель, который является плательщиком единого налога по ставке 15%, признает расходы в виде закрытой кредиторской задолженности.

Отношение с НДС

При заполнении акта о взаимозачете обязательно нужно указывать общую сумму долга сторон соглашения, с отображением НДС. Также нужно указывать сумму задолженности, которая аннулируется путем взаимозачета с выделенным НДС.

Видео: учет расходов на правовые системы при УСН

Чтобы было понятнее, как осуществляются бухгалтерские проводки в этом случае необходимо рассмотреть конкретный пример.

Предприятие «Икс» на основании договора от 20.04.2014 отгрузило ИП Свиридову К. Л. продукцию согласно с накладной от 01.05.2014. Общая сумма за товар с учетом НДС (30 тыс. руб.) составила 330 тыс. руб.

В свою очередь ИП Свиридов К. Л. на основании договора от 20.02.2014 провел маркетинговые исследования для предприятия «Икс».

Акт выполненных работ был подписан сторонами 01.06.2014. Общая сумма за услуги с учетом НДС (21,6 тыс. руб.) составила 141,6 тыс. руб.

В день подписаний акта ИП Свиридов К. Л. выставил предприятию «Икс» счет-фактуру. Согласно с условиями существующих договоров стороны подписали акт зачета взаимных требований от 20.07.2014, на сумму 141,6 тыс. руб.

Разницу суммы долга по договору от 20.04.2014 предприниматель уплатил через 3 дня после подписания акта.

Размер платежа с учетом НДС (17127 руб.) составил 188,4 тыс. руб. Отображение операций в бухучете предприятия «Икс» происходит следующим образом.

| Дт 62 Кт 90 (330 тыс. руб.) | Отгружен товар, включая НДС |

| Дт 90 Кт 68 (30 тыс. руб.) | Отображена сумма НДС по вышеуказанной продукции |

| Дт 26 Кт 60 (120 тыс. руб.) | Отображены полученные услуги по маркетинговым исследованиям |

| Дт 19 Кт 60 (21,6 тыс. руб.) | Отображен НДС по вышеуказанным услугам |

| Дт 60 Кт 62 (141,6 тыс. руб.) | Произведен взаимозачет |

| Дт 68 Кт 19 (21,6 тыс. руб.) | НДС по предоставленным услугам принят к вычету |

Отражение при работе с 1С

При использовании программы 1С Бухгалтерия 8 доходы и расходы налогоплательщика учитываются на основании типовых бухгалтерских документов.

Формирование книги доходов и расходов по УСН происходит в меню «Отчеты» – «Книга учета доходов…». Здесь же происходит проверка результатов ее заполнения. Для этой операции внедрен специальный учетный механизм 1С.

Этот инструмент достаточно полезен для налогоплательщиков, использующих в качестве объекта налогообложения «Доходы минус расходы». Фиксация взаимозачетов также происходит в книге расходов и доходов.

Фото: интерфейс в программе 1С

Чтобы отобразить издержки организации необходимо открыть соответствующее меню:

Фото: интерфейс в программе 1С

Взаимозачет при УСН доходы

Если налогоплательщик использует в качестве объекта налогообложения доходы, то при взаимозачете он должен отображать в качестве прибыли стоимость продукции, по которой произошло погашение задолженности.

Какие сроки сдачи отчетности ИП на УСН в 2019 году узнайте из статьи: какие отчеты сдавать ИП на УСН.

Какие сроки сдачи отчетности ИП на УСН в 2019 году узнайте из статьи: какие отчеты сдавать ИП на УСН.

Нюансы по отчетность при УСН, .

Как осуществляется начисление амортизации при УСН Доходы минус расходы, .

Доход подлежит учету в день подписания акта сконтрации. Тогда как при 15% ставке налога, организация по факту подписания акта списывает стоимость зачтенной услуги в расходы.

Заканчивая рассмотрение вопроса о взаимозачете между организациями необходимо выделить несколько ключевых моментов.

Сконтрация является фактическим погашением встречных однородных требований. При этом взаимозачет может быть применен только к тем обязательствам, срок которых уже истек.

Тогда как под однородными претензиями нужно подразумевать обязательства, с одинаковым способом их погашения, независимо от предмета соглашений.

Предыдущая статья: Отчетность ИП на УСН без работников Следующая статья: Отчетность ООО на УСН

Усн: зачет взаимных требований

НК РФ датой получения доходов в этом случае является дата погашения задолженности (письмо Минфина России от 24.11.2014 N 03-11-11/59528).Аналогичные выводы в отношении признания доходов при проведении взаимозачёта в результате осуществления различных хозяйственных операций организациями на УСН сделаны Минфином России в письмах от 23.09.2013 N 03-11-06/2/39230, от 28.12.2011 N 03-11-06/2/185, от 16.09.2010 N 03-11-06/2/145, от 24.06.2009 N 03-11-09/222.Учитывая вышеизложенное и принимая во внимание разъяснения Минфина России, заключаем, что при проведении взаимозачёта с поставщиком Налог рассчитывается в установленном порядке.При этом, если взаимозачётом погашается задолженность не в полной сумме, доходы от реализации учитываются в сумме, равной стоимости полученных товаров (выполненных работ, оказанных услуг).

Для этой операции внедрен специальный учетный механизм 1С. Этот инструмент достаточно полезен для налогоплательщиков, использующих в качестве объекта налогообложения «Доходы минус расходы».

Фиксация взаимозачетов также происходит в книге расходов и доходов. Фото: интерфейс в программе 1С Чтобы отобразить издержки организации необходимо открыть соответствующее меню: Фото: интерфейс в программе 1С Если налогоплательщик использует в качестве объекта налогообложения доходы, то при взаимозачете он должен отображать в качестве прибыли стоимость продукции, по которой произошло погашение задолженности.

Доход подлежит учету в день подписания акта сконтрации. Тогда как при 15% ставке налога, организация по факту подписания акта списывает стоимость зачтенной услуги в расходы.

Заканчивая рассмотрение вопроса о взаимозачете между организациями необходимо выделить несколько ключевых моментов.

Письмо Министерства финансов РФ№03-11-11/15467 от 07.04.2014 Департамент налоговой и таможенно-тарифной политики <… по вопросу применения упрощенной системы налогообложения сообщает следующее. В соответствии со статьей 346.15 Налогового кодекса РФ (далее — Кодекс) налогоплательщики, применяющие упрощенную систему налогообложения, при определении объекта налогообложения учитывают доходы от реализации, определяемые в соответствии со статьей 249 Кодекса, и внереализационные доходы, определяемые в соответствии со статьей 250 Кодекса.

При определении объекта налогообложения не учитываются, в частности, доходы, указанные в статье 251 Кодекса. Согласно статье 249 Кодекса доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

Предприятие «Икс» на основании договора от 20.04.2014 отгрузило ИП Свиридову К. Л. продукцию согласно с накладной от 01.05.2014. Общая сумма за товар с учетом НДС (30 тыс.

руб.) составила 330 тыс. руб.

В свою очередь ИП Свиридов К. Л. на основании договора от 20.02.2014 провел маркетинговые исследования для предприятия «Икс». Акт выполненных работ был подписан сторонами 01.06.2014.

Общая сумма за услуги с учетом НДС (21,6 тыс. руб.) составила 141,6 тыс. руб. В день подписаний акта ИП Свиридов К. Л. выставил предприятию «Икс» счет-фактуру. Согласно с условиями существующих договоров стороны подписали акт зачета взаимных требований от 20.07.2014, на сумму 141,6 тыс. руб. Разницу суммы долга по договору от 20.04.2014 предприниматель уплатил через 3 дня после подписания акта. Размер платежа с учетом НДС (17127 руб.) составил 188,4 тыс. руб.

Дата получения товаров в данном случае будет являться датой проведения зачета взаимных требований. В случае дальнейшей реализации товаров доходы от реализации данных товаров учитываются в составе доходов при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в вышеуказанном порядке, предусмотренном статьей 346.17 Кодекса. Расходы на приобретение товаров учитываются в составе расходов при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, по мере реализации указанных товаров в порядке, предусмотренном подпунктом 23 пункта 1 статьи 346.16 и подпункта 2 пункта 2 статьи 346.17 Кодекса. Заместитель директора департамента налоговой и таможенно-тарифной политики Министерства финансов РФ Р.А.