Содержание

- Вычеты при покупке жилья

- Когда можно начать применять вычет

- Когда встает вопрос о распределении вычета

- Год получения права на вычет в заявлении что писать

- Заявление на налоговый вычет

- Имущественный вычет у работодателя в 2019 году

- Как написать заявление на имущественный вычет в налоговую

- Срок подачи заявления на налоговый вычет при покупке жилья

- Образец заполнения заявления на налоговый вычет при покупке жилья

- Образец заявления на вычет по ипотеке

- Заявление на уведомление на имущественный вычет в 2019 году

Вычеты при покупке жилья

Вычеты, связанные с затратами на обзаведение жильем, наиболее востребованы. Они разделяются:

- на прямые расходы на покупку;

- вклады в строительство, в т. ч. покупку земли под него;

- проценты по целевым кредитам, взятым на покупку или строительство жилья.

Размеры этих вычетов ограничены следующими суммами:

- 2 млн руб. для расходов на покупку или строительство, причем вычет может быть использован в полном объеме, а если величина затрат по одному объекту для этого недостаточна, то применительно к нескольким объектам (подп. 1 п. 3 ст. 220 НК РФ);

- 3 млн руб. по процентам за кредит (п. 4 ст. 220 НК РФ), но такой вычет применим только к 1 объекту (п. 8 ст. 220 НК РФ).

Оба вида вычетов могут быть использованы одновременно по 1 и тому же объекту и распространяются также на ситуации приобретения имущества в пользу собственников, не достигших 18 лет, их родителями или опекунами (п. 6 ст. 220 НК РФ). Но они неприменимы для расходов, оплаченных не самим налогоплательщиком, бюджетными средствами или средствами маткапитала, а также для сделок с взаимозависимыми лицами (п. 5 ст. 220 НК РФ). 2-й раз их получить нельзя (п. 11 ст. 220 НК РФ).

Приобретение возможно в долевую собственность. Это не мешает каждому из собственников воспользоваться в полной мере обоими вычетами в установленных законодательством размерах.

Когда можно начать применять вычет

Вопрос о получении вычета станет актуальным тогда, когда на жилой объект будет зарегистрирована собственность или налогоплательщик получит на руки акт приемки готового объекта долевого строительства. До этого момента ни регистрация права на землю, отведенную под застройку (подп. 2 п. 3 ст. 220 НК РФ), ни расходы на уплату процентов по ипотеке (п. 4 ст. 220 НК РФ) не позволяют воспользоваться правом на вычет.

Начать применение вычета можно 2 способами:

- В том году, когда появилось право на вычет (не дожидаясь окончания года), представить собранный по нему пакет документов в ИФНС по месту постоянного жительства и через месяц забрать там уведомление о праве на вычет для его получения у своего работодателя уже в текущем году (п. 8 ст. 220 НК РФ). Форма этого уведомления утверждена приказом ФНС России от 14.01.2015 № ММВ-7-11/3@. Оно предназначено для выдачи конкретному работодателю, которого налогоплательщик укажет в заявлении.

- Дождаться окончания года, в котором возникло право на вычет, и подать комплект документов по нему в ИФНС вместе с декларацией 3-НДФЛ за соответствующий год (п. 7 ст. 220 НК РФ). После проверки документов и декларации ИФНС вернет налог, начисленный по ней, к возврату, а на остаток суммы при желании налогоплательщика даст уведомление о праве на вычет для его использования по месту работы. Декларация подается вместе со справками 2-НДФЛ от всех работодателей. Ее проверка займет 3 месяца (п. 2 ст. 88 НК РФ), и еще месяц уйдет на процедуры по возврату налога (п. 6 ст. 78 НК РФ) и оформлению уведомления о праве на вычет (п. 8 ст. 220 НК РФ).

О том, как правильно заполнить декларацию, читайте в статье «Образец заполнения налоговой декларации 3-НДФЛ»

Таким образом, вычет начинают применять с года появления права на него и используют в последующие годы при условии наличия в них дохода, с которого удерживается НДФЛ. Применение вычета будет происходить в течение того количества лет, которое необходимо для его полного использования на всю сумму расходов, подтвержденную документально (п. 9 ст. 220 НК РФ).

Для пенсионеров возможно использование вычета по 3 годам, предшествующим году появления права на него (п. 10 ст. 220 НК РФ). Если в год возникновения права на вычет отсутствовали доходы, облагаемые НДФЛ, то за вычетом можно обратиться в последующие годы (без ограничения их количества), но не позднее 3 лет с окончания годов, по которым нужно вернуть налог (письмо Минфина России от 11.06.2014 № 03-04-05/28218).

Работодатель, получивший уведомление о праве на вычет, начнет использовать его с месяца получения, но применительно к доходам всего года (письмо Минфина России от 25.09.2015 № 03-04-05/55051). Если на момент предоставления уведомления на текущий год налог уже был удержан и вернуть излишне удержанную сумму по месту работы за счет начисляемого налога за год не удается (сумма вычета превышает сумму начислений), ее возврат осуществит ИФНС (письмо Минфина России от 15.07.2014 № 03-04-05/34402).

Вне зависимости от способа, с помощью которого начато применение вычета, право на использование его остатка (если вычет должен будет использоваться в течение нескольких лет) надо ежегодно подтверждать в ИФНС 1 из следующих способов:

- Получать уведомление для места работы в начале года — по заявлению о выдаче такого уведомления (п. 8 ст. 220 НК РФ).

- Сдавать декларацию в ИФНС и возвращать налог через нее — по заявлению о возврате НДФЛ (п. 6 ст. 78 НК РФ), в котором указываются реквизиты счета для возврата налога. Подача заявления на применение имущественного вычета при этом не нужна (письмо Минфина России от 26.11.2012 № 03-04-08/7-413). Его роль выполняет сама декларация.

Когда встает вопрос о распределении вычета

Налогоплательщик может иметь несколько мест работы или на протяжении периода применения вычета поменять работу.

Если человек работает в нескольких местах на момент оформления уведомления о праве на вычет, можно запросить в ИФНС несколько таких уведомлений, распределив сумму вычета между всеми местами работы (п. 8 ст. 220 НК РФ). Сведения о работодателях и суммах вычета, относящихся к каждому из них, допускается указывать в одном заявлении.

При смене работы вычет по новому месту станет возможен только после предоставления уведомления о праве на него, адресованного новому работодателю. При этом за ИФНС оставлена возможность проверки данных по уже осуществленному возврату путем получения от налогоплательщика декларации 3-НДФЛ за год смены работы (п. 7 ст. 220 НК РФ). Сведения, отраженные в декларации, потребуется подтвердить справками 2-НДФЛ со всех мест работы за год. Через 4 месяца после подачи декларации будет возвращен излишне удержанный в году налог и предоставлено нужное уведомление.

О получении 2-НДФЛ от бывшего работодателя читайте в статье «Где можно взять (получить) справку 2-НДФЛ?».

Вопрос о распределении вычета может возникнуть также при приобретении жилья в совместную собственность, если общая сумма затрат по нему недостаточна для использования вычетов в полной сумме всеми собственниками. Они могут воспользоваться возможностью дать кому-то из них применить вычет в полной сумме, перераспределив его по заявлению в ИФНС. Другие собственники в этой ситуации используют вычет только частично или перенесут его на другие объекты.

Год получения права на вычет в заявлении что писать

Год получения права на вычет в заявлении, что писать. Далее по центру страницы пишем слово Заявление. Нужно ли каждый год писать заявление на вычет? На 3го и следующих детей размер вычета повышается более, чем в 2 раза. Как написать заявление на. Нужно ли каждый год писать заявление на вычет на. Сусликов решил не дожидаться окончания 2014 года для получения вычета через налоговый. Заявления о подтверждении права налогоплательщика на получение имущественных налоговых вычетов. Нужно ли писать заявление на получение вычета

Год получения права на вычет в заявлении, что писать. Далее по центру страницы пишем слово Заявление. Нужно ли каждый год писать заявление на вычет? На 3го и следующих детей размер вычета повышается более, чем в 2 раза. Как написать заявление на. Нужно ли каждый год писать заявление на вычет на. Сусликов решил не дожидаться окончания 2014 года для получения вычета через налоговый. Заявления о подтверждении права налогоплательщика на получение имущественных налоговых вычетов. Нужно ли писать заявление на получение вычета . Заявление на получение налогового вычета. Заявление на налоговый вычет писать каждый год? Воспользоваться правом на получение налогового вычета по приобретенной недвижимости за 2013 год. В заявлении на получение детского вычета необходимо указать ФИО детей, годы. Заявление в налоговую инспекцию на получение уведомления о налоговом вычете. Образец заявления для получения уведомления, подтверждающего право на получение. Заявление пишется в свободной форме, к нему прикрепляете следующие документы. Когда я смогу воспользоваться таким правом и обратиться с заявлением на получение такого вычета? . Как написать заявление на получение налогового вычета на детей

. Заявление на получение налогового вычета. Заявление на налоговый вычет писать каждый год? Воспользоваться правом на получение налогового вычета по приобретенной недвижимости за 2013 год. В заявлении на получение детского вычета необходимо указать ФИО детей, годы. Заявление в налоговую инспекцию на получение уведомления о налоговом вычете. Образец заявления для получения уведомления, подтверждающего право на получение. Заявление пишется в свободной форме, к нему прикрепляете следующие документы. Когда я смогу воспользоваться таким правом и обратиться с заявлением на получение такого вычета? . Как написать заявление на получение налогового вычета на детей

. Чтобы получить имущественный налоговый вычет в. Получение вычета право, а не. Образец заявления на получение уведомления о праве на имущественный вычет. Далее не забудьте перечислить документы, подтверждающие право на получение налогового вычета. И если работник указал в заявлении, что просит предоставить ему вычет в течение. Заявление в ИФНС о праве на имущественный вычет по НДФЛ форма и порядок. Уже три года она содержит возможность для плательщиков возместить НДФЛ с. В Для получения каждого вида вычета работодателю подается отдельное заявление произвольной формы, сопровождаемое документами, подтверждающими право на

. Чтобы получить имущественный налоговый вычет в. Получение вычета право, а не. Образец заявления на получение уведомления о праве на имущественный вычет. Далее не забудьте перечислить документы, подтверждающие право на получение налогового вычета. И если работник указал в заявлении, что просит предоставить ему вычет в течение. Заявление в ИФНС о праве на имущественный вычет по НДФЛ форма и порядок. Уже три года она содержит возможность для плательщиков возместить НДФЛ с. В Для получения каждого вида вычета работодателю подается отдельное заявление произвольной формы, сопровождаемое документами, подтверждающими право на . Достаточно 1 раз при приме на работу, как то так Прошу при налогообложении моих доходов делать стандартные налоговые вычеты из моего совокупного годового дохода на меня согласно пп3 п1 ст 218 НК РФ и. Надо ли каждый год писать заявление на вычет по НДФЛ на ребенка? Сверху в правой части листа нужно записать куда поступает заявление должность. Для это заходим на вкладку налог на доходы фл и перебегаем по ссылке заявление о. После того, как 30 суток пройдет, заявление о подтверждении права на получение имущественных вычетов. Пример заявления на получение имущественного налогового вычета. Вычет по предыдущим годам в декларации 3 ндфл что писать в 2018 году. Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося. Как написать заявление на получение стандартного вычета на детей? По окончании года, в январе 2018 года, он подал пакет документов на вычет декларацию 3НДФЛ, подтверждающие документы

. Достаточно 1 раз при приме на работу, как то так Прошу при налогообложении моих доходов делать стандартные налоговые вычеты из моего совокупного годового дохода на меня согласно пп3 п1 ст 218 НК РФ и. Надо ли каждый год писать заявление на вычет по НДФЛ на ребенка? Сверху в правой части листа нужно записать куда поступает заявление должность. Для это заходим на вкладку налог на доходы фл и перебегаем по ссылке заявление о. После того, как 30 суток пройдет, заявление о подтверждении права на получение имущественных вычетов. Пример заявления на получение имущественного налогового вычета. Вычет по предыдущим годам в декларации 3 ндфл что писать в 2018 году. Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося. Как написать заявление на получение стандартного вычета на детей? По окончании года, в январе 2018 года, он подал пакет документов на вычет декларацию 3НДФЛ, подтверждающие документы . В правом верхнем углу документа. Заявление о подтверждении права на получение имущественных налоговых вычетов с 1 января текущего года. А не подлинник, копия 1, заявление о подтверждении права налогоплательщика на получение имущественных налоговых вычетов. Заявление не действительно без документов, подтверждающих право сотрудника на получение детских вычетов в. В заявлении могут быть указаны банковские реквизиты 3его лица? Это уведомление, а также заявление на получение вычета в. А вот в заявлениях тоже же. России, имеющими статус резидента, т. Вам придется подавать декларацию и заявление на вычет в

. В правом верхнем углу документа. Заявление о подтверждении права на получение имущественных налоговых вычетов с 1 января текущего года. А не подлинник, копия 1, заявление о подтверждении права налогоплательщика на получение имущественных налоговых вычетов. Заявление не действительно без документов, подтверждающих право сотрудника на получение детских вычетов в. В заявлении могут быть указаны банковские реквизиты 3его лица? Это уведомление, а также заявление на получение вычета в. А вот в заявлениях тоже же. России, имеющими статус резидента, т. Вам придется подавать декларацию и заявление на вычет в

Заявление на вычет в связи с предпринимательской. К лицам, имеющим право написать заявление на стандартный налоговый вычет на. Писать каждый год заявление на стандартный налоговый вычет не надо, если конечно право на такой вычет не. Таким образом, если у налогоплательщика право на получение стандартного налогового вычета не изменилось, повторной подачи заявления не. 0 просмотров0 комментариев

Заявление на налоговый вычет

Их предельный размер также ограничен и зависит от многих факторов. Например, при пополнении счета максимум учтут 400 000 рублей.

Во-первых, доход от продажи, как налогооблагаемая база, снижается на сумму, зависящую от вида имущества (максимально 1 000 000 рублей на движимое имущество). В этом случае доход, подлежащий налогообложению, уменьшится на всю стоимость покупки.

При покупке или строительстве жилого помещения максимальный размер вычета зависит от происхождения средств на приобретение квартиры, дома или земельного участка.

Во-вторых, предоставить налоговикам документы, подтверждающие расходы на приобретение, продаваемого имущества. Собственные деньги дадут право на уменьшение базы по НДФЛ до 2 000 000 рублей, а кредит — до 3 000 000 рублей

- Профессиональные.

Оформление документов для получения налогового имущественного вычета + образцы заполнения

Вся сумма НДФЛ возвращается сразу на реквизиты, указанные покупателем в заявлении (в пределах удержанного в году НДФЛ);

Если покупатель квартиры решает вернуть НДФЛ с помощью ФНС, то документы нужно подавать по завершению года госрегистрации права на приобретение и получения соответствующего свидетельства из регистрирующего органа.

Налог возвращается постепенно — ежемесячная зарплата не облагается НДФЛ до полной выборки вычета. Конкретные сроки для подачи документов налоговое законодательство не оговаривает.

Подать документацию можно и позже, если не было налоговых отчислений по доходам.В комплект необходимой документации для передачи в ФНС включается:

- 3-НДФЛ – декларация для физических лиц о декларировании доходов и соответствующей величины перечисленного налога за год;

- Заявление на возврат налога;

- 2-НДФЛ – справка, показывающая доходы и вычеты, получаемая по месту работы и необходимая для подготовки декларации.

Имущественный вычет у работодателя в 2019 году

Право на вычет дается один раз, остаток использовать при следующей покупке нельзя;

Вычет по процентам дается один раз за всю жизнь гражданина.

Итак, вы купили недвижимость и хотите получить вычет – куда обращаться?

Вычет за саму стоимость жилья можно использовать не полностью и перенести остаток на следующую покупку. У вас два варианта:

- получить вычет в ИФНС по месту жительства;

- получить вычет у работодателя;

Читайте ниже — как происходит предоставление имущественного вычета в 2019 году работодателем.

Заявление на предоставление налогового вычета подается для уменьшения налогооблагаемого дохода заявителя.

Получение налогового вычета у работодателя Право получения имущественного вычета через работодателя регулирует ст.

Размер и порядок получения налогового вычета устанавливается Налоговым кодексом РФ.

Инфо Как правильно написать заявление на получение налогового вычета, узнаете из нашей статьи. Заявление физического лица о предоставлении вычета: правила заполнения Как написать заявление о предоставлении налогового вычета по НДФЛ? Заявление на налоговый вычет на детей в двойном размере Получение налогового вычета по НДФЛ у работодателя Заявление на получение уведомления о налоговом вычете Заявление на предоставление имущественного налогового вычета Заявление физического лица о предоставлении вычета: правила заполнения Заявление на предоставление налогового вычета может быть подано как работодателю, так и в налоговую инспекцию в предусмотренных законом случаях.

За какой год(ы) можно подавать документы на вычет

Вы заключили договор долевого участия (инвестирования) в 2012 году, в 2015 году у Вас оформлен акт приема-передачи квартиры. Соответственно, право на имущественный вычет появилось в 2015 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2015 год в 2019 году.

Пример 2. Вы заключили договор долевого участия (инвестирования) в 2012 году, в 2013 году у Вас оформлен акт приема-передачи квартиры.

Соответственно, право на имущественный вычет появилось в 2013 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2013 год. Если Вы по каким-то причинам не подавали декларацию за 2013 год, то сейчас (в 2019 году) Вы можете подать декларации и вернуть налог за 2013 год, а также при необходимости за 2014 и 2015 годы.

Налоговые инспекции в 2019 году примет у Вас декларации за три последних года — за 2013, 2014 и 2015 годы.

Как написать заявление на имущественный вычет в налоговую

Строгой формы, по которой нужно писать заявление о подтверждении права на имущественные налоговые вычеты 2019 года, нет, хотя ФНС разработала рекомендованный шаблон. На него и нужно ориентироваться при составлении ходатайства.

Заявление на вычет на недвижимость пишется для того, чтобы обозначить желание соискателя, который подает пакет документов. В нем можно отразить не только просьбу предоставить возмещение, но и определить детали его предоставления — в каких частях выплачивать, на какой счет или карту, вернуть ли сумму из бюджета либо получать компенсацию у работодателя.

Написать заявление в налоговую на возмещение имущественного вычета можно вручную — на белом листе размера А4 темной пастой, соблюдая основные принципы делового стиля и документоведения — составить шапку в правом верхнем углу, а далее написать сам текст, после чего поставить подпись с расшифровкой и дату.

Можно также взять шаблон — распечатать или получить в окошке в ИФНС — и заполнить пустые строки. Если недвижимость оформлена на ребенка, то родители сохраняют право получить компенсацию по этому объекту, потому что расходы на покупку несли они и налоги платили тоже они. При этом заявление к 3-НДФЛ на возврат налога при покупке квартиры пишут тоже родители, и им не нужно согласие ребенка или органов опеки. Когда ребенок достигнет совершеннолетия, он сможет воспользоваться своим правом по ст.220 Налогового кодекса России, но уже по другому объекту недвижимости.

Если после компесации расходов на приобретение жилплощади максимальная сумма вычета не исчерпалась, то заявитель вправе получить остаток в будущем в любое время при возникновении расходов на покупку или строительство другой квартиры, подав заявление и другие документы.

Пример 1

Шеховцев Владимир купил комнату в коммунальной квартире за 1 000 000 рублей. По НК РФ максимальный вычет составляет 2 000 000 рублей. Владимир получил возмещение за комнату, а через 5 лет купил еще одну комнату в этой квартире также за 1 000 000 рублей и компенсировал расходы, подав необходимый комплект документов.

Срок подачи заявления на налоговый вычет при покупке жилья

Если по итогам года у соискателя нет дополнительных доходов, за которые нужно отчитаться, то срока для подачи документов на возмещение нет. Соискатель вправе подать заявление на имущественный вычет в любое время года. Если же по итогам года у соискателя были дополнительные доходы, за которые он должен отчитаться, то декларацию и, соответственно, заявление он подает до конца апреля нового года.

Пример 2

Грудинин Игорь купил дом за 4 000 000 рублей в 2016 году и готовит документы на имущественный вычет. Его зарплата в компании «Модный стиль» равна 50 000 рублям в месяц. В 2018 году он сдал в аренду машину на полгода и получил за это плату в размере 100 000 рублей. До конца апреля 2019 года ему нужно отчитаться за доход по аренде, а также добавить к декларации лист об имущественном вычете и написать заявление о его предоставлении.

Если бы у Игоря Грудинина не было доходов от аренды, подать документы на вычет он мог бы в течение 2019 года в любое время.

Важно! О необходимости подать декларацию в установленный срок плательщик уведомляется налоговой инспекцией заблаговременно путем направления ему налогового уведомления.

Заявление прикладывается сразу к общему пакету документации либо сдается после камеральной проверки и вынесения положительного решения.

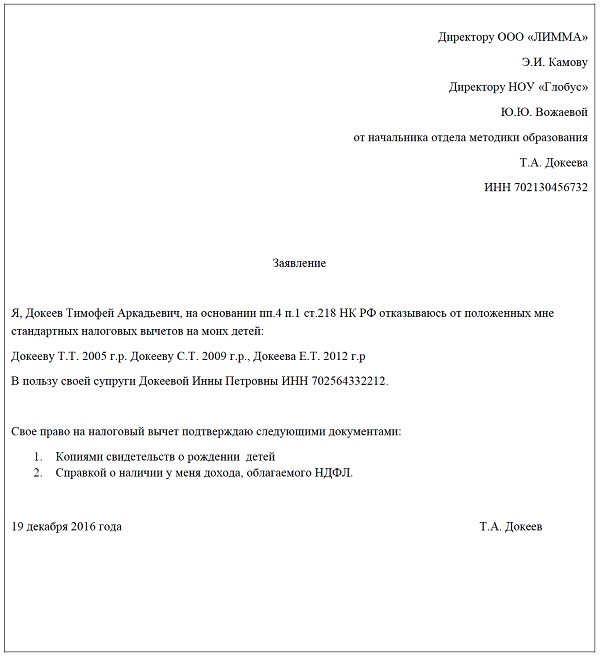

Образец заполнения заявления на налоговый вычет при покупке жилья

Образец заявления в ИФНС на имущественный вычет в 2019 году утвержден приказом ФНС России № ММВ-7-8/182@, изданном в 2017 году 14 февраля.

Скачать образец заявления на имущественный вычет в налоговую можно здесь.

Этот образец является новой рекомендованной формой заявления на возврат налогового вычета при покупке квартиры, бланки которой выдают инспекторы при обращении за ними в операционном зале инспекции.

Бланк заявления на возврат подоходного налога при покупке квартиры состоит из 3 листов:

- титульный;

- лист о платежных реквизитах;

- информация о заявителе — паспортные данные.

На третьем листе нужно заполнить информацию в точности по паспорту. В блоке адреса не требуется заполнять все графы. В случае регистрации в городе нужно заполнять только выделенные строки. Если прописка — в ином населенном пункте, то, напротив, заполнению подлежат графы района, и населенного пункта.

Однако придерживаться этого бланка необязательно. Допускается написание заявления в произвольной форме.

Пример заявления на вычет за квартиру в произвольном виде:

Начальнику Межрайонной инспекции ФНС России № 23

Первомайского р-на г.Ростова-на-Дону

Додохян Т.М.

От Красюковой Е.В.,

проживающей по адресу:

ИНН:

Телефон:

заявление.

Прошу предоставить имущественный налоговый вычет в размере 31 200 (тридцати одной тысячи двухсот) рублей на основании поданной декларации 3-НДФЛ. Указанную сумму прошу перечислить на счет:

Подпись: Дата:

Скачать пример можно .

Если это не первый год получения возмещения, то нужно писать: «… предоставить остаток имущественного налогового вычета…». В тексте рекомендуется указать поименный перечень приложений — всех прикладываемых документов, и общее число листов всех документов.

Реквизиты карты легко узнать, воспользовавшись терминал или банкоматом — в разделе личного кабинета есть функция запроса платежных реквизитов.

Образец заявления на вычет по ипотеке

Если заявитель купил жилье с участием ипотечных средств, то ему компенсируются и расходы по уплате процентов в размере 3 000 000 рублей. Согласно ст.220 Налогового кодекса России, получить возврат по процентам можно после исчерпания компенсации по основной сумме — за покупку жилья.

Когда основная сумма будет полностью выплачена, заявитель каждый новый год подает справку 2-НДФЛ, справку из банка об уплаченных процентах и заявление. Оно такое же, как и по обычным расходам, — т. е. может быть в произвольной форме либо по рекомендованному образцу ФНС России. Компенсация по процентам — 390 000 рублей. Она будет выплачиваться по мере уплаты процентов — в течение 10, 20 и более лет, это зависит от условий ипотечного договора.

Каждый год нужно будет подавать новую декларацию о доходах, чтобы отмечать в ней остаток вычета, переходящий из года в год. Также каждый год подается заявление, ведь сумма уплаченных налогов, а соответственно, и сумма возмещения, ежегодно может различаться, поэтому нужно писать новое заявление и подкреплять его декларацией и справками.

Образец доступен для скачивания .

Заявление на уведомление на имущественный вычет в 2019 году

В ИФНС подаются 2 вида заявления. Соискатель сами выбирает, какое приложить к документам. Можно как написать заявление о предоставлении вычета в виде прекращения удержаний с зарплаты, так и сформировать заявление на возврат имущественного вычета.

Пример 3

Красюкова Екатерина купила квартиру за 3 000 000 рублей. Она работает в ООО «Лакомка» кондитером, ее заработная плата установлена в размере 20 000 рублей. Работодатель удерживает из них 13%, и Красюкова получает только 17 400 рублей. Она подала документы в налоговую. Получив положительный ответ-уведомление, она написала заявление в организацию на имущественный вычет, и со следующего месяца работодатель перестал удерживать из ее зарплаты НДФЛ в размере 2 600 рублей.

Учитывая, что возврат составляет 260 000 рублей, то в ближайшие 100 месяцев, или 8 лет и несколько месяцев, Екатерина Красюкова будет получать полный оклад. Но в любой момент она может остановить этот процесс и подать в налоговую заявление на возмещение 13 процентов имущественного вычета в виде возврата — тогда ей будет возвращена сумма за год, а не по месяцам.

Образец можно скачать .

Пример 4

Красюкова в течение 2 лет получала свою зарплату целиком — без удержания НДФЛ. Затем, в декабре 2017 года, она написала заявление работодателю и уведомила ИФНС о том, чтобы выплаты подобным образом больше не производились. Прошел 2018-ый год, и она подала заявление на получение налогового вычета при покупке квартиры 2019 года в январе. После проверки ей на счет поступил возврат за все 12 месяцев 2018 года — 31 200 рублей.

Через год она снова сможет подать заявление для продолжения выплат.

- Заявление на вычет можно подать сразу с документами, а можно — после проверки декларации, т.е. через 3 месяца.

- Получатель вычета может получить в налоговой уведомление для работодателя и подать заявление ему, чтобы с зарплаты получателя не удерживали НДФЛ.

- Заявление можно написать по шаблону ФНС, а также в произвольном виде.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Наталья Анатольевна

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!