Содержание

- Договор инвестирования строительства жилого дома

- Отличия ДДУ от Договора инвестирования строительства

- Особенности уступки прав по Договору инвестирования

- Инвестиции в строительство

- Выберите время

- Выберите объект недвижимости

- Выберите способ инвестирования

- Выберите застройщика

- Изучите инвестиционный проект строительства

- Изучите условия договора

- Определите способ выхода из проекта

- Подведем итоги

- Полезные видео

- Инвестиции в строительство жилья — как стать инвестором за 5 шагов + 5 дельных советов как избежать рисков при инвестировании

- 1. Выгодно ли вкладывать деньги в строительство жилья?

- 2. В какое строительство лучше инвестировать средства?

- 3. Как инвестировать в строительство – 5 простых шагов

- 4. Как можно заработать на инвестициях в строительство недвижимости – 3 проверенных способа

- 5. Риски при инвестировании в строящуюся недвижимость

- 6. Заключение

- Инвестиции в строительство жилой и коммерческой недвижимости

- Понятие инвестиций

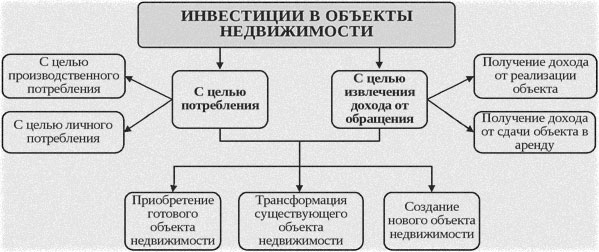

- Виды инвестиций в строительство

- Сравнительный анализ вариантов вложений

- Инвестиции в капитальное строительство

- Обоснование инвестиций в строительстве

- Как правильно вложить деньги в строительство: основные шаги

- Как получить прибыль от инвестиций в строительство

- Налогообложение

- Эффективность вложений

- Риски и как свести их к минимуму

- Как застраховать инвестиции

- Итоги

- Инвестиции в строительство жилой недвижимости

- Почему инвестировать в строительство жилья прибыльно?

- Дилемма выбора будущей жилой недвижимости: квартира или коттедж

- Последовательность действий инвестиций в строительство жилья

- С какими рисками вы можете столкнуться при инвестировании в жилую недвижимость

- Инвестиции в строительство недвижимости: частные и государственные

- Разновидности инвестиций в строительство

- Частные инвестиции в строительстве

- Основные функции Госстроя

- Инвестирование в сферу жилищного строительства

- Инвестирование в строительство офисной недвижимости

- Инвестирование в гостиничные комплексы

- Что такое бизнес план и зачем он нужен

- Виды инвестиционных рисков

- Современное инвестирование в строительную сферу

- Инвестиции в строительство: стоит ли вкладывать деньги в стройку?

- Что такое строящийся объект?

- В какое строительство инвестировать?

- Как начать инвестировать в строительство?

- Риски при инвестировании

- Инвестиции в строительство недвижимости. Методы вложений в капитальные объекты

- Инвестиции в строительство недвижимости – объекты инвестирования

- Инвестиции в строительство преимущественно капитальных объектов. Преимущества данных вложений

- Как инвестировать в строительство жилья: основные механизмы вложений и риски

- Что понимать под «инвестициями» в жилье?

- Инвестиции в жилье по долевому договору: нюансы

- Инвестиции в строительство как бизнес: нюансы

- Реформа стройки

- Инвестирование недвижимости по новым правилам

- Платформа Инвестел

Договор инвестирования строительства жилого дома

Последнее обновление: 11.12.2017

Договор инвестирования (соинвестирования) строительства или Инвестиционный договор – это, по сути, партнерский договор.

Договор инвестирования (соинвестирования) строительства или Инвестиционный договор – это, по сути, партнерский договор.

Застройщик заключает с местными органами власти инвестконтракт, по которому обязуется построить многоквартирный дом за счет собственных и привлеченных средств. А Покупатель квартиры фактически становится партнером Застройщика, и разделяет с ним коммерческие риски строительства.

Договор инвестирования строительства жилого дома не следует путать с Договором долевого участия в строительстве (ДДУ). Хотя цель заключения обоих договоров может быть одна (купить квартиру в строящемся доме), но юридические последствия (читай – гарантии для Покупателя) заметно отличаются.

Застройщик, предлагая Покупателю Инвестиционный договор на строительство жилого дома, опирается на ФЗ-39 от 25.02.1999 «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений». По своей сути такой договор близок как к Договору долевого участия (ДДУ), так и к Договору строительного подряда.

Компенсационный фонд защиты прав дольщиков. Что это такое? Как это работает? Смотри по ссылке.

Относительным плюсом Инвестиционного договора с Застройщиком можно считать то, что права Покупателя-соинвестора здесь более-менее внятно отражены (в отличие от «вексельной схемы», ПДКП и других «серых схем» покупки новостройки).

В Инвестиционном договоре указывается, что уплаченная Покупателем сумма идет именно на строительство дома, и результатом является получение конкретной квартиры в этом доме. В случае нарушения условий Застройщиком, Покупатель может отстаивать свои права в суде (судебная практика по таким типам договоров наработана).

В действующем сегодня законодательстве сделки такого рода (заключения Инвестиционных договоров между физлицами и Застройщиком) не предусмотрены, но и прямо не запрещены. Официально они допускаются при условии, что разрешение на строительство было получено Застройщиком до 1 апреля 2005 года.

Если разрешение на строительство получено после этой даты, то Застройщик должен привлекать средства граждан на строительство многоквартирного жилья уже в соответствии с ФЗ-214, путем заключения Договора долевого участия (ДДУ). Но, например, на строительство «апартаментов», он может привлекать деньги и по Инвестиционным договорам.

Договор инвестирования не требует государственной регистрации, и может заключаться сторонами в произвольной форме, что дает Застройщику широкий простор для маневра, в случае предъявления претензий от Покупателя (соинвестора).

Что лучше купить – вторичку или новостройку? В чем основное преимущество покупки квартиры в новостройке – смотри в этой заметке.

Отличия ДДУ от Договора инвестирования строительства

Основные отличия Инвестиционного договора от Договора долевого участия (ДДУ) сводятся к следующему:

- Для ДДУ регистрация в Росреестре обязательна, а для Договора инвестирования – нет.

- ДДУ вступает в силу только после регистрации, а Договор инвестирования – сразу после подписания.

- Ответственность сторон по ДДУ определяется как условиями самого договора, так и жесткими установками закона ФЗ-214, а в случае Договора инвестирования, рамки ответственности сторон друг перед другом ограничены только условиями соглашения.

- По ДДУ получателем и собственником квартиры может быть только сам дольщик, а в Договоре инвестирования конечным получателем квартиры может быть как сам инвестор, так и назначенное им третье лицо.

- По ДДУ можно купить только одну квартиру, а по Договору инвестирования можно приобрести сразу несколько объектов/помещений.

- Взыскание неустойки по ДДУ регламентировано законом ФЗ-214 и не представляет сложностей, а взыскать неустойку по Договору инвестирования очень проблематично.

- Уступка прав требования по ДДУ может быть ограничена только самим договором, а в случае с Договором инвестирования, уступка ограничена законом (см. ниже об этом).

Кроме того, существует судебная практика, когда Застройщика, привлекавшего средства граждан на строительство жилых домов по Инвестиционным договорам обязывали переквалифицировать эти договоры в Договоры долевого участия (ДДУ). Таким образом, финансирование строительства дольщиками приводилось в соответствие с законодательством (ФЗ-214), и обеспечивалась защита прав граждан, покупающих жилье на стадии строительства.

Как выбирать Застройщика при покупке квартиры в новостройке? Качественные и количественные признаки – см. в этой заметке.

Особенности уступки прав по Договору инвестирования

Бывает, что Застройщик привлекает в качестве инвестора или соинвестора строительства многоквартирного жилого дома какое-нибудь юрлицо (иногда аффилированное с самим Застройщиком). И с этим юрлицом Застройщик заключает Инвестиционный договор. По этому договору юрлицо имеет право требования на ряд квартир или апартаментов в строящемся доме.

Позже, это юрлицо может продавать (переуступать) свои права требования на отдельные квартиры другим лицам – конечным Покупателям – по Договору об уступке права требования. И вот тут есть нюанс.

Формально уступка прав по договору инвестирования в строительство многоквартирных домов от юрлиц физлицам не допускается (п.3, ст.1, ФЗ-214). Однако на практике известно немало случаев, когда такая переуступка прав по Инвестиционному договору имела место (без регистрации, соответственно). И после завершения строительства, те самые физлица благополучно регистрировали в Росреестре свое право собственности на готовые квартиры именно на основании такого договора переуступки.

Кроме того, ВАС РФ в своем постановлении () тоже косвенно подтверждает, что хотя и существует запрет на уступку прав требований от юрлиц физлицам по инвестиционным договорам, заключенным с Застройщиком, физлица все равно имеют право требовать от Застройщика передачи им оплаченных квартир. Именно на основании заключенных ими договоров уступки прав.

Вот такой у нас хитромудрый закон!

Ну и конечно, если уступка прав по Инвестиционному договору происходит в отношении нежилых объектов недвижимости (например, «апартаментов», машиномест, встроенных торговых помещений и т.п.), то здесь никаких запретов нет, и переуступка происходит в соответствии с законом (п.1, ст.382, ГК РФ и п.1, ст.388, ГК РФ).

Инвестиции в строительство

Размышляете над тем, как заставить работать ваши деньги? Банковские депозиты не покрывают даже инфляцию. В ценных бумагах разбираются далеко не все. Спекулятивные операции с валютой напоминают игру в рулетку. Хорошей альтернативой является инвестирование в строительство жилой и коммерческой недвижимости. Инвестиции надежны, потому что объект переходит в вашу собственность. Они ликвидны и потенциально могут удвоить ваш капитал за короткий срок. К сожалению, без рисков никуда. Поговорим об инвестировании в строительство подробнее.

Выберите время

Инвестиции в жилищное строительство оптимальны перед подъемом рынка в следующих условиях: непростое экономическое состояние в стране в сочетании с нестабильным валютным рынком, но оптимистичным прогнозом. Если цены на новостройки будут возрастать, доходность вложений в строительство домов вырастет многократно.

Рынок жилья в России в 2016 году пережил глубокий кризис:

- цены и объемы продаж первичного жилья существенно снизились;

- заметно выросло число обманутых вкладчиков;

- увеличилось количество «недостроя».

Тренд продолжается и в 2017 году, однако ряд индикаторов свидетельствуют о потенциальной смене вектора в начале 2018 года. Если тенденции подтвердятся, это будет идеальным моментом для входа инвесторов. Следите за рынком!

Желая вложиться в строительство в России, инвестор планирует заработать на разнице цен в момент покупки и продажи. Эта разница существует всегда даже на стабильном рынке. Минимальные цены застройщик объявляет на старте продаж, чтобы:

- привлечь первую волну клиентов;

- создать положительный имидж.

Ценовой спрэд особенно заметен при строительстве целых микрорайонов и жилых комплексов. Таким образом, идеальный момент для инвестиций — старт комплексной застройки.

Выберите объект недвижимости

Квартиры в жилых домах

Инвестиции в строительство жилья — самый популярный объект вложений. Причины:

- относительно небольшая сумма инвестиций;

- короткий срок окупаемости: 1–2 года;

- широкие возможности выхода из проекта (продажа, сдача в аренду).

При выборе объекта обращайте внимание на следующие критерии:

- Регион (в разных регионах страны свои особенности рынка).

- Район (престиж, безопасность).

- Транспортная доступность (расстояние до метро, например, существенно влияет на цену).

- Инфраструктура (супермаркеты, школы, детские сады).

- Планы по развитию микрорайона (муниципальные или застройщика): в случае комплексной застройки доходность вложений, как и риски, может существенно вырасти.

- Количество комнат (самый ликвидный товар — 1 и 2-комнатные квартиры).

- Планировка квартиры.

- Класс жилья («эконом», «бизнес-класс», «премиум», «элитный»).

Коттеджи

Хорошая альтернатива инвестициям в многоквартирные дома, поскольку:

- доходность при определенных условиях может быть выше (особенно в сегменте элитного жилья);

- срок окупаемости — такой же (1–2 года).

Достоинства компенсируются повышенными рисками:

- сумма инвестиций — более значительная;

- ликвидность загородного жилья — на порядок ниже;

- волатильность цен — выше.

По аналогии с многоквартирными домами вкладывайтесь на стадии фундамента. При выборе объекта используйте приведенные выше критерии, а также учитывайте дополнительные факторы:

- экологическая обстановка;

- расстояние до крупного центра;

- удобство коммуникаций.

Гостиницы

Перспективный способ вложений в курортных регионах и крупных городах. До сих пор имеет место конкуренция со стороны обычных квартир. Сегмент достаточно специфичен и требует от инвестора детального изучения. Риски — высокие. Возможности выхода из проекта — ограниченные. Срок окупаемости: от 4 до 8 лет.

Производственные помещения

Вложения на этом сегменте предъявляют определенные требования к инвестору и проекту:

- инвестор обладает коммерческими навыками и знаниями;

- цель проекта, способ выхода и потенциальный покупатель — определены заранее;

- сформирован четкий бизнес-план проекта, учитывающий риски продажи нецелевому покупателю по сниженной цене.

Инвестиции носят длительный характер. Срок окупаемости: от 5 до 10 лет.

Спросом пользуются: помещения для компаний пищевой промышленности, товаров первой необходимости, мебели.

Инвестиции в производство часто подразумевают наличие посредников и осуществляются коллективно через ПИФы и фонды прямых инвестиций.

Коммерческие объекты недвижимости

Представляют собой:

- Торговые объекты: магазины, супермаркеты, торговые центры.

- Объекты общественного питания: кафе, бары, рестораны.

- Образовательные, спортивные и развлекательные центры.

- Офисы и деловые центры.

- Складские помещения, ангары, хранилища.

- Сельскохозяйственные объекты.

Сумма инвестиций — максимальная.

Риски — высокие, но потенциально меньшие, чем в случае производственных помещений, поскольку по завершении проекта предполагается сдача помещений в аренду большому количеству коммерсантов. Продажа как способ выхода используется редко.

Срок окупаемости: от 5 до 10 лет.

Выберите способ инвестирования

Как вложить деньги в строительство квартиры или коммерческого объекта? Принципиально определите, какой способ инвестирования вам подходит:

- индивидуальное инвестирование;

- коллективное инвестирование.

Внимание. Всегда имейте в виду, что приобрести права собственности на объект, находящийся на стадии возведения, невозможно.

Варианты индивидуального инвестирования

Договор долевого участия в строительстве. Инвестиции в долевое строительство — самый надежный с юридической точки зрения вариант. Заключается между инвестором и застройщиком в соответствии с требованиями 214-ФЗ. Основное достоинство: договор подлежит обязательной государственной регистрации, что защитит вам от многих рисков.

Выкуп доли третьего лица (переуступка права требования). Договор долевого участия предусматривает возможность приобретения доли на стадии завершения строительства. Такие сделки тоже считаются выгодными. Вы потеряете часть доходности, но резко сократите срок окупаемости и снизите риски. Чтобы не попасться мошенникам, обязательно проверяйте документы, подтверждающие право собственности.

Инвестиционный договор на строительство жилого дома.

В действующем законодательстве сделки такого рода не предусмотрены, но и прямо не запрещены. Плюсы: права инвестора в договоре, как правило, должны быть отражены подробно и четко (в отличие от «серых» схем). Минусы: инвестиционный контракт на строительство не требует государственной регистрации, что дает застройщику широкий простор для маневра в случае предъявления претензий от покупателя.

Инвестиционный договор на строительство нежилого здания.

Внимание! Ни в коем случае не идите на поводу у недобросовестного застройщика и не заключайте «предварительный договор купли/продажи», «договор займа», «договор покупки векселей» и т. п.

Варианты коллективного инвестирования

Строительные (жилищно-накопительные) кооперативы.

Добровольное объединение вкладчиков с целью строительства жилых домов. Сегодня возникают на месте обанкротившихся застройщиков и принимают от них все права на завершение строительства. Кооператив может иметь статус самостоятельного застройщика либо участника долевого строительства. Члены кооператива обязаны вносить паевые взносы.

Образование кооперативов — мера, скорее вынужденная. Позволяет миноритарным вкладчикам разговаривать с застройщиком с позиции силы. При благоприятном стечении обстоятельств такой посредник между инвестором и застройщиком не нужен.

ПИФы недвижимости и фонды прямых инвестиций.

Подходят тем инвесторам, которые хотят диверсифицировать свои риски и собрать портфель вложений в ущерб доходности.

ПИФы недвижимости формируются преимущественно закрытого типа и на длительный срок (что обусловлено характером инвестиций). Вложить деньги можно лишь на начальном этапе жизненного цикла фонда. Фонды формируют вокруг себя целую иерархию участников: управляющая компания, строительная компания, риэлтор, аудитор, оценщик, компания-регистратор, компания-депозитарий, инвесторы-пайщики.

Фонд защищает права инвестора, контролирует целевое расходование средств, ход строительства, обеспечивает юридическое сопровождение и т. д.

Преимущества: доступность, надежность, отсутствие организационных проблем (все сделают за вас), низкий порог входа (от 2 до 4 тыс. долл., что лишь ненамного выше открытых фондов).

Недостатки: низкая доходность, длительный срок окупаемости и ежегодная комиссия управляющим фонда в процентах от суммы паев вкладчика.

Выберите застройщика

Прежде чем вложить деньги в долевое строительство, со всей ответственностью подойдите к выбору застройщика. Только за первое полугодие 2016 года банкротами стали около 1600 строительных компаний.

- Проверьте репутацию и время пребывания на рынке. Внимание. Многие компании часто регистрируют новое юридическое лицо для строительства дома. В таком случае узнайте, кто именно является его учредителем.

- Ознакомьтесь с отзывами вкладчиков.

- Уточните количество объектов, сданных в эксплуатацию.

- Посчитайте общее количество инвесторов.

- Выясните специализацию застройщика по типам объектов недвижимости. Уточните, имеется ли опыт комплексной застройки.

- Обязательно проверьте финансовых партнеров застройщика. Серьезные банки и страховые компании не будут связываться с мошенниками.

- Проверьте наличие полного пакета разрешительной документации в соответствии с 214-ФЗ. В этот список в обязательном порядке должны входить: разрешение на застройку, проектная документация, договор аренды или право собственности на земельный участок, государственная регистрация и учредительные бумаги.

Примеры надежных застройщиков в Москве: «А101 Девелопмент», ГК «ПИК», Capital Group.

Изучите инвестиционный проект строительства

Он включает в себя следующие документы:

- технико-экономическое обоснование инвестиций в строительство;

- бизнес-план;

- проектную документацию.

Изучите условия договора

Во-первых, оцените интерес к объекту других инвесторов. Его отсутствие — сигнал о том, что сроки строительства могут быть сорваны.

Во-вторых, обязательно привлеките независимого юриста. Дополнительные затраты окупятся, поскольку не столь существенны по сравнению с размером вложений. Особое внимание обратите на следующие пункты договора:

- Валюта договора (рубли, доллары, евро, условные единицы). Курсы пересчета. Оцените, на кого ложатся валютные риски.

- Стоимость квадратного метра и объекта в целом. Жестко закреплена или может быть изменена в зависимости от ряда условий?

- Размер первоначального взноса. График платежей.

- Дата сдачи объекта в эксплуатацию.

- Условия и сроки получения правоустанавливающих документов.

- Условия страхования рисков.

- Условия расторжения договора.

- Штрафные санкции.

- Форс-мажорные обстоятельства.

Определите способ выхода из проекта

О способе выхода из проекта подумайте заранее.

Перепродажа объектов по окончании строительства способна принести хороший доход в минимальные сроки. Средняя рентабельность инвестиций в строительство жилого дома сопоставима с рынком высокодоходных ценных бумаг. Так, при продаже квартиры на стабильном рынке можно заработать 30% за 2 года. При благоприятной рыночной конъюнктуре эта цифра может вырасти до 100% и более. Основные плюсы: минимальный срок окупаемости, возможность реинвестировать заработанные деньги.

- Перепродажа без ремонта.

- Перепродажа с ремонтом. Традиционно повышает стоимость жилья на 20–30%.

Сдача в аренду — идеальный источник пассивного дохода. Срок окупаемости заметно увеличивается, но чистый дисконтированный денежный доход при длительном сроке эксплуатации может превзойти доход от продажи.

- Сдача в аренду жилой недвижимости на короткие сроки (почасовая, посуточная, недельная оплата). Высокодоходный аннуитет. Риски повреждения объекта. Требуется постоянное внимание инвестора и решение организационных проблем.

- Сдача в аренду жилой недвижимости на длительные сроки (помесячная оплата). Невысокий доходный аннуитет. Отсутствие рисков и организационных проблем.

- Сдача в аренду нежилого помещения целевому арендатору. Наиболее часто используется в случае целевых производственных и небольших коммерческих объектов.

- Сдача в аренду нежилого помещения по частям нескольким арендаторам. Самый выгодный и безопасный способ выхода для больших коммерческих объектов. Диверсификация арендаторов резко снижает риски, а спрос, как правило, существует всегда.

Каждый из указанных способов имеет свои преимущества и недостатки. Вооружитесь финансовым калькулятором и подготовьте собственный расчет доходности и окупаемости проекта для инвестора. И не забудьте о налогах.

Подведем итоги

Инвестиционное строительство — прекрасный и относительно безопасный способ заработать. Он заключает в себе целый ряд преимуществ:

- Высокая доходность.

- Хорошая ликвидность объектов вложения.

- Приемлемый срок окупаемости для столь значительной суммы вложений.

- Надежность. Недвижимость остается в собственности инвестора. Ее можно продать, использовать в качестве залога и т. п. На стабильном рынке даже продажа по цене ниже рыночной покроет все убытки.

- Не столь большая волатильность цен (по сравнению, например, с акциями).

- Большой выбор объектов в крупных городах.

- Множественность вариантов выхода из проекта.

К сожалению, как и любой другой способ вложений, привлечение инвестиций в строительство имеет свои недостатки:

- Риск падения цен. Сильная зависимость спроса от экономической ситуации в регионе и стране. Затяжной экономический кризис может уронить цену объектов на 30–40%. Совет: следите за конъюнктурой и правильно выбирайте момент инвестирования.

- Риск мошенничества: фирмы-однодневки, строительство для отвода глаз и продажа «воздуха», продажа одной и той же доли несколько раз. Совет: проверьте легальность застройщика в официальном реестре строительных компаний. Внимание. Мошенники часто действуют вместе с прикрывающей их юридической структурой. Совет: привлеките своего юриста.

- Банкротство застройщика по причине непрофессионального управления, недостатка финансирования, нецелевого использования средств. Совет: выберите застройщика, надежного по всем критериям.

- Сроки возведения объекта могут быть сорваны. Это приводит к прямым и косвенным убыткам. Объект может потерять свои конкурентные преимущества (если рядом построят другой дом, то рентабельность инвестиций упадет на десятки процентов). Совет: предусмотрите в договоре штрафные санкции за нарушение сроков.

- В процессе строительства могут быть нарушены технические параметры и качество объекта (например, планировка) вплоть до отказа государственной комиссии ввести дом в эксплуатацию. Совет: тщательно изучите инвестиционный план строительства, по возможности контролируйте ход работ.

- В процессе строительства существенно возрастают затраты и стоимость квадратного метра. Совет: внимательно изучите договор на предмет методики калькуляции окончательной цены.

- Риск утраты объекта (стихийные бедствия, военные действия, промышленные катастрофы, пожары). Совет: обязательно страхуйтесь.

Следуйте приведенным правилам, и ваши инвестиции в капитальное строительство будут в безопасности.

Полезные видео

Передача: Честный дом. Инвестиции в строительство. В гостях: Юрий Неманежин, Управляющий партнер GravionGroup, член правления Ассоциации застройщиков Московской области

Как выгодно и безопасно вложить деньги в покупку недвижимости в новостройке. На что обращать внимание, чего следует избегать при инвестировании. Как и где купить чтобы не быть обманутым.

Инвестиции в строительство жилья — как стать инвестором за 5 шагов + 5 дельных советов как избежать рисков при инвестировании

Привет всем, кто посетил сайт бизнес-журнала «ХитёрБобёр! С вами на связи Денис Кудерин, эксперт в области инвестирования.

Новая статья продолжает обширный цикл материалов об инструментах и механизмах грамотного инвестирования. Тема публикации – вложения в недвижимость на этапе строительства.

Вклады в недвижимость на стадии строительства – хороший способ обрести финансовую независимость и заставить деньги работать.

О том, как это сделать – читайте прямо сейчас!

1. Выгодно ли вкладывать деньги в строительство жилья?

Знаете, на сколько процентов увеличивается цена готового жилья в новостройке по сравнению со стоимостью на этапе строительства? Правильный ответ – на 40-70% (при среднем сроке возведения дома в 1-2 года).

Желая заинтересовать покупателей, застройщики устанавливают минимальные цены именно на старте продаж. Особенно заметна разница в ценах при строительстве крупных жилых комплексов и целых микрорайонов.

Возведение таких жилмассивов поэтапное, и девелоперы (предприниматели, зарабатывающие на строительстве) снижают начальную стоимость жилплощади для создания положительного имиджа компании и привлечения первой волны клиентов.

Выгода очевидна: инвестируя в недвижимость на стадии стройки, можно заработать вдвое больше после сдачи объекта в эксплуатацию. Единственное препятствие, которое останавливает инвесторов, это риск, что строительство застопорится или вовсе не будет окончено.

По мере возведения новостройки стоимость квадратных метров растёт: каждый этаж прибавляет 2-3% в цене жилплощади. Отсюда вывод: чем раньше вы вкладываете деньги в объект, тем выше возможные дивиденды от последующей продажи или эксплуатации.

На сайте есть подробный материал об инвестициях в недвижимость, рекомендую читателям ознакомиться с ним.

Перечислим все преимущества инвестиций в строительство:

- высокая рентабельность и ликвидность;

- надежность (недвижимость редко падает в цене, особенно в больших городах);

- большой выбор объектов инвестирования;

- различные варианты использования жилья (продажа, сдача в аренду).

Одна удачно приобретенная квартира может приносить доход годами и десятилетиями.

Пример

Купив престижную квартиру в центре города, можно сдавать её в аренду на короткие сроки (часы, сутки, недели). Окупаемость такого предприятия – 3-5 лет, а дальше вы получаете чистую прибыль без каких-то особых трудозатрат. Такой способ заработка – идеальный образчик пассивного дохода.

Есть и минусы. Главный из них – зависимость спроса на квартиры от экономических факторов. В период кризиса люди реже покупают недвижимость, предпочитая подождать до лучших времен.

Однако большинство экспертов по долгосрочным инвестициям считают вклады в жильё менее рискованными, чем, скажем, игра на фондовой бирже или передача денег в доверительное управление.

Читайте также статью «Что такое выгодные инвестиции в России».

2. В какое строительство лучше инвестировать средства?

Есть несколько направлений для вкладов в недвижимость на стадии стройки. Одни больше подойдут начинающим инвесторам с небольшим капиталом, другие – более опытным коммерсантам с приличными финансовыми активами.

Предлагаю вниманию пять наиболее актуальных и надёжных вариантов для вложения средств.

Жилые дома

Наиболее доступный способ инвестирования, характеризующийся минимальными рисками. Долгосрочная цель таких вложений предельно понятна: покупаем жилплощадь на стадии возведения, а после сдачи дома продаём её по выгодной цене либо зарабатываем на аренде.

Обязательно учитываются следующие показатели:

- расположение (удаленность от транспортных узлов и метро);

- планировка квартиры;

- инфраструктура (наличие поблизости школ, детских садов, супермаркетов);

- планы по развитию района в будущем.

Наиболее востребовано на рынке малогабаритное жильё – одно- и двухкомнатные квартиры.

Загородные дома и дачи также могут принести инвесторам неплохую прибыль. Коттеджи пользуются особенным спросом у жителей мегаполисов – каждый горожанин хочет отдыхать в тихом, экологически благоприятном месте, подальше от загазованности и суеты.

Объекты нередко покупаются на стадии фундамента: такие вложения считаются самыми перспективными. Обязательно учитывайте при покупке статус района, состояние инфраструктуры, наличие коммуникаций и прочие важные для комфортной жизни параметры.

Мировой опыт показывает, что срок окупаемости гостиниц составляет от 3 до 7 лет. Вполне приличные показатели, особенно если учесть, что добротное жильё для приезжих в крупных городах всегда пользуется спросом.

Вариант для инвесторов, имеющих некоторый опыт в операциях с недвижимостью. Производственные площади на стадии стройки лучше приобретать с заранее определенной целью.

Спросом пользуются объекты, которые в будущем будут использоваться в нуждах пищевой промышленности, перспективны также площади под фабрики по производству мебели, бытовой химии и товаров первой необходимости.

Новичкам заниматься вложениями в производственную недвижимость стоит лишь через посредничество профессиональных управляющих компаний или ПИФов.

Коммерческие объекты

Ещё одно направление, которое больше подходит опытным бизнес-инвесторам.

К коммерческой недвижимости относятся:

- здания под торговые помещения (небольшие магазины, супермаркеты, торговые центры);

- заведения общепита, рестораны, кафе;

- развлекательные, спортивные, образовательные центры;

- объекты под офисы и деловые центры;

- складские помещения, ангары, хранилища;

- сельскохозяйственные объекты.

В больших городах приоритет имеют офисы и торговые залы. Сотни мелких и крупных коммерсантов готовы регулярно платить за арендованные площади. Их владельцам остаётся лишь следить за состоянием помещений и получать стабильный доход.

Сдача в аренду – основной способ использования коммерческой недвижимости. Это довольно дорогой вид инвестиций с долгосрочным сроком окупаемости (5-8 лет).

В таблице ниже наглядно продемонстрированы особенности и сроки окупаемости различных объектов недвижимости:

| № | Виды недвижимости | Сроки окупаемости инвестиций | Особенности |

| 1 | Новостройки | 1-2 года | При сдаче в аренду сроки окупаемости увеличиваются, но растёт и прибыль |

| 2 | Гостиницы | 5-8 лет | Инвестиции особенно перспективны для крупных городов и курортных регионов |

| 3 | Коттеджи | 1-2 года | Учитывается район и состояние инфраструктуры |

| 4 | Производственные помещения | 7-10 лет | Подходит для коллективных инвестиций |

| 5 | Коммерческая недвижимость | 5-10 лет | Нужен опыт инвестиций в недвижимость такого типа |

Хотите больше информации по инвестированию для начинающих, читайте подробную статью на эту тему.

3. Как инвестировать в строительство – 5 простых шагов

Делая вложения по заранее определенному плану, вы снижаете риски и увеличиваете будущую доходность. Любые инвестиции требуют тщательного расчета и нуждаются в заранее разработанной стратегии.

Шаг 1. Выбираем застройщика

Обязательный и важнейший этап – выяснить, кто строит объект (что за компания). Эксперты советуют приобретать недвижимость у известных в вашем городе девелоперов.

При выборе застройщика учитывайте такие параметры как:

- количество объектов, уже сданных в эксплуатацию;

- репутацию компании;

- отзывы клиентов;

- опыт комплексной застройки;

- общее количество инвесторов;

- участие в совместных кредитных программах с крупными банками (финансовые компании тщательно выбирают партнеров и с сомнительными фирмами не связываются);

- строгое соответствие действий компании федеральному законодательству.

Деятельность застройщиков регулируется на государственном уровне законом 214-ФЗ (запомните этот номер, пригодится).

В Москве и области можно выбрать одного из 3 застройщиков, представленных ниже.

«А101 Девелопмент» — девиз компании: мы строим город, в котором хочется жить. Застройщик уже возвёл 500 000 квадратных метров жилых помещений, и 53 000 м2 коммерческой недвижимости. Компания строит детские сады и школы и сотрудничает с крупнейшими российскими банками по ипотечному кредитованию. Входит рейтинг ТОП-5 среди девелоперов Московской области и в ТОП-15 по всей России.

ГК «ПИК» — крупнейший российский девелопер. Действует с 1994 года и занимается реализацией масштабных строительных проектов в Москве, области и других регионах России. Приоритетное направление — строительство доступного жилья в сегменте индустриального домостроения. С начала своей деятельности фирма возвела 15 млн. квадратных метров жилых помещений (250 000 квартир). Входит в список системообразующих для российской экономики предприятий.

Capital Group — компания, выполняющая полный цикл строительных работ, начиная с анализа земельных участков и заканчивая отделкой помещений. Осуществляет также управление зданиями после их ввода в эксплуатацию. На счету девелопера — 71 проект и 7 млн. м2 площади. Объекты компании неоднократно объявлялись лучшими реализованными проектами в Москве и области.

Шаг 2. Выбираем объект инвестирования

Выбор объекта – ещё одна важная стадия инвестиционного процесса. Начинать поиски можно с района, в котором наблюдается наибольший спрос на жильё.

О том, какие параметры нужно учитывать при выборе жилых квартир, я уже писал – инфраструктура, наличие транспортных развязок и т.д. Покупая коммерческие объекты, заранее определитесь с конечной целью инвестирования и разработайте профессиональный бизнес-план.

Шаг 3. Проводим переговоры

Застройщик выбран, пора провести переговоры. Согласно законодательству РФ, приобрести права собственности на объект, находящийся на стадии возведения, невозможно.

Покупатель имеет право на:

- договор долевого участия;

- договор паевого взноса;

- инвестиционный вклад;

- вступление в строительный кооператив.

Знатоки советуют выбирать долевое участие и настаивать именно на таком договоре. Обсуждаются также способы оплаты – поэтапное внесение средств (покупка в рассрочку), перечисление полной суммы сразу после подписания соглашения, другие варианты.

Шаг 4. Изучаем документы

Соглашение на покупку недостроенной недвижимости совершаются в рамках уже упомянутого закона 214-ФЗ.

Документы желательно проверить с привлечением независимого юриста. Это потребует дополнительных расходов, но безопасность сделки – не та статья, на которой стоит экономить.

Шаг 5. Заключаем договор

Заключение договора – финальная стадия сделки. Перед тем, как подпишете окончательный документ, изучите все его пункты. Их надо не просмотреть по диагонали, а именно изучить.

Обратите внимание на:

- сроки окончания стройки;

- условия расторжения договора;

- пункт, в котором указана конкретная стоимость квадратного метра (нужно, чтобы цена была фиксированной и не подлежала изменению);

- штрафные санкции для каждой из сторон, нарушивших договор;

- форс-мажор.

Помните, что любая сделка по приобретению недвижимости связана с риском. О том, как избежать мошенничества, будет рассказано в соответствующем разделе нашей статьи.

4. Как можно заработать на инвестициях в строительство недвижимости – 3 проверенных способа

А теперь о самых надёжных и проверенных способах заработка на вложениях в строительство.

Способ 1. Сдаем недвижимость в аренду

Бизнес на сдаче жилплощади внаем – это «долгие» деньги. Но зато и уровень доходности здесь довольно высок. Сроки окупаемости – 5-10 лет. И не забывайте, что даже после 10 лет использования квартира всё равно остаётся вашей.

В мегаполисах есть спрос на любые типы жилья – элитные квартиры для посуточной аренды, комнаты в спальных районах, малогабаритные квартиры молодым семьям.

Пара слов об аренде коммерческой недвижимости. Компании и частные предприниматели, представители юридических профессий, парикмахеры, стилисты, врачи всегда будут нуждаться в офисах, кабинетах и торговых помещениях для своего бизнеса. Спрос на квадратные метры в деловых и торговых центрах – стабилен и постоянно растёт.

Единственный минус коммерческой недвижимости – относительно высокая стоимость. Чтобы приобрести квартиру, достаточно 1-3 млн. рублей. Офисные и торговые помещения стоят в 2-3 раза дороже.

Способ 2. Покупаем квартиру в новостройке для последующей перепродажи

Перепродажа позволяет окупить вложенные средства всего за 1-2 года. Чем короче сроки строительства, тем интереснее объект в инвестиционном плане. Некоторым вкладчикам удаётся за год получить 100% прибыли.

Целесообразно рассмотреть и альтернативные варианты – например, можно выполнить ремонт и отделку в новой квартире и продать её ещё дороже. Добротный ремонт повышает стоимость жилья на 15-30%.

Способ 3. Вкладываем деньги вместе с профессионалами и получаем проценты

Хотите максимально безопасных вложений? Действуйте через посредников. Для участия в профессиональных инвестиционных проектах не обязательно даже покупать конкретное жильё за полную стоимость. Можно стать участником коллективного фонда и получать прибыль в качестве пайщика.

Представляю двух надёжных партнёров по вкладам в строительство и готовые объекты в Москве и области.

E3 Investment – инвестиции от 100 000 рублей с гарантией доходности от 25 до 90%. Все вклады в обязательном порядке страхуются. Сроки окупаемости вложений – от 6 месяцев до 2 лет (на выбор клиента).

Профессионалы вкладывают ваши деньги в ликвидную недвижимость, а вы просто получаете прибыль. Минимальные риски плюс гарантированный пассивный доход. Доступны бесплатные консультации и информационная поддержка.

Sminex – вклады в готовые апартаменты и здания на стадии строительства. Компания сама строит дома и в качестве бонуса покупателям, заинтересованным в получении дохода, делает в квартирах ремонт и находит арендаторов.

Предприятие занимается строительством жилых домов, особняков и возведением коммерческой недвижимости. В числе преимуществ фирмы – курс на качество возводимых объектов и их сохранность после ввода эксплуатацию.

5. Риски при инвестировании в строящуюся недвижимость

Опасность потерять свои деньги существует в любом виде инвестирования. Вклады в жильё – не исключение. Чтобы снизить риски, нужно заранее знать, чего действительно стоит опасаться и какие схемы используют мошенники для своих афер с недвижимостью.

«Мыльные пузыри»

Первый способ нечестного отъёма денег инвесторов – самый банальный. Фирмы-однодневки вместо реальных объектов продают вкладчикам воздух. Строительные работы на объектах если и ведутся, то только для отвода глаз.

Нередко такие проекты проворачиваются совместно с представителями юридических структур, что придаёт сделкам иллюзию легальности. На самом деле, собрав достаточную сумму, аферисты просто исчезают с деньгами клиентов в неизвестном направлении.

Первый признак «мыльного пузыря» – низкая цена на недвижимость. Обязательно сравните стоимость квадратных метров со средней ценой в этом районе. Если предложение кажется вам слишком привлекательным, это повод насторожиться.

Сведения о легальных застройщиках всегда можно отыскать в официальных реестрах строительных компаний. Если застройщик – реальное юридическое лицо, его присутствие в таком списке – обязательно.

Банкротство застройщика

Непрофессиональное управление, недостаток средств или их нецелевое использование, издержки – все эти причины могут вызвать банкротство застройщика. Когда не на что строить, в минусе оказывается не только сама компания, но и её вкладчики.

Избежать этого можно, выбирая крупного и опытного девелопера, на счету которого уже есть несколько десятков сданных в эксплуатацию объектов.

Нарушение сроков сдачи проекта

Срыв сроков – не самый страшный, но тоже весьма неприятный вариант. Долгострой может стать причиной постоянной головной боли тех покупателей, которые привлекли для вкладов банковские кредиты. Банкам не интересно, почему стройка не заканчивается в срок, им важно, чтобы долг был возвращён полностью и с процентами.

Подсчитано, что каждая неделя просрочки уменьшает доходы инвесторов на 0,01%. Казалось бы, немного, но в пересчете на рубли это составляет приличные суммы. Ведь задержки нередко исчисляются месяцами, а то и годами.

Пока ваш «долгостройщик» возводил многоэтажное здание в перспективном районе, его конкурент успел заложить и построить по соседству другой объект со сходными характеристиками и слегка заниженными ценами на метраж. Стоимость вашей жилплощади упадёт в такой ситуации на десятки процентов.

Форс-мажоры и непредсказуемость рынка недвижимости

Типичный пример форс-мажорных обстоятельств – затяжной экономический кризис в стране.

В 2015 году в городе моего проживания Новосибирске на рынке недвижимости наблюдалось реальное преобладание предложения над спросом. Квартиры продавались с уценкой в 15-25%. Сейчас ситуация слегка выправилась, но инвесторы уже потеряли часть своего дохода.

Другие разновидности форс-мажора – стихийные бедствия, военные действия, промышленные катастрофы.

Для защиты от подобных неприятностей существует страхование недвижимости.

Смотрите полезное видео по теме строительных инвестиций.

6. Заключение

Друзья, давайте сделаем выводы. Вложения в жилые и коммерческие здания на этапе их возведения – высокодоходный и перспективный вариант для частного инвестирования.

Удачный проект обеспечит вас средствами на долгие годы вперёд, став источником пассивного дохода в виде долгосрочной аренды коммерческой или жилой недвижимости.

Не менее выгодны операции купли/продажи жилья. Совершив удачную финансовую операцию однажды, легче двигаться вперёд и вверх – в сторону дальнейшего умножения капитала.

Инвестиции в строительство жилой и коммерческой недвижимости

Здравствуйте! В этой статье расскажем об инвестициях в строительство.

Сегодня вы узнаете:

- С какой целью и как правильно вкладывать деньги в строительство;

- Какие виды инвестиций в строительство бывают;

- Как снизить риски при осуществлении таких вложений.

В настоящее время существует много разных способов для вложения капитала. Инвестиции в строительство – один из таких видов. Такие вложения по праву входят в число самых надежных долгосрочных вложений капитала. На что потенциальным инвесторам стоит обращать свое внимание, как минимизировать риски, поговорим сегодня.

Понятие инвестиций

Инвестиция – это вложение государственных либо частных средств для того чтобы получить доход.

У любого вида инвестиций есть 2 важных критерия: доходность и риск. Они связаны между собой и эта взаимосвязь выглядит следующим образом: чем выше планируемый уровень доходности, тем вероятнее риск убытков.

Виды инвестиций в строительство

Есть несколько видов объектов, в строительство которых можно вложить некоторую сумму финансовых средств. Некоторые из них подходят тем, кто только начал путь инвестора, некоторые для более опытных и финансово обеспеченных людей.

- Жилая недвижимость;

- Недвижимость коммерческого типа;

- Коттеджные поселки;

- Гостиницы;

- Промышленные объекты.

Жилая недвижимость

Около 50% инвестиций в России направляются в строительство жилья. Процесс строительства не останавливается даже в экономически сложное время. Правительство страны заинтересовано в увеличении объемов строительства, так как этот показатель ярко говорит о том, что ситуация в стране улучшается.

Если обратиться немного к истории других государств, именно увеличение темпов строительства позволило Соединенным Штатам Америки преодолеть кризисные явления в экономике, возникшие после окончания Второй мировой войны.

Возвращаясь в наше время, отметим, что спрос на жилую недвижимость не уменьшается, скорее наоборот. А значит и стоимость новой жилплощади увеличивается с каждым годом.

Целями инвестиций в строительство жилой недвижимости являются следующие:

- Приобретение жилья для своего проживания;

- Инвестирование в строительство на стадии котлована, с последующей продажей жилья по более высокой стоимости;

- Вложение средств в новостройку, чтобы затем сдать ее в аренду.

Как считают эксперты, стоимость жилой недвижимости, которая находится на стадии строительства, ниже той, которая будет действовать при сдаче объекта в эксплуатацию. Поэтому инвесторы четко осознают, что выгоднее вкладывать деньги в жилую недвижимость когда она находится на начальной стадии возведения.

Вложение средств в возведение жилой недвижимости часто приносит больше прибыли, чем открытый вклад в банке.

Коммерческие объекты недвижимости: особенности инвестирования

Коммерческая недвижимость – это объекты, которые используются для того чтобы предприниматели могли осуществлять свою деятельность на их территории, а собственник получал прибыль.

Доходность такого вида недвижимости опережает доходность жилой более чем в 2 раза. Но это не главное отличие от вложений в строительство жилья.

Дело в том, что вкладывать деньги в коммерческую недвижимость граждане попросту не могут: слишком высоки суммы для вхождения.

Физические лица могут в данном случае инвестировать косвенным образом, приобретая акции или через компанию – посредника. Прямые инвестиции возможны, только если будет совершена сделка купли-продажи либо заключен договор инвестирования в строительство.

Если город достаточно крупный, то наибольший интерес для инвесторов представляют офисы и торговые помещения. Соответственно предприниматели вносят ежемесячно арендную плату, а собственник помещения получает стабильный доход. В его обязанности входит только поддерживать состояние объектов на должном уровне.

В РФ такой вид инвестиций окупается в течение 9-10 лет, а годовая прибыль составляет процентов 10-12. Минимальная сумма вложений ориентировочно составляет 10 млн. рублей, но это позволит рассчитывать на небольшую часть в бизнес-центре.

Но при таком раскладе часто возникают конфликты интересов между собственниками здания. Если имеются необходимые средства, стоит подумать о покупке этажа целиком, а лучше всего здания.

Инвестиции в офисный тип недвижимости имеют еще одно отличие от других: торговая и складская недвижимость требуют еще большую сумму для вхождения в проект.

Два года назад инвестиции в коммерческую недвижимость в нашей стране сократились на 65-70 %, но в текущем году прогнозируется увеличение вложений в этот сегмент рынка недвижимости, ситуация постепенно стабилизируется.

Коттеджное строительство

В настоящее время строительство коттеджей можно считать одним из самых выгодных способов вложения средств. Но нужно понимать что на старте требуются серьезные вложения.

Жители мегаполисов активно интересуются рынком загородного жилья. Самым перспективным при этом вариантом инвестирования считается покупка коттеджа на стадии фундамента. Перед покупкой нужно обязательно учесть наличие необходимых коммуникаций, уровень инфраструктуры, других показателей комфортной жизни.

Инвестирование в строительство гостиниц

Если верить опыту других стран, гостиница окупается приблизительно за срок 3-7 лет. Это хороший показатель, а кроме того, гостиницы с высоким уровнем сервиса и комфорта пользуются спросом у людей, посещающих крупные города.

Инвестиции в промышленное строительство

Это вариант вложения средств больше подходит для тех инвесторов, которые уже проводили операции с недвижимостью. Для приобретения производственных помещений безусловно нужна определенная цель, просто так их не покупают.

Если же инвестор новичок, то вкладывать деньги в недвижимость производственного типа ему стоит через управляющие компании или паевые инвестиционные фонды.

Сравнительный анализ вариантов вложений

| Тип вложения | Особенности | Когда окупится |

| Строительство жилой недвижимости | После завершения строительства квартиру можно сдать в аренду | 3 — 4 года |

| Коттеджи | Нужно учитывать расположение и наличие инфраструктуры | |

| Гостиницы | Хороший вариант для крупных городов, курортных зон | 5 — 6 лет |

| Промышленные площади | Могут быть объектами для коллективных вложений средств | около 10 лет |

| Коммерческие объекты недвижимости | Чтобы вкладывать средства, нужен опыт | 6 — 8 лет |

Если анализировать данные из таблицы, становится видно, что самым выгодным для частных инвесторов вариантом является жилищное строительство. То есть приобретение жилья на стадии строительства либо в готовой новостройке, чтобы потом перепродать, либо сдать в аренду.

У этого варианта есть свои положительные и отрицательные стороны.

Плюсы:

- Высокий уровень надежности: жилье практически не теряет в цене;

- Высокая ликвидность и рентабельность;

- Как минимум 2 способа использования объекта недвижимости в будущем: можно перепродать или сдать в аренду.

Минусы:

- Формирование спроса за счет большого количества разных факторов;

- Риск заморозки строительства или полного его прекращения.

Но специалисты отмечают, что этот способ инвестирования менее рискован, чем, например, игра на бирже.

Инвестиции в капитальное строительство

Вложения крупных денежных сумм в основной капитал, в возведение и реконструкцию различных объектов относят к так называемым реальным инвестициям. Такие вложения осуществляют государственные органы либо крупные частные корпорации.

Бюджетные инвестиции направляются на возведение различных социальных объектов, для обновления дотационных предприятий и так далее.

При таком типе инвестирования инвесторы выбираются при проведении торгов, разрабатывается такая схема финансирования, которую контролируют государственные органы, банковские организации, представители общественности. Это гарантирует эффективность расходования финансов.

Обоснование инвестиций в строительстве

Обоснование инвестиций – это предпроектный документ, который проходит экспертизу и утверждается в установленном законом порядке.

В состав этого документа входят следующие разделы:

- Цель вложения средств;

- Экономическая целесообразность инвестирования в конкретный объект;

- Данные, характеризующие объект строительства;

- Обоснование выбора места для возведения объекта;

- Оценка воздействия, которое при строительстве будет оказано на экологию;

- Расчеты ожидаемой эффективности.

А уже на основе этого документа составляют бизнес-план инвестиционного проекта.

Как правильно вложить деньги в строительство: основные шаги

Любому инвестору известно, что вкладывать деньги нужно по четко разработанному плану. Это позволяет увеличить прибыль, а риски, наоборот, свести к минимуму. Рассмотрим основные шаги по последовательному инвестированию в объекты строительства.

Шаг 1. Определиться с застройщиком.

Это важный и необходимый этап. Причем узнать его название явно недостаточно, нужно выяснить, какая у застройщика репутация. По рекомендациям специалистов, инвестировать лучше в те объекты, которые возводит строительная компания, известная в вашем регионе или конкретном городе.

Также нужно учитывать:

- Какие объекты эта компания уже сдавала в эксплуатацию;

- Ознакомиться с отзывами и опытом ее работы;

- С каким банковскими организациями сотрудничает компания;

- Уровень соблюдения застройщиком требований законодательства.

Шаг 2. Выбрать подходящий объект для инвестиций.

На этом этапе важно выяснить:

- Если планируется вложение в некий объект коммерческой недвижимости, должна быть поставлена конечная цель использования объекта;

- Если это инвестиции в сфере жилой недвижимости, нужно анализировать инфраструктуру, близость остановок, школ, детских садов и так далее.

Шаг 3. Переговоры.

Когда инвестор определился с застройщиком и объектом, начинается стадия переговоров.

Важно знать, что законодательство нашего государства не позволяет стать собственником строящегося объекта недвижимости.

Но инвестор может:

- Осуществить регистрацию инвестиционного вклада;

- Заняться оформлением договора долевого участия;

- Осуществить паевой взнос;

- Стать членом строительного кооператива.

Помимо этого, инвестор и застройщик обсуждают, каким образом будут вноситься средства. Это может быть рассрочка, оплата всей стоимости и ряд других вариантов.

Шаг 4. Ознакомление с документацией.

Все соглашения, которые будут заключаться, должны быть основанными на законе и полностью ему соответствовать. Можно даже провести независимую юридическую экспертизу. И экономить на этом не следует, так как под угрозой может стоять безопасность сделки.

Шаг 5. Подписание договора.

Завершающий этап. Прежде чем ставить свою подпись, стоит тщательно изучить все пункты в соглашении.

Инвестор должен уделить внимание следующим моментам:

- Плановой дате завершения строительства;

- Условия, на которых договор можно будет расторгнуть;

- Штрафные санкции, если стороны нарушат договор;

- Форс-мажор.

К заключению сделок по приобретению объектов строительства нужно относиться максимально внимательно и четко соблюдать каждый шаг в процедуре инвестирования.

Как получить прибыль от инвестиций в строительство

Каждого инвестора интересует вопрос: как получить прибыль от осуществленных вложений, желательно еще и превышающую объем финансирования. О нескольких таких вариантах, к тому же самых безопасных и проверенных, поговорим дальше.

Вариант 1. Сдать приобретенный объект в аренду

Во-первых, это стабильный доход на протяжении длительного периода времени. Конечно, срок окупаемости здесь коротким не назовешь, но ведь площадь в любом случае останется в собственности инвестора.

Если говорить о сдаче в аренду квартиры, то спросом пользуются разные: от дорогих и элитных, до комнат с посуточным проживанием.

Если же ориентироваться на коммерческую недвижимость, то предприниматели есть и будут, а если вы собственник площади в деловом или торговом центре, прибыль тоже не заставит себя ждать. Единственное, вложения здесь требуются большие.

Пример. В зависимости от региона можно приобрести квартиру от 1,5 до 2,5 млн. рублей. А при инвестициях в офисные и торговые площади нужна будет сумма в 3, а порой и 5 раз больше.

Вариант 2. Купить квартиру в строящемся доме, чтобы затем продать ее

При таком варианте вложенные деньги окупятся относительно быстро: через пару лет. Чем быстрее жилой дом будет построен, тем привлекательнее он для инвесторов. Есть такие инвесторы, которые за год получают доход, равный полной сумме вложенных средств.

Если готовую квартиру отремонтировать и обставить мебелью, ее стоимость увеличится примерно на четверть.

Вариант 3. Учавствовать в коллективном инвестировании

Можно стать участником инвестиционного проекта вообще не приобретая объект. Для этого нужно стать членом коллективного инвестиционного фонда и получать стабильный доход как пайщику.

Отметим, что подобные инвестиционные фонды действуют не в каждом регионе.

Таким образом, заработать на инвестициях в строительство можно, главное изучить условия, выполнять которые должен будет инвестор.

Также стоит отметить, что коллективные инвестиционные фонды осуществляют управление инвестициями.

Налогообложение

В РФ инвестиционная деятельность не облагается налогами. Налогообложению подлежит только доход, полученный от нее.

Пример. Гражданин К. приобрел квартиру за 4 млн. рублей, чтобы впоследствии ее продать за 5 млн. рублей. Когда продажа будет совершена, налог для гражданина К. составит:

- 0 рублей – если он купил квартиру более 5 лет назад (ранее было 3 года, данный срок установлен в 2016 году);

- 0 рублей – если в документах по купле-продаже указана стоимость менее 1 млн. рублей (фактически договор является фиктивным);

- 130 тыс. рублей – если поданы документы на получение вычета;

- 650 тыс. рублей – если документы на получение вычета не поданы.

Из примера видно, что снизить налог можно посредством получения вычета. Для этого нужно обратиться в территориальное отделение ФНС с подтверждающими документами.

Эффективность вложений

Любому инвестору хотелось бы знать, какую прибыль он получит от своих вложений. Рассчитать это можно, только нужно учесть некоторые особенности.

Пример.

Если для получения прибыли выбирается жилая недвижимость, расчет прибыли будет выглядеть следующим образом: Гражданин Д. приобретает однокомнатную квартиру в Екатеринбурге и сдает ее. Приблизительная стоимость жилья составила 2,2 млн. рублей. Около 80 тысяч рублей ушло на косметический ремонт.

Сдавать ее планируется за 20 тысяч рублей с включенными в оплату счетами за услуги ЖКХ.

Прибыль от квартиросъемщиков составит: 20 тыс. рублей * 12 месяцев = 240 тыс. рублей. 10 % от этой суммы отнесем на непредвиденные расходы разных видов.

Сумма чистого дохода составит: 240 тыс. рублей — 24 тыс. рублей = 216 тыс. рублей.

Доходность от вложения: 216 тыс. рублей /2 200 000 * 100 = 9,8%.

Цифра безусловно, спорная, но в случае с инвестициями лучше обладать долей скептицизма, чем необоснованного оптимизма.

Риски и как свести их к минимуму

При использовании любого вида инвестирования существует риск потерять свои средства. Чтобы снизить риск, нужно знать, какими схемами пользуются мошенники.

Схема 1. Срыв сроков сдачи объекта.

Этот вариант нельзя назвать самым страшным, но и приятного здесь тоже мало. Долгострой – причина мучений тех инвесторов, которые привлекли к вложению заемные средства банка. Ведь банк совершенно не волнует, почему строительство объекта не закончено в срок, ему важно чтобы заемщик вернул свой долг.

Схема 2. Застройщик – банкрот.

Из-за неправильного использования денежных средств, а часто их хищения и использования не по назначению, застройщик признается банкротом. А если компании не на что продолжать и завершать строительство объекта, страдают и инвесторы.

Чтобы избежать такой ситуации, нужно выбирать надежную компанию, обращать внимание на срок ее работы и другие моменты.

Схема 3. Продажа «воздуха».

Кстати, считается самым распространенным и банальным вариантом целенаправленного обмана инвесторов. Фирма вместо реального строительного объекта продает не существующие. Причем клиентам даже могут продемонстрировать, что работы на строительной площадке ведутся.

Часто в такой схеме принимают участие сотрудники юридических компаний, что и создает видимость законности. При этом когда нужная сумма денег с инвесторов будет собрана, мошенники просто исчезнут, найти их очень сложно.

Отличительной чертой такой схемы является цена на недвижимость, которая порой бывает даже ниже средней. Чтобы не попасться в эту ловушку, нужно хотя бы сравнить эту цену со средней ценой на объекты в данном районе.

Если предложение кажется слишком уж заманчивым, лучше откажитесь от сделки.

Как застраховать инвестиции

Законодательством РФ разрешено страховать инвестиции в строительной сфере. Перед заключением договора проводят экспертизу всех объектов, затем оценивают вероятность наступления страховых случаев. После этого выбирают подходящую страховую компанию, проверяют у нее лицензию и заключают соответствующий договор.

Итоги

Завершая сегодняшний разговор, хотелось бы привести рекомендации специалистов: инвестировать в строительную сферу стоит, если есть не только денежные средства, но и некоторый опыт. Если же опыта у потенциального инвестора нет, то лучше обратиться за помощью к профессионалам.

Кроме того, не обладая достаточным опытом, велик риск потерять вообще все деньги, а ведь частное лицо, вкладывая деньги, к примеру, в объект находящийся на стадии строительства, часто привлекает заемные средства.

Хотя глупо отрицать то, что вложение средств в жилое и коммерческое строительство – хороший вариант как для частных инвесторов, так и для инвесторов, которые являются юридическими лицами и ИП.

Инвестиции в строительство жилой недвижимости

Вы знаете, что инвестиции в строительство это способ для заработка. Инвестирование в недвижимость уже принесло прибыль многим инвесторам, но очень важно, чтобы вы принимали решение про вклад “с открытыми глазами”, то есть признавая потенциальные преимущества и недостатки этого вида инвестиций. Вы должны учесть все особенности и быть уверенны, что ваши права защищены на протяжении строительства. Выбирая правильно, а затем умело управляя приобретенным, инвестиции в жилую недвижимость могут дать ряд преимуществ, не имеющих себе равных в других инвестициях.

Почему инвестировать в строительство жилья прибыльно?

Вы наверняка знаете, что приобретение жилья в уже построенном доме (новострое) возрастает, по сравнению со стоимостью жилья еще в самом начале строительства. Таким образом застройщики создают деятельность по созданию красивого и положительного образа компании и привлекают первых покупателей. В общем такое положение дел дает потенциальным инвесторам возможность приобрести недвижимость на определенную долю ниже стоимости завершенной недвижимости. В некоторых регионах стоимость жилой недвижимости возрастает еще до того, как проект будет завершен. То есть, если вы успеете вложить деньги еще в самом начале строительства, то имеет большой шанс увеличить вдвое свой доход после сдачи готового объекта в эксплуатацию.

Дилемма выбора будущей жилой недвижимости: квартира или коттедж

Прежде чем инвестировать вам нужно определиться с выбором объекта. Выбор местоположения жилой недвижимости даст лучшую оценку вашим инвестициям. Одни люди выбирают квартиры, другие предпочитают коттеджи. Если вы выберете квартиру, то ваша инвестиция может обойтись немного дешевле, чем частный дом. Это зависит от того пожеланий к планировке и этажности будущего дома. Далее вместе разберемся в некоторых различиях инвестирования в эти два объекта, чтобы ваше решение про инвестиционный проект в строительство стал лучшим выбором.

Квартира в многоквартирном доме, как инвестиции в строительство жилья

Квартиры всегда были хорошими инвестициями. В отличие от инвестиций в коммерческую недвижимость, квартиры гораздо сильнее связаны с жилыми тенденциями и демографическим показателям.

Квартиры, в качестве объекта для инвестиций можно приобретать по следующим причинам:

- относительно небольшая сумма вклада;

- срок окупаемости всего один-два года;

- широкие возможности выхода из проекта (вы можете продать квартиру или сдать ее в аренду).

На что обратить внимание выбирая квартиру

Инвестиции в квартиры, как и другие классы активов, периодически переживают периоды взлетов и падений. Разница лишь в том, что они не такие волатильные, как, скажем, акции или золото. Цены на недвижимость на некоторых рынках оставались на прежнем уровне в течение последних 1-2 года. А в некоторых районах было падение цен.

Вклад в жилье в районе с плохой инфраструктурой может быть небольшим, но такая инвестиция будет сопряжена с другими расходами, включая длительные поездки на работу, школу, походы по магазинам, социальные визиты и т. и. Поэтому выбирая квартиру как объект инвестиций стоит обратить внимание на:

– регион, район и инфраструктуру,

– транспортную доступность,

– планировку и количество комнат в квартире,

– класс жилья.

Инвестиции в строительство загородных коттеджей

Все больше людей хотят жить не в черте города, а в тихом и уютном месте (возле леса, озера и т.д), поэтому коттеджи — альтернатива вложению денег в многоквартирные дома. На это есть как минимум две причины:

при определенных условиях доходность становится выше;

вариативность стоимости и низкая ликвидность такого вида жилья.

А еще инвестировать в строительство коттеджей выгодно из-за стопроцентной прибыли от стоимости строительства. На этот фактор не влияет даже экономический кризис, главное правильно сформировать цену.

На что обратить внимание при выборе коттеджа

Вкладывать инвестиции в коттеджи нужно еще на стадии фундамента, учитывая:

– экологическую ситуацию,

– близость до крупного центра

– удобство коммуникаций на объекте.

Последовательность действий инвестиций в строительство жилья

Важно! Инвестировать в жилье можно двумя способами: индивидуально и коллективно.

Именно индивидуальное инвестирование считается основным. Такие инвесторы вкладывают деньги с целью получения дополнительного заработка, они же становятся поставщиками основного капитала на рынке недвижимости.

Коллективное инвестирование возможно при добровольном объединении вкладчиков. Такие кооперативы скорее вынужденная мера, чем осознанный выбор. Они возникают на месте обанкротившихся застройщиков и принимают от них все права на завершение строительства объекта. Кооператив может быть и сам застройщиком, а его члены обязаны вносить паевые взносы.

Основные шаги, чтоб инвестиции в строительство принесли прибыль

После выбора способа инвестирования нужно действовать в следующей последовательности:

- Выбрать будущего застройщика. При этом нужно обратить внимание на репутацию застройщика, отзывы бывших клиентов, опыт строительства и разрешительную документацию.

- Выбрать инвестиционный проект. Будьте внимательны изучая следующие документы: техническую и экономическую аргументацию инвестиций, документацию проекта и, непосредственно, бизнес-план.

- Проведите переговоры. На этой стадии нужно обсудить долевое участие, паевой взнос и инвестиционный вклад в проект.

- Заключите договор. Чтобы быть спокойным, для уверенности, что ваши права защищены, на этом этапе советуем обратиться за консультацией к профильному юристу.

С какими рисками вы можете столкнуться при инвестировании в жилую недвижимость

Да, как и в любом другом виде инвестиций, строительные инвесторы могут столкнуться с определенными рисками:

Падение цен. Этот риск связан с экономическим положением в стране. Так, если в регионе (стране) возникает экономический кризис — вы можете потерять от 30 до 40% на одном объекте.

Мошенничество. Чтоб не попасть на удочку в умелым “разводилам” стоит проверить легальность деятельности заявленного застройщика в специальном реестре. Также рекомендуем привлечь своего юриста — компании-”однодневки” очень часто работаю в связке с подставными юридическими фирмами.

Застройщик может обанкротиться. Еще на этапе его выбора стоит внимательно отнестись к профессиональности управления, способность полного финансирования и использования средств согласно заявленным целям.

Нарушение срочности застройки. Это может привести в вашему убытку, ведь пока на вашем объекте застой, рядом может вырасти другой объект, а цена на наш упадет.

Полная потеря объекта. Этот риск предполагает форс-мажорные обстоятельства, такие как стихийное бедствие, пожар или экологическую катастрофу. Избежать его сложно, если уж что-то случится, поэтому рекомендуем обязательно страховаться.(стихийные бедствия, военные действия, промышленные катастрофы, пожары).

Теперь вы знаете все про инвестирование в недвижимость. Знаете, что, как и в любом другом виде инвестирования, тут тоже есть опасность потери денег. Поэтому советуем не спешить на любом из этапов инвестиций в строительство. Изучите все схемы для афер с недвижимостью и ваш проект сможет обеспечить вас средствами на годы вперёд. Если вы будете следовать всем перечисленным моментам — ваши инвестиции в строительство жилья будут безопасны и увеличат доход.

Инвестиции в строительство недвижимости: частные и государственные

В упрощённом виде инвестиции в строительство недвижимости представляют собой денежный взнос, благодаря которому может происходить расширение мощностей или модернизация процесса.

На adne.info мы много раз касались темы недвижимости, в частности долевого строительства, теперь же пришла очередь рассмотреть сферу стройки в целом, включая не только частных инвесторов, но и роль государства и его структур.

Инвесторами могут выступать частные лица, юридические фирмы, а также в этой роли может быть даже государство.

Инвестируя в строительство можно обеспечить рост капитала предприятия и увеличения качества и количества получаемой продукции. После того как был запущен инвестиционный план субъектам инвестирования необходимо подождать оговорённое время, за которое эти средства должны быть освоены.

Полезно: основной материал по частным инвестициям в недвижимость.

Разновидности инвестиций в строительство

Инвестиционное финансирование имеет 2 основных вида:

- Реальное;

- Финансовое.

К реальному финансированию относятся значительные вложения в основной капитал организации, строительство и ремонт производственных мощностей. Финансируют преимущественно организации, у которых доход ниже среднего уровня по стране. Инвесторы заинтересованы вкладывать средства с перспективные, но пока малодоходные предприятия, так как в дальнейшем они могут получить значительно больше дохода с него.

Государство тоже может инвестировать в строительство, а именно деньги перечисляются на расширение производства которые являются дотационными. Основным источником таких инвестиций являются доходы других предприятий и налоги.

Лица и организации, которые вложили деньги в производство, имеют право в дальнейшем получать определенный процент от прибыли.

Среди читателей adne.info есть много частных инвесторов, которые работают с инвестициями в недвижимость по следующей схеме: покупают участок земли, строй домик, забор, проводят коммуникации. И продают. Такой подход требует минимальных вложений. Однако кризис – увеличивает риски.

Сфера капитального строительства специализируется на строительстве новых сооружений и реконструкции и ремонта уже готовых зданий. Результатом деятельности этой сферы являются жилые и производственные сооружения различного назначения.

Особенности капитального строительства

Сфера капитального строительства имеет свои особенности от других отраслей производства:

- В конечном итоге появляются недвижимые объекты (здания) которые закрепляются за определенной территорией. Они могут быть жилыми, коммунальными, офисными, развлекательными и т.д.

- Большая часть производственных фондов является активным оборудованием, и оно имеет передвижной характер.

- Очень длительный производственный процесс, иногда он может затянутся даже на несколько лет.

Как эффективно расходовать инвестиции

Не так часто поступают новые капиталовложения, именно поэтому необходимо рационально использовать уже имеющийся капитал.

Все инвесторы подбираются на конкурсной основе. Выбор представляет собой торги. После того как будет выбран инвестор нужно разработать схему по которой будет заключаться сделка. Она должна быть прозрачной и находиться под полным контролем государственных служб. Благодаря этому инвестиционные финансы будут расходоваться равномерно.

На завершальном этапе нужно произвести объективную оценку инвестиционных проектов полагаясь на динамику рынка.

Не так давно значительно увеличилась себестоимость строительства это можно объяснить увеличением затрат на разработку архитектурных проектов.

Частные инвестиции в строительстве

Государство инвестирует деньги не во все сферы строительство, поэтому в некоторые отрасли необходимо привлекать инвестиции частных лиц. Существует 4 основные схемы частного инвестирования:

- Предпринимательский интерес;

- Арендная модель;

- Концессионная система;

- Совмещение государственной и частной инвестиционной программы.

Чаще всего популярностью пользуется предпринимательская схема, так как она из всех вышеперечисленных является самой прозрачной. Возврат средств инвестору начинается уже с первой прибыли или составляется договор о регулярной выплате дивидентов.

Арендная модель представляет собой финансирование деятельности за счет частного лица. Готовыми сооружениями пользуется государство и регулярно выплачивает лизинг. Используя такую модель у инвестора нет рисков.

Концессионная система по сути не отличается от предыдущей, но инвестор может не получить все свои деньги обратно. Все зависит от уровня дохода предприятия и спроса на его продукцию.

Используя смешанную систему инвестор получает только процент от прибыли, а само здание и производство принадлежит исключительно государству.

Основные функции Госстроя

Все инвестиционные схемы рассматривает и формирует Госстрой. Эта организация выполняет ряд таких функций:

- Способствует заключению сделок в данной сфере. Не одна сделка не может осуществиться не попав на стол к специалисту Госсотроя.

- Координирует управленческую деятельность в строительной сфере.

- Разрабатывает нормативные строительные документы.

- Решает спорные вопросы в жилищном строительстве.

- Формирует методы инвестиций и равномерно распределяет их среди нуждающихся в них.

- Поддерживает строительство и реконструкцию коммунальных структур.

- Контролирует качество готовых архитектурных сооружений. Данную функцию он выполняет для контроля качества жизни и безопасности населения страны.

Инвестирование в сферу жилищного строительства

Большинство жилых домов строятся за счет частных инвесторов. Кроме них, в строительство дома инвестируют и сами будущие жильцы, но их вклад не более 20 % от общей суммы. Жильцы могут оплатить однокомнатную, а после постройки дома уж доплатить и купить ту квартиру, которая ему нужна.

Существуют также лица, которые вкладывают в недостроенную квартиру, а потом ее перепродают дороже. Инвестиции в недвижимость можно сравнить с работой финансового рынка. Только в случае негативных обстоятельств у инвестора будет квартира, которую можно будет продать, когда настанут лучшие времена, а вот на финансовом рынке он может потерять все.

Инвестирование в строительство офисной недвижимости

Финансирование в эту отрасль строительства нужно начинать только после тщательного прогноза рынка на последующие годы. Инвестировать нужно только в новые тенденции, а не в устаревшие шаблонные варианты.

Важно: ситуация на рынке недвижимости сегодня.

Маленькие и средние помещения чаще продают, чем сдают.

Хорошо вкладывать деньги в бизнес центры, которые располагаются в центральной части города. Если такой возможности нет, то строительство начинают на крупной транспортной развязке.

В последнее время прибыльно вкладывать средства не только в центры эконом варианта, но и в более престижный проекты, так как с каждым годом растет спрос на престижную недвижимость.

Инвестирование в гостиничные комплексы

Туризм пользуется популярностью, но, к сожалению, теряет много клиентов из-за нехватки гостиниц. Некоторые клиенты готовы посуточно арендовать жилье, но у других такой возможности нет. Поэтому гостиничный бизнес особо нуждается в инвестициях. На полученные деньги можно строить гостиницы любого класса, так как спрос будет на все номера.

Что такое бизнес план и зачем он нужен

Бизнес план – это официальный документ, в котором показывается план реализации инвестируемой схемы. Этот документ передается лицам, которые уполномочены распределением инвестиций.

Разрабатывать бизнес план нужно обязательно соблюдая следующие правила:

- Правильно оформленный бизнес план должен представлять собой идеи, которые воплотясь в жизнь принесут прибыль потенциальным инвесторам.

- Та компания, которая лучше всех справилась с формированием бизнес плана, показывает все свое мастерство и профессиональную подготовку в строительной сфере. У инвестора должно сложиться положительное мнение об компании в которую он планирует вложить свои средства.

- Благодаря этому документу можно контролировать ход развития производства.

- В плане показываются также все виды рисков и способы их устранения. Беря в руки документ инвестор должен четко понимать во что он вкладывает деньги и на какие риски может идти.

Бизнес план разрабатывается по общепринятому образцу и должен четко выполнять все требования поставленные к документу. В начале документа обязательно указывается содержание и краткое описание каждого раздела.

Виды инвестиционных рисков

Инвестиционные риски – это возможность потери интереса к строительной сфере, снижение стоимости готового объекта. Именно поэтому во время планирования бизнес плана в первую очередь стоит обратить внимание на всевозможные риски и на варианты как их уменьшить, а уже затем на ожидаемый доход. Чем больше в проекте доход, тем больше вероятность возникновения риска. Инвестиционные риски можно квалифицировать на такие виды:

– Системная группа рисков. Такой тип может возникнуть из-за негативного действия рыночной экономики. Он присутствует совершенно в любой инвестиционной сферы вне зависимости от выбора вложения капитала. К негативным факторам экономики можно отнести конфликты между государствами, инфляцию, колебание валюты и многое другое.

– Несистемная группа рисков. Возникают они преимущественно от кредитных и деловых рисков и касаются они только одного инвестора. Для того чтоб их минимизировать нужно сменить стратегию развития производства и применить более рациональный тип управления.