Содержание

- Условия выдачи подотчетных средств на карту сотрудника в 2019 году

- Документы для выдачи средств подотчет на карту сотрудника 2019

- Можно ли осуществлять выдачу подотчета на карту сотрудника?

- Документальное оформление выдачи денег в подотчет на карточку сотрудника

- Возможна ли выдача средств под отчет безналичным способом?

- Каким будет назначение платежа при выдаче в подотчет на карту сотрудника?

- Можно и на карту, но при условии

- Как можно тратить поступления на личный счет?

- Неприятности от банка

- Деньги в ПОДОТЧЕТ

- ПОСЛЕДОВАТЕЛЬНОСТЬ выдачи ДЕНЕГ в ПОДОТЧЕТ

- Соблюдение Учета КАССОВЫХ ОПЕРАЦИЙ, кассовой ДИСЦИПЛИНЫ и применение ККТ в подотчете

- Как Подотчетные суммы перечислять сотруднику с расчетного счета на его личную банковскую карту?

- ВОПРОСЫ-ОТВЕТЫ по подотчету, авансовому отчету

- Можно ли физику-подрядчику выдать наличные под отчет?

- Подотчетные лица рассчитываются по безналу с помощью личной карты, несмотря на то что изначально получили на расходы наличные деньги.

- В графе «Покупатель» товарного чека, БСО написано «Частное лицо»

- Работник купил ТМЦ за свой счет и принес чеки. Как возместить эти расходы?

- Существует ли максимальная сумма, которую можно выдать подотчетному лицу? На какой срок допустимо выдавать подотчетные средства?

- Ошибки в отчете и как их исправить

- Бывший работник не вернул подотчетные средства: начислять ли НДФЛ и взносы?

- Другие вопросы

- Универсальный бланк Авансового отчета

- Новый бланк авансового отчета

Условия выдачи подотчетных средств на карту сотрудника в 2019 году

Самая большая сложность, при переводе средств, выданных под отчет, с р/с на банкомат, это возможные осложнения. При неверном оформлении операций ФНС относит эти зачисления к заработку работника. И заставляет фирму пересчитывать НДФЛ, взносы и прочие удержания.

Другая проблема – это банк, замораживающий карту служащего, если заподозрит недобросовестное начисление. И третья распространенная проблема – это погашение долгов физлица за счет переведенного дохода.

Разумеется, что все эти препятствия возникают не всегда, их может и не быть. Но для этого нужно соблюдать условия выдачи подотчетных средств на карту сотрудника:

- Возможность безналичных платежей для командированных и для прочих подобных ситуаций должна быть прописана в учетной политике организации;

- В платежном поручении в графе «назначение платежа» вы однозначно прописываете, что это именно деньги под отчет. Например, аванс на оплату транспорта курьеру фирмы и т.д.;

- Перевод с р/с на банкомат оформлен приказом руководителя, либо имеется заявление работника с просьбой оплатить ему те или иные расходы;

- В бухгалтерию представляется авансовый отчет, с подтверждающими траты документами.

Соблюдение этих простых условий, избавит вас от многих неприятностей. А теперь поговорим о документальном оформлении платежа.

Документы для выдачи средств подотчет на карту сотрудника 2019

Самым первым документов, позволяющим вам выдавать деньги под отчет путем перевода с расчетного счета на карту, должен быть акт об учетной политике. В нем вы прописываете эту возможность, и таким образом закрепляете. Просто в нужном пункте документа указываете:

- о наличном и безналичном способе;

- на какую карту можно начислять денежные средства (зарплатная, личная, корпоративная).

Далее операция производится на основании приказа директора компании или заявления служащего. В данном случае достаточно одной бумаги. Но не будет ошибкой, если вы составите и то, и другое.

Важно! Если подотчетник еще не отчитался за прошлые отчисления, все равно можно выдать ему деньги еще раз.

Заявление или приказ пишутся в свободной форме. Выше вы можете скачать ориентировочные бланки документов. Что в них непременно должно быть:

- Зачем вы хотите перевести деньги (командировка, покупка товаров для компании и пр.);

- Сумма (цифрами и прописью);

- Номер счета, банк, БИК банка;

- Срок, когда работник может пользоваться деньгами (время исполнения поручения, командировки и т.д.);

- Подписи подотчетника и руководителя;

- Дата.

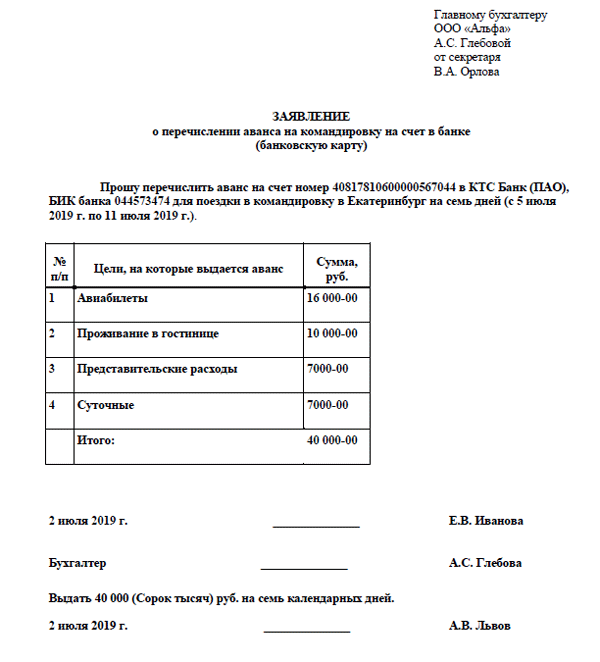

Образец заявления на выдачу денег подотчет с р/с на личную карту 2019

Образец приказа 2019

Когда приказ (заявление) готов и подписан, для банка выписывается платежное поручение. Оно заполняется точно так же, как и в любой иной ситуации.

В поле о назначении платежа вы пишите причину перевода денег. Это крайне важный момент! Он послужит веским доказательством в случае споров с ведомствами.

Когда деньги упали на банкомат к работнику. Он может снять их полностью или частично, и расплачиваться наличкой. Либо не снимать, и везде рассчитываться картой. В любом случае по окончании поручения, он представляет авансовый отчет о понесенных расходах.

Временных рамок для отчета при безнале нет. Если вам важно получить этот документ скорее, пропишите сроки в учетной политике. К нему прикладываются чеки или приравненные к ним бланки, в качестве доказательства понесенных затрат.

Вернуть лишние суммы служащий может и наличными, и путем перевода их на р/с организации.

Можно ли осуществлять выдачу подотчета на карту сотрудника?

В законодательстве РФ нет отдельного нормативного документа, устанавливающего порядок выдачи подотчетных средств на карту сотрудника. Известное бухгалтерам указание Банка России «О порядке ведения кассовых операций ЮЛ и ИП» от 11.03.2014 № 3210-У регулирует выдачу подотчета только в наличной форме.

Но опираясь на положение ЦБ РФ «Об эмиссии платежных карт» от 24.12.2004 № 266-П, можно сделать вывод: организации и ИП вправе оплачивать свои расходы через карту, оформленную на уполномоченное ими физлицо (пп. 1.5, 2.5). Эта позиция подтверждается официальными разъяснениями Минфина РФ:

- письмом от 21.07.2017 № 09-01-07/46781;

- письмом от 25.08.2014 № 03-11-11/42288;

- письмом от 05.10.2012 № 14-03-03/728.

В положении ЦБ от 24.12.2004 № 266-П также представлен список расходов, которые организациям и ИП разрешено оплачивать через карту уполномоченного физлица (см. п. 2.5):

- оплата расходов, связанных с деятельностью организации (ИП) на территории РФ;

- оплата командировочных и представительских расходов на территории РФ и за ее пределами;

- проведение иных операций, не запрещенных законодательством РФ.

См. также «Ошибки, допускаемые в учете расчетов с подотчетными лицами».

Документальное оформление выдачи денег в подотчет на карточку сотрудника

Перечисленные на карту сотрудника подотчетные денежные средства проверяющие инспекторы из ФНС, ПФР и ФСС могут легко отнести к его заработной плате. Итогом станет доначисление зарплатных налогов, страховых сборов и штрафных санкций. Чтобы избежать этих неприятностей, необходимо изначально зафиксировать в документальной форме обоснованность выдачи подотчета на карту сотрудника.

В первую очередь в учетную политику или в инструкцию по использованию подотчетных сумм надо внести следующие положения:

«Выдача денежных средств под отчет может производиться как в наличной, так и в безналичной форме.

При безналичной форме расчетов с подотчетными лицами денежные средства перечисляются на их зарплатные или личные карты с расчетного счета организации.

Возврат неиспользованных подотчетных средств может быть осуществлен в безналичной форме — в виде перевода с карты подотчетного лица на расчетный счет организации — или в наличной форме — в виде передачи наличных денежных средств в кассу организации».

Затем нужно ввести в действие приказ о подотчетных лицах и зафиксировать в нем список должностных лиц, которые могут получить денежные средства в подотчет. При небольшом рабочем штате удобнее будет указать просто перечень должностей без личных данных сотрудников. В таком случае не придется переделывать приказ при смене сотрудников.

С образцом приказа можно ознакомиться в нашей статье «Составляем приказ о подотчетных лицах — образец 2018-2019».

Следующим документальным обоснованием предоставления подотчетных средств на карту будет личное заявление сотрудника или приказ руководителя о выдаче денежных средств под отчет. Законодательство разрешает оформлять только один из этих документов.

Подробнее о действующих правилах выдачи денег под отчет читайте .

К обязательным реквизитам заявления (приказа) о выдаче подотчета на карту относятся:

- цель получения подотчетных денег;

- сумма запрашиваемого подотчета;

- банковские реквизиты карты, на которую производится выдача подотчета;

- период, на который предоставляются подотчетные деньги;

- разрешительная подпись руководителя (или лица, которое может подписывать подобные документы по доверенности от руководителя);

- подпись подотчетного лица;

- дата составления.

Ниже представлены готовые образцы заявления и приказа на выдачу подотчета на карту.

Скачать образец заявления о подотчете на карту

Скачать образец приказа о подотчете на карту

Срок представления авансового отчета по подотчету, выданному на карту сотрудника, в отличие от подотчета, выданного наличными, законодательством РФ не установлен. Чтобы сотрудники, получившие безналичный подотчет, своевременно сдавали авансовые отчеты, в приказе на выдачу подотчета или инструкции для подотчетных лиц добавьте положение:

«По денежным средствам, полученным под отчет безналичным способом, авансовый отчет предоставляется в срок не позднее 3 рабочих дней после окончания периода, на который выданы подотчетные средства».

Для доказательства того, что произведенные расходы были оплачены за счет полученных на карту подотчетных сумм, к авансовому отчету нужно приложить чеки с информацией по карте. Это могут быть как чеки, выданные продавцом при оплате картой товаров или услуг, так и чеки, распечатанные банкоматом при получении с карты наличных денег.

С порядком составления авансового отчета ознакомьтесь в этой статье.

Возможна ли выдача средств под отчет безналичным способом?

Производить выплату денег в подотчет на карту сотрудника с расчетного счета юрлица-работодателя значительно удобнее, чем выполнять аналогичную операцию наличными денежными средствами, поскольку:

-

- отсутствие действий с наличными позволяет юрлицу обойтись без кассира и специально оборудованного помещения для хранения таких средств;

- сокращается время на процесс выдачи денег;

- процедура безналичного перевода лишена многих рисков утраты денег, существующих при выплате наличными.

А допускают ли нормы действующего законодательства возможность перечисления подотчетных сумм на карту сотрудника? Ответ на этот вопрос содержится в двух письмах:

-

- совместном от 10.09.2013 Минфина России (№ 02-03-10/37209) и Федерального казначейства (№ 42-7.4-05/5.2-554);

- Минфина России от 25.08.2014 № 03-11-11/42288.

Оба этих документа, ссылаясь на текст утвержденного Банком России 24.12.2004 положения № 266-П, свидетельствуют о том, что подобная операция:

-

- законодательно не запрещена;

- позволяет оптимизировать денежный оборот;

- дает возможность обойтись без выпуска специально предназначенных для расчетов по подотчетным средствам карт.

Однако сам факт ее применения рекомендуется закрепить во внутреннем нормативном акте, которым может стать как приказ по учетной политике, так и отдельное положение о правилах расчета по выдаваемым под отчет суммам. Для перевода должна быть использована зарплатная карта сотрудника. Причем работником она может применяться не только для снятия с нее подотчетных сумм наличными, но и для расходования выданных средств в подотчетных целях непосредственно с карты, а также для получения на нее от работодателя излишне израсходованных сумм. В адрес работников, направляемых в загранкомандировку, перевод возможен в валюте.

Каким будет назначение платежа при выдаче в подотчет на карту сотрудника?

Прежде чем будет осуществлена выдача средств в подотчет на карту сотрудника с назначением платежа, отвечающим этой цели, должна быть соблюдена обязательная процедура, предшествующая такой выплате. Заключается она в принятии решения о необходимости выдачи средств на командировочные или хозрасходы руководителем юрлица. Это решение следует оформить документально: либо приказом, либо положительной резолюцией на заявлении работника о выплате (п. 6.3 указания Банка России от 11.03.2014 № 3210-У).

О расходовании подотчетных сумм работник должен отчитаться в срок, установленный юрлицом для такого отчета. Оправдательным документом по платежам, осуществленным им с банковской карты, станет чек, выдаваемый продавцом по таким операциям.

Само перечисление средств производится обычным платежным поручением с указанием подотчетного лица в качестве получателя и реквизитов его зарплатной карты. Назначение платежа при переводе в подотчет на карту должно однозначно свидетельствовать о том, что это за средства. То есть текст может иметь формулировку «Выдача средств под отчет» (при переводе денег по приказу или заявлению) или «Возмещение перерасхода по авансовому отчету» (если такой перерасход имеет место в утвержденном руководителем авансовом отчете). В каждом платежном документе желательно приводить ссылку на реквизиты документа, явившегося основанием для перевода (приказа, заявления или авансового отчета).

***

Нормы действующего законодательства не запрещают переводить деньги, выдаваемые под отчет, на карту, оформленную на сотрудника. Однако такой способ расчета по подотчетным суммам следует закрепить во внутреннем нормативном акте. Карта должна быть зарплатной. Перевод средств на нее, как и при выдаче наличными, возможен после издания письменного распоряжения руководителя юрлица (в виде приказа или резолюции на заявлении работника) о выплате средств под отчет. Таким же способом можно возмещать перерасход средств по авансовому отчету. Назначение платежа в платежном документе должно однозначно свидетельствовать о цели перевода.

Можно и на карту, но при условии

Несмотря на то что выдача в подотчет на карту работника регулируется Указаниями Банка России от 11.03.2014 №3210-У и относится к кассовым операциям, то есть к операциям с наличными деньгами, Минфин и Казначейство России в совместном письме N 02-03-10/37209, N 42-7.4-05/5.2-554 от 10.09.2013 подтвердили возможность осуществлять ее с помощью безналичного расчета — путем перечисления на личную или зарплатную карточку подотчетного лица, работника организации.

Однако такое допущение сопровождалось соблюдением ряда условий:

- возможность безналичной выдачи подотчет должна быть предусмотрена в учетной политике организации;

- чтобы поступившие суммы физлицу не признали доходом, а также чтобы обеспечить «прозрачность» банковских операций, оформляя платежное поручение на подотчетные суммы на карту сотрудника, назначение платежа обязательно должно содержать указание, что перечисляемые средства являются подотчетными. Назначение платежа в подотчет на карту (образец формулировки): «Аванс на хозяйственные нужды»;

- сотрудник должен написать заявление о своем согласии на такое перечисление, в котором в обязательном порядке указываются банковские реквизиты счета его карточки;

- к авансовому отчету, как и при наличных перечислениях, должны быть приложены документы, подтверждающие расходы.

Как можно тратить поступления на личный счет?

Получив подотчетные деньги на счет своей банковской карты, подотчетник может рассчитываться за произведенные расходы как непосредственно с ее счета, так и наличными. Денежные средства на личном счете никак не обосабливаются, на них не распространяются правила спецсчетов — физлицо вправе распоряжаться ими по своему усмотрению: обналичивать или рассчитываться безналом.

Это логично, так как получение денег в подотчет обязывает физлицо потратить эту сумму в соответствии с целями, на которые они получены, отчитаться за них и при необходимости возвратить неиспользованную сумму работодателю в пределах установленного срока. Все, как и при выдаче наличных, никаких новых требований по расходованию безнала нет.

Учитывая, что все поступления на счет физлица становятся формально его собственностью, лучше заранее поинтересоваться об имеющихся в отношении подотчетника открытых исполнительных производств, так как все поступления в таком случае будут списываться в оплату задолженностей. Это, конечно, не снимет с него обязанности отчитаться за расходование подотчетных сумм.

Неприятности от банка

Анализ судебной практики (по делам N 33-17131/2016, N 33-1316/2016, Определение от 07.09.2016 N 4г-10455/2016) показывает, что зачастую банки блокируют карты физлиц, на которые поступают подотчетные суммы, без объяснения причин. Связано это с отнесением такого перечисления к сомнительной сделке. Перечисление денежных средств физлицу, не являющемуся предпринимателем, с последующим обналичиванием таких средств, тем более на регулярной основе, оправдывает действия банков в соответствии с законом 115-ФЗ о легализации.

И только в случае представления документов, которые снимут подозрение банка и подтвердят экономический смысл перечислений, блокировка будет снята. На это нужно время и, возможно, дополнительные судебные расходы.

Перечисление под отчет на карточку проще и современнее, но предварительно нужно оценить возможные риски: списание поступлений в уплату долгов сотрудника, блокировка счета сотрудника банков до выявления обстоятельств. Поэтому при частых и значительных по суммам перечислениях целесообразнее воспользоваться предложением банка об открытии расчетной карты к счету организации.

Деньги в ПОДОТЧЕТ

Два изменения в кассовом Порядке с 19.08.2017

- Подотчетные деньги можно будет выдавать без заявления лица, по распорядительному документу руководителя организации. Причем, распорядительный документ оформляется на каждую выдачу наличных денег.

Примечание: Письмо ЦБ РФ от 06.09.17 № 29-1-1-0Э/20642 - Удален последний абзац пункта 6.3, согласно которому нельзя было выдавать новый аванс при наличии задолженности по ранее полученной сумме наличных денег.

Согласно пункта 6.3. Указания ЦБ РФ № 3210-У для выдачи денежных средств работнику средства в подотчет на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, расходный кассовый ордер оформляется согласно распорядительного документа (приказа руководителя) фирмы (ИП) или письменному заявлению работника, составленному в произвольной форме и содержащему надпись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату. На что можно выдать деньги? Сотрудник может потратить сумму только на конкретные цели, прописанные в заявлении или приказе. Ознакомьте сотрудника с приказом под подпись.

Организация обязана организовать и осуществлять внутренний контроль совершаемых фактов хозяйственной жизни (ч. 1 ст. 19 Закона от 6 декабря 2011 г. № 402-ФЗ). Порядок контроля за хозяйственными операциями, в том числе за выдачей денег подотчетным лицам, определяет руководитель организации. Поэтому именно он обычно ограничивает список сотрудников, имеющих право получать деньги под отчет. Для этого руководитель может издать приказ.

Не делайте список сотрудников, имеющих право получать деньги подотчет, частью приказа об учетной политике. Если список подотчетников утвердить отдельным документом, то его можно будет изменить в любое время. Вносить же изменения в учетную политику можно только в строго ограниченных случаях (ч. 6 ст. 8 Закона от 6 декабря 2011 г. № 402-ФЗ).

Для обеспечения правильности учета, достоверности информации и контроля при расчетах с сотрудниками, получившими деньги под отчёт утвердите «ПОЛОЖЕНИЕ о расчетах с подотчетными лицами»

Приказ о выдаче денежных средств из кассы под отчет смотреть

Сотрудник может потратить сумму только на конкретные цели, прописанные в приказе. Ознакомьте сотрудника с приказом под подпись.

Примечание: Скачать приказ руководителя .doc 38 Кб

ООО «Гаспром»

ИНН 4308123456, КПП 430801001, ОКПО 98756423

полное наименование организации, идентификационные коды (ИНН, КПП, ОКПО)

ПРИКАЗ № 1984

о выдаче подотчетных сумм из кассы

г. Киров …. …… …. … … … … 14.09.2017

В целях приобретения канцелярских принадлежностей ПРИКАЗЫВАЮ:

Выдать Е.В. Иванову из кассы сумму 10 000 (Десять тысяч) руб. на срок пять календарных дней.

Ответственным за исполнение приказа назначить главного бухгалтера А.С.Петрову.

Директор __________ А.В. Мюллер

С приказом ознакомлен(а):

________ Е.В. Иванов

________ А.С. Петрова

14.09.2019

Какие санкции возможны, если выдать подотчётные деньги на год?

Подотчетники не всегда успевают в установленный срок отчитываться за те суммы, что получили авансом и предоставить товарные чеки. Чтобы опозданий было как можно меньше, в организации могут принять решение оформлять деньги денежные средства на подотчет на долгий срок. Например, на год, или полгода. Законно ли это? А был ли подотчет ?

Важно!1. Выдать деньги на хозрасходы можно как штатным работникам, так и лицам, работающим по договорам гражданско-правового характера (письмо ЦБ РФ от 02.10.2014 № 29-Р-Р-6/7859).

2. Размер средств, выдаваемых в подотчет директору, законодательно не регламентирован.

3. Подотчетное лицо при наличных расчетах с поставщиками должно соблюдать лимит — не более 100000 рублей по одному договору.

к меню

ПОСЛЕДОВАТЕЛЬНОСТЬ выдачи ДЕНЕГ в ПОДОТЧЕТ

Как происходит выдача денег? Дана пошаговая инструкция.

1. Получить письменное заявление подотчетного лица или приказ руководителя

Только при наличии таких документов организация вправе оформить расходный кассовый ордер (п. 6.3 Указаний ЦБ РФ от 11.03.2014 № 3210-У).

Примечание: Руководитель компании также может получить деньги лишь при наличии письменного заявления.

Заявление пишется в произвольной форме, но должно обязательно включать: сумму аванса; срок выдачи; на что выдать деньги; визу руководителя; дату составления. Заявление можно составить в печатном виде, а можно написать от руки.

Деньги выдаются согласно распорядительного документа, при этом необходимо руководствоваться перечнем документов, отнесенных к Унифицированной системе организационно-распорядительной документации, которая включена в Общероссийский классификатор управленческой документации 0К 011-93.

На каждого подотчетника не обязательно оформлять отдельный приказ

В одном документе может быть указано несколько подотчетников.

Примечание: Письмо ЦБ РФ от 13.10.2017 № 29-1-1-ОЭ/24158

Распорядительный документ (приказ) должен содержать следующие сведения:

- фамилию, имя и отчество (при наличии) подотчетного лица;

- суммы наличных денег;

- срока, на который они выдаются;

- подпись руководителя;

- дату и регистрационный номер документа.

Примечание: Распорядительный документ оформляется на каждую выдачу наличных денег. Письмо ЦБ РФ от 06.09.17 № 29-1-1-0Э/20642

2. Проверять задолженность ?

Рекомендуется проверит отчитался ли сотрудник по предыдущим авансам. Для проверки можно воспользоваться анализом счета 71. Если на текущую дату по сотруднику есть дебетовое сальдо по подотчету, выдавать деньги снова не рекомендуется, но и не запрещено! Выдавать наличные на хознужды можно, даже если сотрудник не погасил задолженность по прошлому авансу. Требование о том, что сотрудник должен сначала отчитаться за предыдущий аванс, из подпункта 6.3 указания Банка России № 3210-У убрали.

3. Оформить выдачу денег, проводки подотчета

На основании завизированного руководителем заявления или приказа кассир организации должен оформить расходный кассовый ордер согласно правил бухгалтерского учета, указать назначение аванса. Образец заполнения.

Расходный кассовый ордер оформляйте на основании его письменного заявления в произвольном виде, которое приложите к кассовому ордеру. Принимайте заявление только если в нем есть:

- запись о сумме наличных денег, выдаваемых под отчет;

- запись о сроке, на который выдаются наличные деньги;

- подпись руководителя;

- дата.

Дебет 71 Кредит 50 — выданы из кассы деньги под отчет.

Подотчетному лицу можно перечислить деньги на карточку — зарплатную или корпоративную (письмо Минфина России от 25.08.2014 № 03-11-11/42288). В платежном поручении следует указать назначение платежа: под отчет на хозяйственные нужды, под отчет на командировку и т. п. В заявлении сотрудник должен указать просьбу перечислять подотчетные деньги на его личную карту, указав реквизиты.

Примечание: Порядок выдачи денег под отчет следует закрепить в учетной политике организации.

Дебет 71 Кредит 51 — с расчетного счета перечислены деньги под отчет на личную карточку сотрудника.

Расчеты по корпоративным картам ведутся с помощью счета 55. Деньги ставятся под отчет лицу только в момент снятия им средств с карты в банкомате.

к меню

4. Проконтролировать срок использования подотчетных сумм

Срок, на который выдаются денежные средства, прописывается в заявлении. Подотчетное лицо должно сдать авансовый отчет и/или вернуть полученные деньги (остаток) в течение трех рабочих дней после срока, указанного в заявлении ( п. 6.3 Указаний ЦБ РФ от 11.03.2014 № 3210-У), или возвращения из командировки (п. 26 Постановления Правительства РФ от 13.10.2008 № 749).

Если нарушить сроки представления авансового отчета, ИФНС может начислить работнику НДФЛ, посчитав выданную сумму доходом ( п. 8 письма Минфина РФ, ФНС РФ от 24.12.2013 № СА-4-7/23263).

Сроки выдачи средств под отчет на различные нужды можно закрепить в приказе по предприятию. На хозяйственные нужды срок отчета по полученным суммам можно установить любой.

5. Утвердить авансовый отчет

Подотчетным лицом отчитаться за израсходованные деньги можно с помощью авансового отчета. К авансовому отчету нужно приложить все подтверждающие затраты документы — товарные чеки, накладные, акты, счета-фактуры и т. д. Остаток денег нужно вернуть в кассу предприятия. Если работник потратил часть личных денег, после проверки отчета ему возместят перерасход.

к меню

Соблюдение Учета КАССОВЫХ ОПЕРАЦИЙ, кассовой ДИСЦИПЛИНЫ и применение ККТ в подотчете

Период, на который можно выдавать сотрудникам наличные деньги, законодательство никак не ограничивает. Тут самое главное то, чтобы этот срок выдачи денег в подотчет завизирован руководителем организации. Потому что в письменном заявлении сотрудника, составленного в произвольной форме и содержащему запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, ставится подпись руководителя и дата подписания заявления.

Т.е. в целом процедура выдачи наличных средств под отчет на расходы, связанные с осуществлением деятельности осталось прежней. Как и раньше, основанием для такой выдачи служит заявление сотрудника с резолюцией руководителя.

Однако раньше сумму наличных и срок, на который они выдаются, должен был собственноручно писать руководитель в своей распорядительной надписи. Теперь же, и сумма и срок указываются в тексте заявления, а руководитель пишет только «выдать». Это ближе к реальности. Форма заявления о выдаче денег под отчет так и осталась свободной.

Примечание: (п. 6.3 Указания Банка России 3210-У ВЕДЕНИЕ КАССОВЫХ ОПЕРАЦИЙ с банкнотами Банка России).

Поэтому, директор, когда подписывает заявление на выдачу денег в подотчет, на свое усмотрение вправе решить, кому и на какой срок выдавать деньги в каждой конкретной ситуации. Например, на срочную покупку факса конечно же он может выделить один день. А на заявлении в под отчет работника, отправляющегося в длительную командировку, руководитель может сделать запись о годовом сроке.

к меню

Законодательством срок, который дается работодателю для возмещения расходов работника, связанных со служебной командировкой последнего, не установлен. Данный срок организация сама устанавливает в локальных актах например в положение о размерах и порядке возмещения командировочных расходов работников.

Важно! Индивидуальными предпринимателями, ведущими в соответствии с законодательством Российской Федерации о налогах и сборах учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности, кассовые документы могут не оформляться, кассовая книга может не вестись!!!

к меню

Нужно ли соблюдать лимит наличных расчетов при расходовании сотрудником подотчетных средств

Да, нужно. Но только если эти средства выданы для расчетов по договорам организации или предпринимателя. Потому, что, когда подотчетными наличными сотрудник оплачивает от своего имени оказанные лично ему услуги, лимит расчетов не применяют. Такой подход применяют, например, к тратам в командировке. Например, на наличные расходы сотрудника по оплате мини-бара в гостинице или химчистки за счет организации лимит не действует.

Во всех остальных случаях, когда сотрудник использует выданные средства для расчетов, лимит соблюдать обязательно. Речь идет о платежах по договорам, которые он заключает от имени организации или предпринимателя по доверенности или по уже заключенным соглашениям.

Примечание: Абзацы 1 и 4 пункта 6 указания Банка России от 7 октября 2013 г. № 3073-У.

Нужно ли применять ККТ, если организация покупает товар через подотчетника

Нет, не нужно. Сотрудник, который получил деньги в подотчет, действует по поручению организации. Таким образом, получается, что фактически два юридических лица совершают один расчет, который следует оформлять одним чеком. Этот чек формирует продавец. Подтверждают это письма Минфина от 05.09.2018 № 03-01-15/63182, от 20.08.2018 № 03-01-15/58956, ФНС от 10.08.2018 № АС-4-20/15566, УФНС по г. Москве от 14.08.2018 № 17-15/176342.

Нужно ли пробивать чек, когда организация выдает деньги подотчетнику, а также когда он возвращает остаток денег в кассу

Нет, не нужно. Выдача денег подотчетнику и возврат им неизрасходованных денег в кассу не является расчетами за товары (работы, услуги). Поэтому выбивать кассовый чек в данном случае не требуется. Это следует из статьи 1.1, пункта 1 статьи 1.2 Закона от 22.05.2003 № 54-ФЗ. Подтверждают это письма Минфина от 20.08.2018 № 03-01-15/58954, ФНС от 10.08.2018 № АС-4-20/15566.

к меню

Как Подотчетные суммы перечислять сотруднику с расчетного счета на его личную банковскую карту?

Да, возможно перевести деньги на карту физического лица работника. При соблюдении некоторых условий организация вправе перечислять деньги на личные банковские карточки подотчетных лиц. К такому выводу пришел Минфин России в письме от 25.08.14 № 03-11-11/42288. Денежные средства в подотчет можно перечислять на личные карты сотрудников в целях:

- оплаты командировочных расходов;

- оплаты расходов организации по поставкам товаров, выполнению работ, оказанию услуг (например, на покупку горюче-смазочных материалов);

- компенсации документально подтвержденных расходов.

Деньги под отчет не обязательно выдавать из кассы

Подотчетные суммы, в т.ч. на покупку бензина, можно выдать работнику не только наличкой, но и перевести по безналу на его «зарплатную» карту.

Примечание: Письмо Минфина от 21.07.2017 № 09-01-07/46781

Для этого в учетной политике организации предусмотрите такой порядок расчета с подотчетниками. Например, пропишите, что «все расчеты по подотчетным суммам проводятся либо через кассу, по кассовому ордеру, либо с использованием личных карт сотрудников».

Примечание: Совместное письмо от 10 сентября 2013 г. Минфина России № 02-03-10/37209 и Казначейства России № 42-7.4-05/5.2-554

В унифицированном бланке авансового отчета по форме АО-1 предусмотрена только одна форма выдачи подотчетных сумм – наличными деньгами. Поэтому организация вправе применять самостоятельно разработанную форму авансового отчета, предусмотрев в ней иные способы выдачи денег, а не только наличными. Потому что с 2013 года для организаций негосударственного сектора бланки, утвержденные ранее Госкомстатом России, не являются обязательными к применению. Однако эти изменения не коснулись кассовых и банковских документов. Принимая решение использовать свои бланки, следует убедиться, что каждая представленная на утверждение руководителю форма — старая или обновленная — в итоге имеет все семь обязательных реквизитов. Их перечень установлен в статье 9 закона № 402-ФЗ «О бухгалтерском учете».

Итак, организация вправе перечислить подотчетные деньги на ту же банковскую карту, на которую перечисляется зарплата сотрудника, при условии, что это предусмотрено учетной политикой. Вместе с тем, если бухгалтер хочет полностью обезопасить себя от лишних споров с контролирующими ведомствами, по возможности все расчеты по подотчетным суммам проводите через кассу.

В любом случае ответственности за перечисление подотчетных денег сотрудника на ту же банковскую карту, на которую перечисляется его зарплата, не установлено. К числу кассовых нарушений (нарушения порядка работы с наличными деньгами и ведения кассовых операций) перечисление подотчетных сумм на зарплатную карту не относится (ст. 15.1 КоАП РФ).

Безналичные расчеты с подотчетными лицами: учет и налоговые последствия

Часто материальные ценности приобретают подотчетные лица организации. Выдать деньги в подотчет можно из кассы предприятия. А безопасно ли оплачивать товары и услуги с корпоративной карты или с личной карты сотрудника? Учет таких операций и их налоговые последствия рассмотрим в этой статье.

к меню

ВОПРОСЫ-ОТВЕТЫ по подотчету, авансовому отчету

Можно ли физику-подрядчику выдать наличные под отчет?

Теоретически нет никаких ограничений. Об этом же пишет Центробанк в Письме ЦБ РФ от 02.10.2014 № 29-Р-Р-6/7859.

Ведь договор подряда, заключенный с физлицом, относится к договорам гражданско-правового характера, а наличие такого договора позволяет выдавать деньги под отчет.

Но если вы не хотите присваивать статус подотчетника физику-подрядчику, то вы вправе выдавать таким людям наличные по РКО с формулировкой «на исполнение такого-то договора». В Указании (Указание Банка России от 11.03.2014 N 3210-У) не сказано, что наличные расходы, связанные с ведением деятельности юрлица, могут оплачиваться исключительно путем выдачи денег под отчет – в нем просто установлены правила для случая, когда такие расходы оплачиваются через выдачу денег под отчет.

Но все же будет нелишним добавить в договор с подрядчиком пункт, где будет приведен перечень расходов за счет организации, необходимых для исполнения договора, и где будет сказано, что деньги могут выдаваться исполнителю из кассы. И в РКО делайте ссылку именно на этот пункт договора.

Подотчетные лица рассчитываются по безналу с помощью личной карты, несмотря на то что изначально получили на расходы наличные деньги.

О совершении операции путем безналичного расчета свидетельствуют отчетные документы. ФНС считает, что можно принять к учету расходы, оплаченные картой (письмо ФНС от 22.06.2011 № ЕД-4-3/9876).

Вы не забыли, что при перечислении денежных средств на личные банковские карты сотрудников для оплаты хозяйственных нужд (товаров, материалов) в приказе об учетной политике организации следует предусмотреть положения, определяющие порядок расчетов с подотчетными лицами посредством их личных банковских карт (письмо Минфина РФ от 25.08.2014 № 03-11-11/42288).

В графе «Покупатель» товарного чека, БСО написано «Частное лицо»

Если подотчетное лицо не попросит продавца оформить документы на организацию, продавец в графе «Покупатель» напишет «Частное лицо». Можно ли учесть такую накладную в расходах?

В целях уменьшения облагаемой базы по налогу на прибыль налогоплательщики вправе учесть подобные накладные. Расходы в целях налогообложения принимаются при соблюдении условий п. 1 ст. 252 НК РФ: расходы должны быть обоснованы и документально подтверждены.

Подтвердить расходы могут правильно оформленные первичные документы (накладные, акты). Согласно ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ, каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. При этом форма такого документа должна содержать обязательные реквизиты, установленные п. 2 ст. 9 Закона № 402-ФЗ:

- наименование документа; дата составления документа; наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции; измерители хозяйственной операции в натуральном и денежном выражении; наименования должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи указанных лиц.

Реквизит «Покупатель» не относится к обязательным реквизитам. Поэтому отсутствие этого реквизита или указание в наименовании покупателя «Частное лицо» не препятствует принятию расходов по накладной.

Работник купил ТМЦ за свой счет и принес чеки. Как возместить эти расходы?

Налоговые органы по-разному оценивают подобные ситуации. В одних случаях считают работника подотчетным лицом, в других — расценивают операцию как приобретение у сотрудника имущества.

Одним из возможных вариантов может быть заключение с сотрудником договора поручения (ст. 971 ГК РФ). В этом случае организация поручает сотруднику найти и приобрести определенные ТМЦ с заданными характеристиками и обязуется компенсировать сотруднику понесенные расходы по приобретению этого имущества.

Существует ли максимальная сумма, которую можно выдать подотчетному лицу? На какой срок допустимо выдавать подотчетные средства?

Законодательно не установлено лимита денежных средств, которые могут быть выданы в подотчет сотруднику. Также не установлен и единый максимальный срок использования подотчетных сумм.

Указание ЦБ РФ от 11.03.2014 № 3210-У регламентирует только порядок оформления выдачи подотчетных средств (наличие заявления с указанием суммы и сроков), а также содержит требование о том, что подотчетное лицо обязано в течение трех рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу предъявить авансовый отчет с прилагаемыми подтверждающими документами.

Предприятие вправе самостоятельно установить лимиты выдаваемых сумм и максимально возможные сроки. При этом возможно установление разного размера сумм и разного срока для разных категорий сотрудников (в зависимости от занимаемой должности и назначения выдаваемых подотчетных средств). Для этого предприятие разрабатывает и утверждает внутренние локальные акты.

Ошибки в отчете и как их исправить

Авансовый отчет должен утвердить руководитель. Только по документу с его визой можно учитывать расходы. Но если директор утвердит отчет с ошибками, сумму подотчета инспекторы признают доходом работника, доначислят НДФЛ и взносы. Судьи могут поддержать налоговиков (определение ВС РФ от 09.03.16 № 302-КГ16-450).

Опасные ошибки показаны на образце. Суммы в отчете должны совпадать с данными в учете. К первичке нужно приложить документы, которые подтверждают расходы. В отчете компания также отражает долг по предыдущим подотчетным. Теперь выдать под отчет можно, даже если работник не отчитался за предыдущий аванс. Поэтому, если данные в строке «остаток» заполнены, это не ошибка.

Бывший работник не вернул подотчетные средства: начислять ли НДФЛ и взносы?

Задолженность по подотчетным суммам не является для физлица экономической выгодой и не относится к его доходу (определение ВС РФ от 21.04.16 № 306-КГ16-3205). Если подотчетные суммы не израсходованы работником, либо израсходованы не полностью, они образуют задолженность физлица перед организацией и подлежат возврату (постановление ФАС Поволжского округа от 01.04.13 № А55-15647/2012).

А налогооблагаемым доходом невозвращенные подотчетные средства признаются в следующих случаях:

- если долг взыскать невозможно из-за истечения срока исковой давности. Датой получения дохода будет являться дата, с которой такое взыскание стало невозможно;

- если работодатель принял решение простить задолженность по подотчетным суммам. Датой получения дохода будет являться дата принятия решения о прощении долга.

Таким образом, если работодатель решил не взыскивать с бывшего работника упомянутые суммы (простить долг), они рассматриваются как выплаты, произведенные в рамках трудовых отношений. Соответственно, такие выплаты должны облагаться НДФЛ и страховыми взносами.

Другие вопросы

- Наличные деньги (рубли) под отчет иностранному сотруднику из кассы

Организация вправе выдать сотруднику-иностранцу наличные деньги (рубли) под отчет. Т.к. вне зависимости от статуса сотрудника-иностранца, выдача ему денег (рублей) под отчет не признается валютной операцией - Может ли филиал выдавать деньги под отчет сотрудникам, которые числятся в головном отделении организации

Да, может. Обособленные подразделения не признаются отдельными юридическими лицами (п. 3 ст. 55 ГК РФ). - Нужно ли заключить с сотрудником, которому выданы деньги в под отчет, договор о полной материальной ответственности

Нет, не нужно. Выдача денег под отчет не является основанием для заключения с сотрудником договора о материальной ответственности. Список сотрудников, с которыми должен быть заключен этот договор, приведен в приложении 1 к постановлению Минтруда России от 31 декабря 2002 г. № 85.

к меню

Универсальный бланк Авансового отчета

С 2013 года было разрешено использовать свои бланки, а не унифинированные. Поэтому можно отказаться от унифицированного бланка авансового отчета — формы № АО-1. А разработать свою форму об авансовом отчете. Главное условие: авансовый отчет должен содержать все обязательные реквизиты, установленные ч.2 статьи 9 закона 402-ФЗ «О бухгалтерском учете». Остальные поля из формы отчета по авансовым суммам можно убрать.

Бланк скачать: Унифицированная форма авансового отчета форма АО-1.xls Excel (58 кб)

к меню

Новый бланк авансового отчета

Унифицированный бланк форма АО-1 очень громоздкий, там много ненужных полей. Таблица, где отражаются бухгалтерские записи — не нужна. Поскольку проводки можно увидеть в регистрах бухучета.

Примечание: Пример заполнения авансового отчета при командировке .docx 25 Кб

Таблица на оборотной стороне отчета тоже не нужная.

Расписка, которая под линией отреза — это анахронизм, тоже выкидывается, уже давно не несет никакой пользы, и потому его можно спокойно выкинуть.

Что нужно оставить в форме авансового отчета ?

Данные о предыдущем авансе — остаток или перерасход. Они позволяют сразу видеть, есть ли непогашенные обязательства между вами и сотрудником.

Информацию о приложениях, то есть о подтверждающих документах, товарных чеках, также лучше оставить. Ведь такие бумаги — важная и неотъемлемая часть отчета. Без них вы попросту не подтвердите расходы. Смотрите, например письмо УФНС России по г. Москве от 19 июля 2012 г. № 17-15/64647.

Бланк скачать: Упрощенная форма авансового отчета.xls Excel (48 кб)

ПОДОТЧЕТ, УДЕРЖАНИЕ остатка с ЗАРПЛАТЫ проводки

Как отразить в учете организации удержание из заработной платы работника своевременно не возвращенного им остатка подотчетной суммы, выданной на командировочные расходы?

к меню

Бесплатно вести кассовую книгу в электронном виде