Содержание

- Декларация по налогу на прибыль при УСН

- Порядок составления декларации по УСН

- Заполнение раздела 3 декларации по УСН для некоммерческих организаций

- Заполняем Раздел 3 Декларации УСН

- Раздел 3 Декларации УСН нужно заполнять кассовым методом или методом начисления?

- Какие виды поступлений по целевому финансированию нужно показывать в Разделе 3 Декларации УСН ТСЖ, ЖКХ?

- Порядок заполнения раздела 3

Декларация по налогу на прибыль при УСН

Открыть документ в вашей системе КонсультантПлюс:

Путеводитель по корпоративным спорам. Вопросы судебной практики: Предоставление обществом с ограниченной ответственностью информации об обществе»…Куксов М.С. обратился в Арбитражный суд Белгородской области с иском к ООО «Дом лесника», уточнив требования, просил обязать представить заверенные копии документов, касающихся деятельности ООО «Дом лесника», а именно: книги учета доходов и расходов УСН за период с 2008 по 2011 включительно; налоговой отчетности общества за 2008 — 2011 годы, в составе декларации по налогу на прибыль, персонифицированную отчетность в Пенсионный фонд Российской Федерации; документов об имуществе, принадлежащем обществу, в том числе на объекты недвижимости, земельные участки; заверенных копий всех договоров займа за период 2007 — 2011 и всех приложений к ним, а также бухгалтерских документов (платежных поручений, приходных и расходных кассовых ордеров), подтверждающих исполнение договоров займа; движения денежных средств по счету 50 (касса), о приходе и выдаче наличных денежных средств за 2008 — 2011 годы (кассовые книги, первичные документы); трудового договора с генеральным директором общества со всеми приложениями, а также штатного расписания и копий всех приходов по персоналу за 2008 — 2011 годы; договора аренды с ООО «Брик» со всеми приложениями; договора аренды с ООО «Торговый дом «Эванс» со всеми приложениями; копий протоколов собраний за весь период деятельности общества (книга протоколов); списка аффилированных лиц.

Порядок составления декларации по УСН

Заполняется налогоплательщиками, применяющими упрощенную систему налогообложения в соответствии с главой 26.2 Налогового кодекса.

Предоставление декларации и уплата налога производится налогоплательщиками в следующие сроки:

— организациями — не позднее 30 марта по месту своего нахождения (регистрации в ИФНС);

— индивидуальными предпринимателями (ИП) — не позднее 30 апреля по месту своего жительства (регистрации в ИФНС).

Налоговая декларация с применением УСН, заполняется налогоплательщиками, применяющими УСН в соответствии с главой 26.2 Налогового кодекса и законами субъектов РФ, на территории которых они зарегистрированы.

УСН является специальным налоговым режимом с добровольным порядком его применения организациями и ИП.

В связи с применением УСН, налогоплательщики освобождается от уплаты следующих налогов:

Организации:

— от налога на прибыль;

— налога на имущество;

— НДС (кроме налога, уплачиваемого в соответствии с договором простого товарищества (договором о совместной деятельности)).

ИП:

— налог на доходы физических лиц;

— налог на имущество физических лиц;

— НДС (кроме налога, уплачиваемого в соответствии с договором простого товарищества (договором о совместной деятельности)).

По выбору налогоплательщика объектами налогообложения могут являться:

— доходы (ставка налога устанавливается НК РФ в размере 6%);

— доходы, уменьшенные на величину расходов (ставка налога устанавливается законами субъектов РФ не выше 15% и не ниже 5% в соответствии с п.2 ст. 346.20 НК РФ).

Налоговой базой по налогу, связанному с УСН, признаются:

— денежное выражение доходов организации или ИП (при объекте налогообложения в виде доходов);

— денежное выражение доходов, уменьшенных на величину расходов (при объекте налогообложения «доходы минус расходы»).

При отсутствии движения денежных средств на банковских счетах и в кассе организации, у плательщиков налога при УСН нет объектов налогообложения (доходов), подлежащих отражению в декларации. В этом случае декларация не представляется, налогоплательщик представляет упрощенную налоговую декларацию.

Декларация представляется по установленной форме:

— на бумажном носителе;

— по установленным форматам в электронном виде (передается по телекоммуникационным каналам связи).

При передаче декларации по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

В соответствии с п.3 ст. 80 Налогового кодекса, если среднесписочная численность сотрудников превышает 100 человек, отчетность предоставляется в электронном виде, заверенная электронной цифровой подписью. В случае, если среднесписочная численность сотрудников компании не превышает 100 человек, декларацию можно представить на бумажных носителях. При отправке декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

В соответствии со ст. 346.19 НК РФ, Налоговым периодом признается календарный год. Отчетными периодами признаются:

— первый квартал;

— 6 месяцев;

— 9 месяцев.

Форма налоговой декларации по налогу, связанному с УСН и порядок ее заполнения утверждены приказом Минфина РФ от 22.06.2009 г. № 58н.

В состав декларации включаются:

— Титульный лист;

— Раздел 1 «Сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога, подлежащая уплате в бюджет, по данным налогоплательщика»;

— Раздел 2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога».

1. Титульный лист декларации.

При заполнении декларации в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия показателей, в строке и соответствующей графе ставится прочерк.

ИНН, КПП — указываются в соответствии со свидетельством о постановке на учет организации, ИП, в той ИФНС, в которую предоставляется декларация.

При указании ИНН организации, который состоит из десяти знаков, в зоне из двенадцати ячеек, отведенной для записи показателя «ИНН», в последних двух ячейках следует проставить прочерки (- -).

Номер корректировки — при предоставлении декларации за отчетный период впервые указывается цифра «0—«, если предоставляются корректирующие декларации, то указывается номер корректировки по порядку — «1—«, «2—» и т.д.

Налоговый период (код) — в соответствии с Приложением № 1 к Порядку заполнения налоговой декларации по налогу при УСН, налоговым периодам соответствуют следующие коды:

— 34 — Календарный год;

— 50 — Последний налоговый период при реорганизации (ликвидации) организации (при прекращении деятельности в качестве индивидуального предпринимателя).

Отчетный год — указывается отчетный год, за который предоставляется декларация.

Представляется в налоговый орган (код) — указывается код ИФНС, в которая предоставляется декларация, согласно документам о постановке на учет в налоговом органе. Этот код состоит из четырех цифр. Первые две цифры — код региона (например, Москва — 77, Московская область — 50), вторые две цифры — номер ИФНС.

Налогоплательщик — указывается полное наименование российской организации, соответствующее наименованию, содержащемуся в ее учредительных документах (при наличии в наименовании латинской транскрипции — оно тоже указывается).

В случае подачи Декларации ИП — указывается его фамилия, имя, отчество полностью, без сокращений, в соответствии с документом, удостоверяющим личность.

Код вида экономической деятельности по классификатору ОКВЭД — указывается код вида деятельности согласно классификатору ОКВЭД.

В графах «на … страницах» — указывается количество страниц, на которых составлена Декларация.

В графах «с приложением подтверждающих документов или их копий на … листах» — указывается количество листов подтверждающих документов или их копий, включая копии документов, подтверждающих полномочия представителя налогоплательщика (в случае подписания Декларации и (или) ее представления представителем налогоплательщика), приложенных к Декларации.

В поле «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» — указывается:

— цифра «1», если декларацию подписывает руководитель организации или ИП;

— цифра «2», если декларация подписывается представителем налогоплательщика (например — главным бухгалтером компании, ИП).

В поле «Подпись» — ставится подпись руководителя или представителя. Подпись заверяется печатью организации, ИП.

В поле «Наименование документа, подтверждающего полномочия представителя» — указывается вид документа, подтверждающего полномочия подписанта (например — доверенность, ее номер и дата).

В случае подписания декларации представителем налогоплательщика, вместе с ней необходимо предоставить копию документа, подтверждающего его полномочия. Количество листов документа необходимо учесть при заполнении графы «С приложением подтверждающих документов или их копий на … листах».

2. Раздел 1 декларации «Сумма налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога, подлежащая уплате в бюджет, по данным налогоплательщика»

Раздел 1 декларации содержит показатели суммы налога при УСН, подлежащие по данным налогоплательщика:

— уплате в бюджет;

— к уменьшению.

Кроме того в Разделе 1 указывается:

— вид объекта налогообложения;

— код ОКАТО;

— код бюджетной классификации (КБК) на который подлежит зачислению налог.

Объект налогообложения (строка 001) — указывается объект налогообложения:

— Цифру «1» указывают налогоплательщики, объектом налогообложения у которых являются доходы;

— Цифру «2» указывают налогоплательщики, объектом налогообложения у которых являются доходы, уменьшенные на величину расходов («доходы минус расходы»).

Код по ОКАТО (строка 010) — указывается код ОКАТО по месту нахождения организации (по месту жительства ИП).

При заполнении показателя «Код по ОКАТО», под который отводится одиннадцать знаков, свободные знаки справа от значения кода в случае, если код ОКАТО имеет меньше одиннадцати знаков, заполняются нулями.

Код бюджетной классификации (строка 020) — указывается цифровой код бюджетной классификации, по которому подлежит зачислению сумма налога, уплачиваемого в связи с применением УСН.

Сумма авансового платежа по налогу, исчисленная к уплате за:

Первый квартал (руб.) (строка 030) — указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением УСН, исчисленная к уплате за первый квартал.

По итогам каждого отчетного периода сумма авансового платежа по налогу исчисляется:

— объект налогообложения — доходы, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее исчисленных сумм авансовых платежей по налогу. Сумму налога можно уменьшить на суммы страховых взносов (в пределах исчисленных сумм за этот же период времени в соответствии с законодательством РФ):

— на обязательное пенсионное страхование;

— обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

— обязательное медицинское страхование;

— обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных.

Также сумму налога можно уменьшить на сумму выплаченных работникам пособий по временной нетрудоспособности.

— объект налогообложения «доходы минус расходы», исходя из ставки налога и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее исчисленных сумм авансовых платежей по налогу.

Полугодие (руб.) (строка 040) — указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением УСН, исчисленная к уплате за полугодие с учетом суммы авансового платежа, исчисленного за первый квартал.

Девять месяцев (руб.) (строка 050) — указывается сумма авансового платежа по налогу, уплачиваемому в связи с применением УСН, исчисленная к уплате за девять месяцев с учетом суммы авансового платежа, исчисленного за полугодие.

Сумма налога, подлежащая уплате за налоговый период (руб.) (строка 060) — указывается сумма налога, уплачиваемого в связи с применением УСН, подлежащая уплате за налоговый период с учетом суммы авансового платежа, исчисленного за девять месяцев.

Значение по строке 060 определяется:

— объект налогообложения — доходы, путем уменьшения суммы исчисленного налога за налоговый период на сумму уплаченных (в пределах исчисленных сумм) за этот период страховых взносов:

— на обязательное пенсионное страхование;

— обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

— обязательное медицинское страхование;

— обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболевании.

Также сумма налога уменьшается на суммы выплаченных работникам в течение данного периода из средств налогоплательщика пособий по временной нетрудоспособности и авансового платежа по налогу, исчисленную к уплате за девять месяцев.

Обратите внимание: Данная строка заполняется, если разница между показателями по кодам строк 260, 280 и 050 больше или равно нулю.

— объект налогообложения «доходы минус расходы», как разность значений строк 260 и 050.

Обратите внимание: Данная строка заполняется, если значение по коду строки 260 больше или равно показателю по коду строки 050 и сумма исчисленного налога за налоговый период больше или равна сумме исчисленного минимального налога.

Сумма налога к уменьшению за налоговый период (руб.) (строка 070) — указывается сумма налога, уплачиваемого в связи с применением УСН, к уменьшению за налоговый период.

Значение по строке 070 определяется:

— объект налогообложения — доходы, как разность значений строки 050 и строки 260, за минусом значения по коду строки 280.

Обратите внимание: Данная строка заполняется, если разницы между показателями по кодам строк 260, 280 и 050 меньше нуля.

— объект налогообложения «доходы минус расходы», как разность значений строк 050 и 260, если значение по строке 050 больше значения по строке 260 и значение по строке 270 меньше или равно значению по строке 260, или как значение по строке 050, если значение по строке 260 меньше значения по строке 270.

Код бюджетной классификации (строка 080) — указывается цифровой код бюджетной классификации «18210501050011000110» (Минимальный налог, зачисляемый в бюджеты субъектов РФ) по которому подлежит зачислению сумма минимального налога, уплачиваемого в связи с применением УСН.

Сумма минимального налога, подлежащая уплате за налоговый период (строка090) — указывается сумма минимального налога, подлежащая уплате за налоговый период.

Значение по строке 070 в этом случае соответствует значению показателя по строке 270.

Данная строка заполняется, если значение по строке 270 больше значения по строке 260.

Раздел 2 декларации «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога».

Раздел 2 декларации содержит данные налогоплательщика о ставке налога, уплачиваемого в связи с применением УСНО, кроме того в Разделе 2 указываются:

— сумма полученных доходов;

— сумма произведенных расходов (при объекте налогообложения «доходы минус расходы»);

— налоговая база;

— сумма налога начисленная;

— сумма убытков прошлых лет;

— сумма убытков текущего года;

— сумма минимального налога.

Ставка налога (%)(строка 201.

Сумма полученных доходов за налоговый период (строка 210) — указывается сумма полученных налогоплательщиком доходов за налоговый период.

К таким доходам относятся:

— доходы от реализации (ст. 249 НК РФ);

— внереализационные доходы (ст. 250 НК РФ).

Не учитываются в составе доходов:

— доходы, указанные в статье 251 НК РФ;

— доходы организации, облагаемые налогом на прибыль организаций;

— доходы ИП, облагаемые НДФЛ.

Налогоплательщики имеют право включить в расходы сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, полученную за предыдущий период.

При объекте налогообложения доходы данная строка не заполняется.

Сумма убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах), уменьшающая налоговую базу за налоговый период для стр. 001 = «2» (строка 230) — указывается сумма убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах), уменьшающая налоговую базу за налоговый период, при объекте налогообложения «доходы минус расходы».

При объекте налогообложения доходы данная строка не заполняется.

1. При объекте налогообложения доходы строка 240 = строка 210.

2. При объекте налогообложения «доходы минус расходы» строка 240 = (строка 210 — строка 220 — строка 230). Строка 240 заполняется в случае, если полученная сумма больше нуля.

Сумма убытка, полученного за налоговый период для стр. 001 = «2» : стр. 220 — стр. 210, если стр. 210 меньше стр. 220 (строка 250) — указывается сумма полученного налогоплательщиком за налоговый период убытка, при объекте налогообложения «доходы минус расходы».

Строка 250 = (строка 220 — строка 210) и заполняется в случае, если сумма полученных доходов, указанная в строке 210 меньше суммы произведенных расходов, отраженных по строке 220.

Сумма исчисленного налога за налоговый период (стр. 240 * стр. 201 / 100) (строка 260) — указывается сумма налога, исчисленная исходя из ставки налога и налоговой базы, определяемой нарастающим итогом с начала налогового периода до его окончания.

Сумма налога(строка 260) = Налоговая база (строка 240) * Ставка налога (строка 201) / 100.

Сумма исчисленного минимального налога за налоговый период (ставка налога 1%) для стр. 001 = «2» : стр. 210 * 1 / 100 (строка 270) — указывается сумма исчисленного за налоговый период минимального налога, при объекте налогообложения «доходы минус расходы».

Сумма минимального налога (строка 270) = Сумма полученных доходов (строка 210) * 1/100.

В случае если за налоговый период по строке 260 отсутствует значение (проставлен прочерк) либо указанное значение окажется меньше значения, указанного в строке 270, то значение по строке 270 необходимо отразить в строке 090 «Сумма минимального налога, подлежащая уплате за налоговый период» Раздела 1.

Сумма уплаченных за налоговый период страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также выплаченных работникам в течение налогового периода из средств налогоплательщика пособий по временной нетрудоспособности, уменьшающая (но не более чем на 50%) сумму исчисленного налога для стр. 001 = «1» (строка 280) — указывается сумма уплаченных (в пределах исчисленных сумм) за налоговый период из средств налогоплательщиков пособий по временной нетрудоспособности и суммы страховых взносов:

— на обязательное пенсионное страхование;

— обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

— обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Данные суммы уменьшают (но не более чем на 50 процентов) сумму исчисленного налога при объекте налогообложения доходы.

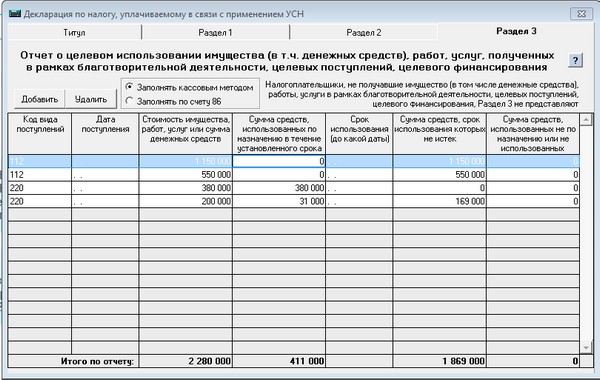

Заполнение раздела 3 декларации по УСН для некоммерческих организаций

Налоговая отчетность по УСН должна содержать помимо данных о налогооблагаемой базе, еще и о доходах, относимых к целевому финансированию, несмотря на то, что они налогом не должны облагаться. Данные поступления необходимо указать в 3 разделе декларации. И заполнение данного раздела, зачастую, вызывает затруднения. В данной статье вы найдете образец заполнения этой страницы для некоммерческих организаций.

Есть два мнения о заполнении этого раздела:

- методом начисления, как в бухучете;

- кассовым методом, как при налоговом учете по УСН.

Чаще бухгалтеры используют первый вариант, предпочтительный из-за возможности использовать бухгалтерский регистр по 86 счету. Во втором случае (при кассовом методе), придется заводить отдельный налоговый регистр по учету целевых средств. Помимо этого, налоговый инспектор может сравнить данные из 3-го раздела декларации и данные из бухотчета об использовании целевых средств.

Необходимо обратить внимание на то, что строки с 2 по 5 заполнены из-за того, что были получены средства со сроком использования. Обычно эти строки заполняются только благотворительными некоммерческими организациями.

Заполнение раздела 3 необходимо начать с переноса остатков из декларации по УСН за 2017 год (предыдущей). У НКО из примера в 2017 году был остаток взносов, полученных от членов организации (16 000 руб.), а также остаток пожертвования со сроком использования (201 000 руб.). В 2018 году они были потрачены полностью, что и было отражено в разделе.

В 2018 году были проведены взносы от членов НКО в размере 1 587 000 руб, данные средства потрачены полностью. Помимо этих средств было получено пожертвование со сроком использования (1 210 000 руб.), на конец года от него осталось 120 000 руб. И еще получено пожертвование, без срока использования, остаток составил 135 000 руб.

По итогам заполнения данного раздела неиспользованный остаток целевых поступлений составил 255 000 руб. Эта сумма будет перенесена в раздел 3 декларации по УСН за 2019 год.

Заполняем Раздел 3 Декларации УСН

В данной статье мы с разберемся с вопросами, которые чаще всего вызывает Инструкция по заполнению Раздела 3 Декларации УСН. Напомним, что в нем указывают операции по получению и расходованию средств целевого финансирования.

Раздел 3 Декларации УСН заполняют некоммерческие организации. Коммерческие организации заполняют этот раздел только в случае получения ими целевых средств. Если НКО осуществляла коммерческую деятельность, то кроме Раздела 3 нужно заполнить остальные разделы декларации (в зависимости от выбранной системы налогообложения «доходы» или «доходы минус расходы»).

Декларация по УСН для организаций и ИП есть в программе БухСофт. Отчет всегда на актуальном бланке с учетом всех изменений закона. Раздел 3 программа заполнит автоматически. Вам останется лишь скачать и распечатать документ. Перед отправкой в налоговую инспекцию декларация тестируется всеми проверочными программами ФНС. Попробуйте бесплатно:

Заполнить декларацию по УСН онлайн

Также воспользуйтесь образцами заполнения декларации по «упрощенке» с объектами «доходы» и «доходы минус расходы»:

Пример заполнения декларации по УСН за 2018 год (объект «доходы»)Соответствует всем требованиям законодательства. Скачать бесплатноПример заполнения декларации по УСН за 2018 год (объект «доходы минус расходы»Соответствует всем требованиям законодательства. Скачать бесплатно

Максимальный доход по УСН в 2019 году см. по ссылке

Инструкция по заполнению Раздела 3 Декларации УСН, прописанная в очень лаконична, и часто вызывает у бухгалтеров больше вопросов, чем ответов. Попробуем разобраться с некоторыми из них. Особое внимание уделим вопросам, поступающим от ТСЖ, ЖКХ, СНТ и других организаций работающих с населением, т.к. именно от этой части наших пользователей поступает больше всего вопросов.

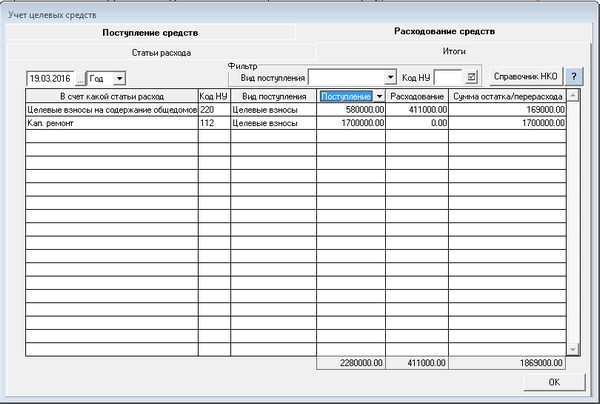

Раздел 3 Декларации УСН нужно заполнять кассовым методом или методом начисления?

Среди бухгалтеров вопрос является дискуссионным. Действительно, удобнее всего Раздел 3 заполнять по данным счета 86 «Целевое финансирование». Более того, это единственный вариант при котором Декларация и Форма-6 Бухгалтерского баланса сойдутся. На счете 86 бухгалтера большинства некоммерческих организаций отражают не только поступившие взносы, но и начисленные, а значит, заполнение Декларации кассовым методом приведет к неизбежным расхождениям с данными баланса, что может повлечь вопросы со стороны ФНС.

Для налоговых инспекторов, к которым мы и некоторые наши пользователи обращались за разъяснениями, вопрос дискуссионным не являлся. По мнению сотрудников ФНС Раздел 3 нужно заполнять кассовым методом по сумме фактически поступивших взносов. Раздел справочный, заполняется так же, как и вся Декларация УСН кассовым методом, в нем отражаются суммы, не подлежащие обложению единым налогом.

В Порядке заполнения Раздела 3 также прописано: «9.1. Раздел 3 заполняют налогоплательщики, получившие средства целевого финансирования, целевые поступления и другие средства, указанные в пунктах 1 и 2 статьи 251 Кодекса (далее — целевые средства).Исходя из видов полученных налогоплательщиком целевых средств налогоплательщик выбирает соответствующие им наименования и коды, приведенные в Приложении N 5 к настоящему Порядку, и переносит в графу 1 Раздела 3.» Если у налоговой возникнут вопросы о причинах расхождения Раздела 3 Декларации УСН и Формы 6 баланса нужно предоставить пояснения о том, что расхождения равны сумме начисленных, но не полученных организацией целевых взносов. Как правило, такая сумма учтена по Дебету счета 76 «Расчеты с участниками НКО».

По просьбам пользователей в программе Бухсофт Упрощенная система автоматизированы оба способа заполнения декларации. Вариантом по умолчанию является кассовый метод.

Какие виды поступлений по целевому финансированию нужно показывать в Разделе 3 Декларации УСН ТСЖ, ЖКХ?

В ст. 251 НК РФ для ТСЖ, ЖКХ, СНТ предусмотрены следующие направления получения средств целевого финансирования:

|

Вид поступления |

Код для Декларации УСН |

| Взносы членов ТСЖ, ЖКХ, СНТ на содержание организации и другие целевые нужды, предусмотренные Уставом организации и утвержденные сметой собственников | |

| Взносы на капитальный ремонт | |

| Взносы на текущий ремонт | |

| Средства, предоставленные на осуществление уставной деятельности из бюджетов всех уровней |

170, 171, 172 |

Обратите внимание: если ваша организация является получателем средств на долевое финансирование капитального ремонта общего имущества, выделяемого Фондом содействия реформированию жилищно-коммунального хозяйства в соответствии с , показывать такие средства в Разделе 3 Декларации не нужно. Контроль за целевым использованием этих средств лежит непосредственно на Фонде, соответствующего кода в Декларации для них не предусмотрено, ФНС контроль за их использованием не осуществляет. Соответствующее письмо () было опубликовано ФНС еще в 2009 г. в отношении Декларации по налогу на прибыль (Раздел 7), который абсолютно идентичен Разделу 3 Декларации УСН.

Порядок заполнения раздела 3

Начинать заполнение декларации текущего года нужно с анализа прошлогодней декларации.Если в декларации прошлого года есть остатки по суммам целевого финансирования, то эти суммы нужно перенести в декларацию текущего года отдельной строкой. Код вида целевого финансирования остатка в прошлогодней и текущей декларации должны совпадать. Суммы неизрасходованного остатка добавляем в столбец 3. В том случае, если прошлогодний остаток средств целевого финансирования был израсходован в текущем году, добавляем сумму расхода в столбец 4. Если прошлогодний остаток средств был израсходован полностью в столбец 6 ничего не пишем, если средства остались на конец текущего года указываем сумму остатка на конец года.

Следующей строкой добавляем сумму поступлений целевых средств в текущем году, указываем сумму расхода и остаток неизрасходованных средств, если они остались.

Если ТСЖ не получала в текущем году целевых взносов относящихся к следующему налоговому периоду, то сумма в графе 6 будет равна экономии по смете и накопленному фонду целевого финансирования на капитальный ремонт.

В приведенном примере – расходования средств по капитальному ремонту не было, по блоку с кодом 112 идет только накопление, первая строка это неиспользованные средства накопленные в предыдущие годы, вторая строка – поступления в фонд кап. ремонта в текущем году.

По блоку с кодом 120 – прошлогодняя экономия по смете в текущем году полностью израсходована, поэтому по первой строке с остатком целевых средств за прошлый год 0. Вторая строка блока – средства собранные на содержание ТСЖ в текущем году, были израсходованы частично, по строке 6 показываем остаток, который перейдет в декларацию следующего года.

Графа 7 заполняется только в том случае, если организация получала средства целевого финансирования с определенным сроком, и этот срок был нарушен, либо имел место факт нецелевого использования средств. В этом случае средства включаются в состав внереализационных доходов и подлежат обложению налогом. Это единственная графа, в отношении которой ФНС прописаны контрольные соотношения по Разделу 3.

В программе Бухсофт: Упрощенная система предусмотрена возможность сверки данных между формой НКО и Разделом 3 Декларации УСН. Для этого в форме НКО/ Расходование/ Итоги переключите отображение данных с «Начисления» на «Поступление»:

В случае получения некоммерческой организацией доходов от предпринимательской деятельности показывать их в разделе 3 декларации не нужно.

Доходы от предпринимательской деятельности являются облагаемыми и отражаются в Разделе 2 декларации. По решению собрания собственников жилья прибыль от коммерческой деятельности обычно включается в состав целевых средств, формируется проводка Д. 84 К. 86. В соответствии с :

«Аналитический учет по счету 86 «Целевое финансирование» ведется по назначению целевых средств и в разрезе источников поступления их».

Поступление и расходование прибыли от предпринимательской деятельности бухгалтеру НКО нужно учесть на отдельном субсчете, отдельно от целевых взносов, полученных от участников НКО.

Включать эти средства в Раздел 3 Декларации УСН текущего года или в сумму остатка целевого финансирования в Декларации следующего года не нужно. Раздел 3 является справочным, в нем отражаются только те поступления, которые не попадают под обложение единым налогом.

Также читайте какую отчетность сдает ООО на УСН

Также читайте какую отчетность сдает ООО на УСН