Содержание

- Заполнение страницы А (форма №С-09-1)

- Порядок до 2014 года

- Куда сообщать об открытии/закрытии расчетного счета

- Как сообщить в ИФНС?

- Когда потребуется оформить уведомление об открытии расчетного счета

- Нужно ли сообщать в налоговую об открытии расчетного счета в 2018 году

- Порядок уведомления об открытии расчетного счета

- Определение документа

- Штрафы

- Бланки и заявления

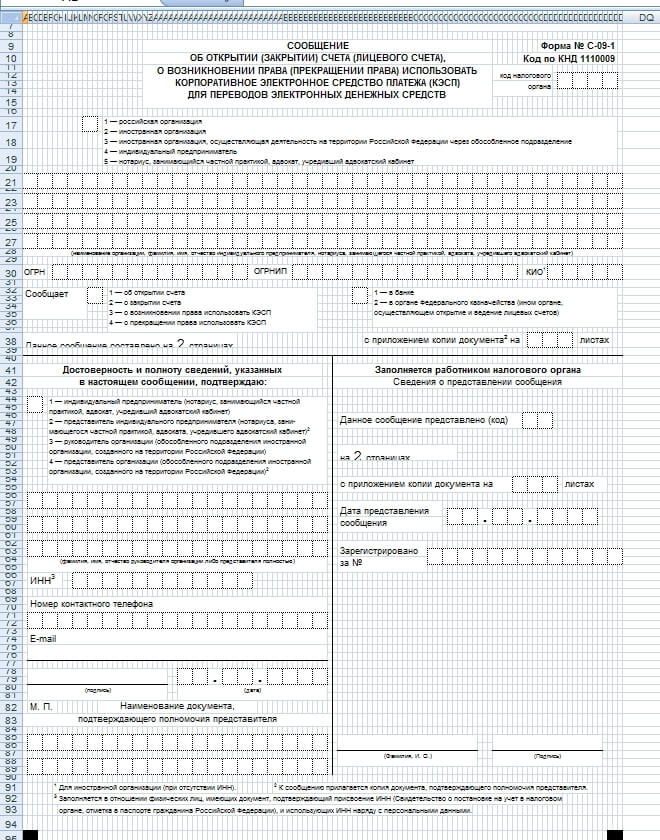

Заполнение страницы А (форма №С-09-1)

Форма заполнения сообщения №С-09-1 в Фонд страхования людей является оригинальным бланком для оповещения государственных органов о создании р/с.

Представленная форма является единой для всех индивидуальных предпринимателей и компаний.

Предусмотренный в налоговом кодексе закон предусматривает:

- Отправку документа от ИП или юридических лиц по месту проживания;

- Уведомление нужно подать не позднее семи дней после открытия счёта.

При подаче заявления позже семи дней взимается плата за просрочку, составляющая пять тысяч рублей.

Документ формы № С-09-1 включает в себя четыре листа формата А4.

Первый лист: Титульный

- На верхней строке листа нужно написать ИНН и КПП. При написании сообщения об открытии счета ИП указывается только ИНН.

- Справа наверху обязательным является указание когда органа налоговой инспекции, в которую отправляется заявление.

Для компаний этот код соответствует коду местонахождения организации. Для ИП указываемый код соответствует месту проживания.

- При заполнении следующей строки нужно указать либо цифру «1», если отправитель является представителем организации, или же цифру «4», если отправитель – индивидуальный предприниматель.

- После этого вписывается название компании/ФИО предпринимателя.

- Заполняются строки информации об отправляющем уведомление лице.

В случае, когда документ подаёт доверенное лицо, необходимо сообщить о документе, подтверждающем его право на подачу заявления.

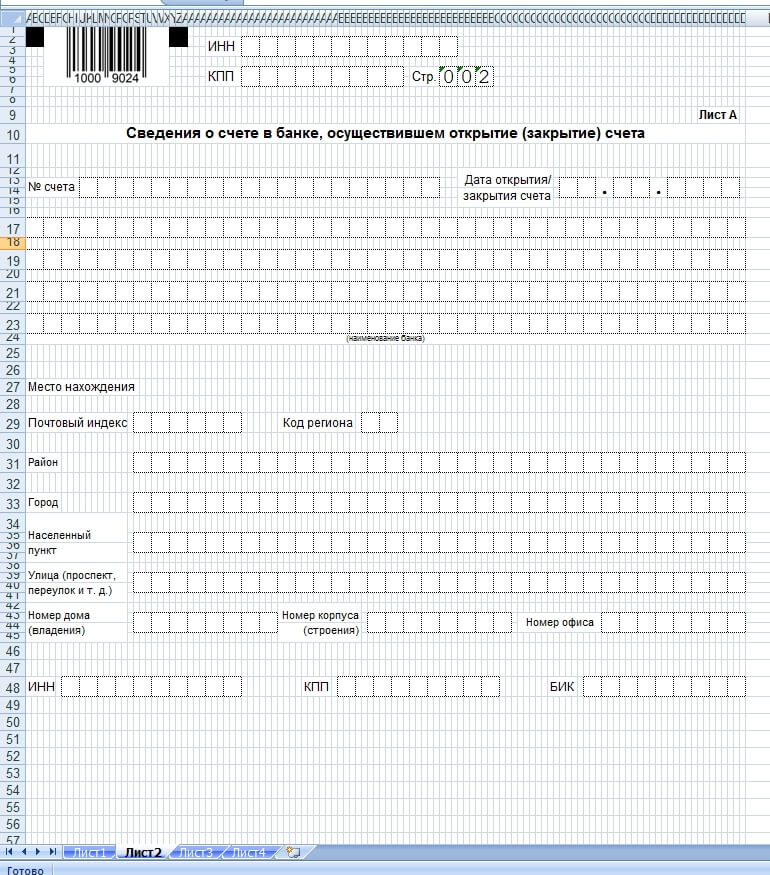

Второй лист (лист А)

- Сверху необходимо написать номер открытого расчётного счёта, а затем указать дату.

- После этого пишутся сведения о банке. Название необходимо брать из «книги государственной регистрации кредитных организаций».

- После пишутся сведения о расположении банка.

Для жителей Москвы и Санкт-Петербурга заполнение полей «район», «город» не требуется.

- На последней строке нужно указать данные ИНН, КПП и БИК.

- В самом низу проставляется подпись.

- После бланк сдают в орган налоговой.

Третий лист заполняется в том случае, если счёт открыт в федеральном казначействе.

Четвёртый по счёту лист подлежит заполнению в том случае, если появилось/закончилось право на перевод финансов в электронном виде.

Порядок до 2014 года

Ранее все предприниматели после активации РС в банке должны были поставить об этом в известность контролирующие органы. Для уведомления ФНС применялась специальная форма С-09-1. Ее составляли в двух экземплярах, и каждый из них состоял из 2 листов.

На одном листе указывали сведения об ИП или ООО, на втором — реквизиты банковской организации. Госпошлина за уведомление не взималась, нотариальное заверение бланка не требовалось.

Самым важным моментом являлся срок уведомления — неделя (7 рабочих дней). Его нарушение было чревато штрафными санкциями. Из-за того, что расчетные счета можно открывать в нескольких банковских организациях, сумма штрафа могла получиться внушительной. То есть, уведомление нужно было составлять отдельно по каждому счету.

Бланк уведомления заполнялся двумя способами:

- с использованием ПК;

- вручную.

При заполнении вручную нужно было:

- использовать только шариковую ручку с чернилами синего цвета;

- писать печатными буквами, причем каждую букву размещать в отдельной клетке.

На бланке уведомления свои подписи ставил руководитель компании и гл. бухгалтер, также ставилась печать фирмы. Обязательным приложением к уведомлению была справка из банка об открытии РС. При этом срок подготовки и выдачи данной справки никакими нормативами не закреплялся.

Справку получали, либо обратившись в банковскую организацию, либо в налоговые органы. Первый вариант был более распространен.

Уведомление можно было направить по почте письмом с объявленной ценностью и описью вложения. При этом штемпель подтверждал дату отправки документа. В обязательном порядке нужно было уведомлять ФСС и ПФР, иначе штраф был неминуем.

Куда сообщать об открытии/закрытии расчетного счета

Если где-то на просторах интернета вы прочитали, что должны отправить в налоговую уведомление об открытии расчетного счета, то знайте – это была старая статья с неактуальной информацией.

Это раньше действовало такое правило – открывая счет, бизнесмены должны были сообщать об этом в ИФНС, Пенсионный фонд и ФСС.

С мая 2014 года это правило не действует.

Подтверждение в статье 1 Федерального закона от 02.04.2014г. № 52-ФЗ и статье 5 Федерального закона от 02.04.2014г. № 59-ФЗ.

Уже четыре с лишним года как никаких уведомлений ни о закрытии расчетного счета, ни об открытии, отправлять не нужно, но такие вопросы по-прежнему поступают.

Отсюда совет: читая материалы в интернете на тему учета и отчетности, всегда смотрите дату размещения статьи.

В этой сфере каждый год что-то меняется: то, что было актуально еще год назад, сегодня может быть уже отменено.

Еще несколько фактов о расчетных счетах, которые могут быть полезны:

1) И юридические лица, и предприниматели, могут открывать столько расчетных счетов, сколько им нужно и в любых банках. В законе ограничений по этому поводу нет.

2) По закону индивидуальные предприниматели не обязаны открывать расчетный счет, а вот для юридических лиц это обязательная процедура.

3) ИП могут беспрепятственно вносить деньги на свой расчетный счет или снимать их.

При этом снятые средства можно тратить на любые нужды, в том числе личные, и не представлять никаких отчетов за это. Только не забывайте про суровый закон 115-ФЗ, не снимайте слишком много и часто, чтобы не попасть под блокировку.

Юридическим лицам такие вольности недоступны. Все деньги на счетах – это активы компании, и выводить их можно только по определенным правилам.

Пополнять счета юридических лиц также можно только разрешенными способами.

4) Налоговая инспекция может заблокировать счет в банке, если:

— не выполнено требование об уплате налога;

— вовремя не сдана декларация;

— нарушен порядок электронного документооборота с ИФНС;

— возникли сомнения в легальности операции.

Наложить арест могут и по решению суда.

1) Если в одном банке по требованию налоговой инспекции предпринимателю и или организации заблокировали счет, ни в одном другом банке не откроют новый, пока не будет разблокирован старый.

Как сообщить в ИФНС?

Сейчас только банки обязаны уведомлять налоговые органы об открытии счета в соответствии с установленным регламентом.

Но благодаря Федеральному закону, направленному на валютное регулирование, учредители компаний обязаны предоставлять налоговому органу сведения об открытии и закрытии счетов и вкладов, а также изменении всевозможных реквизитов в кредитных учреждениях, находящихся за границами России.

Все денежные транзакции на собственные счета в открытых за рубежом банках с банков из Российской Федерации контролируются налоговым органом: при первом переводе уполномоченному банку представляется сообщение об открытии из налоговой.

Если предпринимателем открывается счет в иностранном кредитном учреждении, то он самостоятельно сообщает об этом в ФНС несколькими способами:

-

лично — сообщение предоставляется в инспекцию по месту жительства, постоянной или временной прописки;

лично — сообщение предоставляется в инспекцию по месту жительства, постоянной или временной прописки; - почтовым отправлением — направляется заказное письмо, датой представления информации будет считаться день отправления почтовой корреспонденции согласно оттиску почтового штемпеля на конверте;

- через представителя — необходимо наличие соответствующей доверенности;

- электронно — в личном кабинете на сайте налоговой службы заполняется форма заявления.

Уведомление составляется в двух экземплярах, если необходимо получение штампа о принятии документа от контролирующего органа.

Проставленный штамп гарантирует соблюдение установленных законодательством сроков.

Если сведения об открытии расчетного счета в зарубежном банке передается с нарушением сроков, на юридическое лицо налагаются санкции до 1 млн. рублей.

Как банк подает уведомление?

Существует определенный порядок оповещения налоговой инспекции об открытии счета:

- после обращения частного предпринимателя или директора(представителя) предприятия в банк, заключается договор на обслуживание;

- запись об этом действии фиксируется в Книге регистрации, где отражается наименование хозяйствующего субъекта и дата оформления документа, затем также записывается дата передачи сведений в инспекцию;

- сообщение об открытии счета отправляется в ФНС через интернет по месту регистрации банка, если договор с клиентом заключается в филиале, то данные сначала направляются в главный офис, а уже оттуда в надзорный орган.

Как составить уведомительный бланк?

Единого бланка сообщения, оформляющегося при передаче сведений не предусмотрено.

Бухгалтером кредитного учреждения вносится следующая информация в электронную таблицу:

- код налоговой инспекции, в чей адрес отправляется уведомление;

- наименование финансового учреждения или его филиала;

- точное местоположение банка (филиала), где был подписан договор на обслуживание счета;

- регистрационный номер кредитной организации, его иные реквизиты (ИНН, БИК, КПП, ОГРН);

-

название банковского клиента (компании или частного предпринимателя);

название банковского клиента (компании или частного предпринимателя); - серия и номер свидетельства хозяйствующего субъекта о постановке на учет в налоговую службу;

- реквизиты договора на обслуживание счета (номер и дата);

- день формирования счета, его номер;

- данные сотрудника банка, передающего сведения, его должность и контактный телефон.

Сроки информирования

На сообщение информации банком в налоговый орган законом установлен срок — 5 дней. Рассчитывается он исключительно в календарных днях.

Ответственность за несвоевременное представление уведомления лежит на сотруднике, чьи должностные обязанности связаны с передачей информации в ФНС, а также и на банке.

Взыскание с работника за данное нарушение варьируется от 1 до 2 тыс. рублей, для кредитного учреждения — 20 тыс.рублей (ст. 132 НК РФ).

Если же в инспекцию не представлены сведения о закрытии счета или смене реквизитов, то штраф составляет 40 тыс.руб.

Кредитные учреждения крайне редко нарушают сроки, стремятся передавать информацию в контролирующий орган своевременно.

Физические лица — валютные резиденты России, все российские юридические лица обязаны уведомлять налоговые органы об открытии или аннулировании счета за границей в течение месяца.

Иная их обязанность — информирование в обозначенные сроки об осуществленных действиях по заграничным счетам.

Помимо этого, хозяйствующие субъекты вместе с отчетом по движению денежных средств должны предоставить налоговикам нотариально заверенные и переведенные на русский язык банковские выписки, подтверждающие произведенные операции.

Когда потребуется оформить уведомление об открытии расчетного счета

Предпринимательская деятельность сопровождается необходимостью денежных расчетов. Они осуществляются в безналичной форме через расчетный счет (р/с). Это уникальный цифровой код, присваиваемый банком предприятию или индивидуальному предпринимателю.

Присвоение р/с происходит на основании документов, состав их может варьироваться в зависимости от требований конкретного банка. Но в любом случае основанием для его оформления, в том числе, являются:

- свидетельства, выданные налоговым органом, подтверждающие регистрацию юридического лица или ИП, присвоение ему кодов ИНН, КПП и ОГРН;

- выписка из единого реестра, подтверждающая факт государственной регистрации юридического лица (ЮЛ) или индивидуального предпринимателя.

После того как необходимые документы будут банку предоставлены, заключается договор о банковском обслуживании и открывается расчетный счет. Затем новоиспеченный клиент получает на руки подтверждение — специальный отрывной талон. В нем содержится информация о присвоенном предприятию или ИП уникальном номере р/с и дате, когда он был открыт. Эти два параметра относятся к числу обязательных реквизитов, указываемых в 2018 году в сообщении об открытии расчетного счета.

Главбух Ассистент поможет вам быстро, удобно и бесплатно зарегистрировать ООО и ИП, открыть расчетный счет в банке-партнере и подобрать оптимальный тариф для вашего бизнеса

Обязательно ли оформлять р/с и сообщение об открытии счета

Обязанность юрлиц или ИП открывать р/с в банке законодательно не закреплена. Но все взаиморасчеты между контрагентами регламентируются положениями Гражданского кодекса. В этом законе содержится требование проводить оплату банковскими переводами. Сделать это можно только после того, как в банке будет открыт собственный расчетный счет.

Когда у организации или ИП нет своего р/с, максимальная сумма наличных денег, которыми они могут оперировать, составляет всего 100 тысяч рублей. Это существенно сужает круг деловых операций и партнеров. Расчет наличными, кроме того, может быть произведен только с использованием такого средства регистрации, как кассовый аппарат.

Поскольку юрлицо или ИП обязаны своевременно выплачивать налоги и сборы, сделать это можно только в безналичной форме. А для этого, опять-таки, потребуется оформить расчетный счет и разослать сообщение об открытии счета всем заинтересованным организациям.

Нужно ли сообщать в налоговую об открытии расчетного счета в 2018 году

До того, как в мае 2014 года вступил в силу закона № 52-ФЗ, уведомление об открытии расчетного счета в банке было обязанностью всех юридических лиц и ИП. Независимо от того, где был расположен обслуживающий банк – на территории РФ или вне ее – клиенты должны были уведомлять территориальный налоговый орган и внебюджетные фонды (ПФР, ФСС).

Законом от 02.04.2014 № 52-ФЗ внесены поправки в налоговое законодательство и некоторые другие законы РФ, отменяющие обязанность уведомления налоговой об открытии расчетного счета ИП и организаций. Это касается случаев, когда договор об обслуживании заключен с банком, расположенном на территории России. В таких случаях уведомлять об этом факте не нужно.

В 2018 году уведомление об открытии расчетного счета в налоговую и ПФР направляется только когда организация или ИП оформляют р/с в банке, расположенном не на российской территории (ч. 2 ст. 12 и ч. 10 ст. 28 закона от 10.12.2003 № 173-ФЗ. Это объясняется отсутствием информационного обмена с такими банками и невозможностью оперативного получения сведений об их клиентах.

Поэтому ответ на вопрос, нужно ли уведомлять налоговую об открытии расчетного счета в 2018 году, зависит от того, где расположен банк, в котором обслуживается предприятие или ИП. Если они являются резидентами России и обслуживаются в зарубежном банке, то обязаны уведомлять ФНС, ПФР и ФСС. Оповещения направляются об открытии и о закрытии счетов, а также о смене их реквизитов.

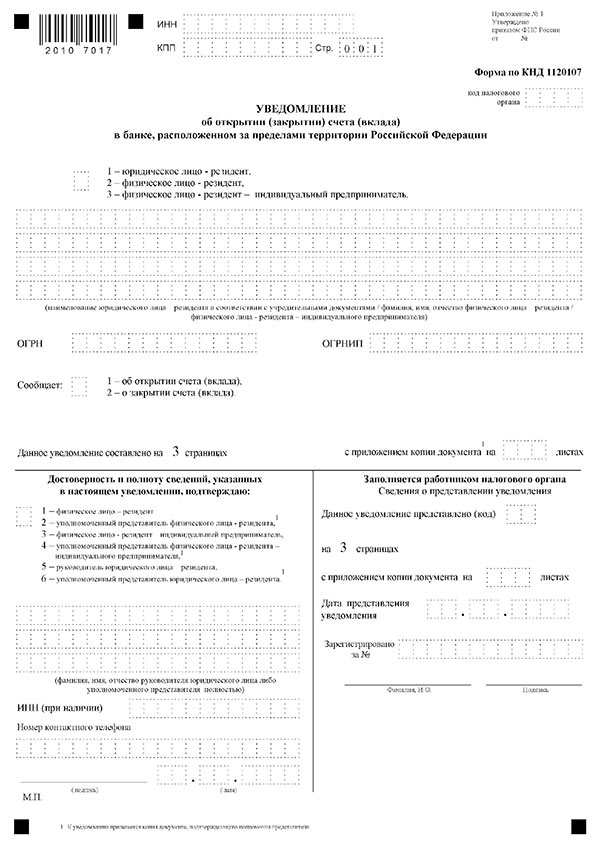

Порядок уведомления об открытии расчетного счета

Резидент РФ, заключивший договор об обслуживании с кредитной организацией, расположенной за границей до того, как начнет осуществлять операции по счету, обязан оповестить налоговый орган и отделения внебюджетных фондах. В их адрес направляются соответствующие уведомления. В налоговый орган представляются два экземпляра, второй возвращается предприятию или ИП с отметкой о получении. В 2018 году уведомление об открытии расчетного счета в налоговую с этой отметкой предъявляется уполномоченному зарубежному банку. Только после этого клиент может осуществлять операции по открытому р/с.

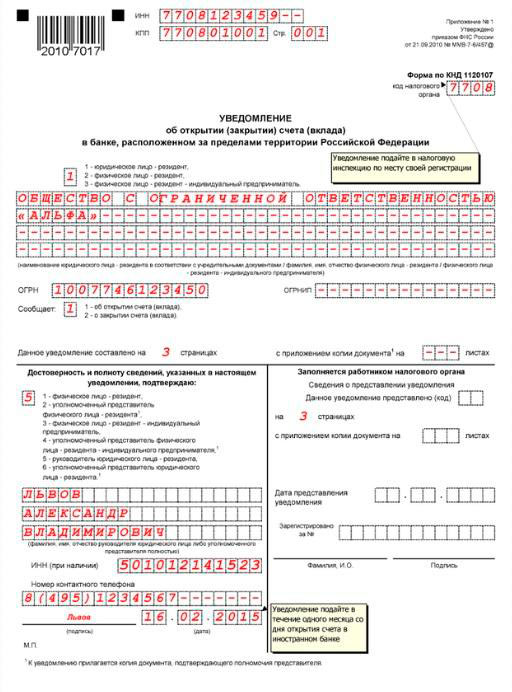

Сообщение об открытии счета резидент России должен направить в территориальные органы ФНС, ФСС и ПФР по месту регистрации не позже, чем через один месяц от даты оформления р/с. Форма оповещения унифицированная, она утверждена приказом ФНС России от 21.09.2010 № ММВ-7-6/457@.

Бланк уведомление об открытии расчетного счета представлен на рисунке.

При заполнении формы учтите, что для графы «Номер счета (вклада)» правилами предусмотрена двойная нумерация для банков, расположенных на территории Евросоюза:

- номер в формате той страны, где расположен банк;

- номер в международном формате IBAN согласно требованиям ISO 13616 и ISO 20022.

Образец заполнения представлен на рисунке ниже.

Важно! Уведомление об открытии расчетного счета направляется на каждый открытый в банке р/с.

Непредставление информации или несоблюдение сроков ее представления чреваты штрафными санкциями. За каждый счет, о котором налоговая не была оповещена, предприятие или ИП выплатит штраф в размере 5 тысяч рублей.

Определение документа

Уведомление об открытии расчётного счёта — документ, зарегистрировавший образование учётной записи в банке. В прошлом для предпринимателей существовала необходимость отправлять уведомление в налоговую инспекцию самостоятельно, но в мае 2014 года был принят закон, перекладывающий ответственность за передачу документации на бухгалтерию банка.

Индивидуальные предприниматели должны уведомлять местную налоговую в том случае, если участвуют в каких-либо российских организациях, исключая общества с ограниченной ответственностью и хозяйственных товариществ, если их доля участия выше 10%. Сделать это необходим не позже, чем спустя месяц со дня начала участия.

Индивидуальные предприниматели должны уведомлять местную налоговую в том случае, если участвуют в каких-либо российских организациях, исключая общества с ограниченной ответственностью и хозяйственных товариществ, если их доля участия выше 10%. Сделать это необходим не позже, чем спустя месяц со дня начала участия.

Ранее порядок и срочность оповещения об открытии расчётного счёта диктовались правилами Налогового кодекса Российской Федерации. Документ, подтверждающий создание учётной записи, заключался на трёх страницах формата А4.

На них имелись такие сведения, как:

- наименование компании и её форма;

- данные индивидуального предпринимателя;

- дата открытия счёта;

- реквизиты расчётной организации;

- полные реквизиты счёта — адрес банка и лицевой номер, идентификационный номер налогоплательщика и КПП, присвоенный организации.

К бумагам прилагалась справка из расчётной организации о создании расчётного счёта. Официальный документ заверялся печатью компании, а также подписями руководителя и главного бухгалтера.

С 2014 года изменения законодательства РФ переложили ответственность уведомления об учётной записи на банк, на котором содержится счёт.

Штрафы

В течении календарной недели со дня работы учётной записи следует подать уведомление об открытии расчётного счёта в страховой, социальный и пенсионные фонды. В противном случае предприниматель будет вынужден выплатить штраф в размере 2000 рублей. Укрытие от налоговой факта открытия учётной записи карается выплатой 5000 рублей.

В ФНС передать заявление можно напрямую, через отделение инспекции, или же отправив письмо, с уведомлением о вручении. Узнать точный адрес и реквизиты своего местного отделения, можно на официальном сайте Федеральной налоговой службы nalog.ru. Третий, наименее рекомендуемый вариант — подача документации онлайн, задействовав электронную подпись.

Уведомления для фондов также передаются лично или через почту. Уведомлять об открытии учётной записи страховой фонд необходимо только в том случае, если компания занимается наймом работников. Для ряда индивидуальных предпринимателей это не актуально.

Сумма выплат, предназначенная для ответственных уведомителей, в случае несообщения государственным учреждениям об открытии или закрытии учётной записи:

- для просрочки оповещения Пенсионного Фонда Российской Федерации на должностное лицо предприятия накладывается обязанность выплатить сумму от 1000 до 2000 рублей или производится выговор, для юридических лиц и ИП наказание предусматривает выплату 5000 рублей;

- для уклонения от уведомления Фонда Социального Страхования для ответственного лица компании предусмотрен штраф в размере от 1000 до 2000 рублей или выговор, для юридических лиц или индивидуальных предпринимателей штраф в виде 5000 рублей;

- в случае контактов с ИФНС: для ответственного лица компании — штраф от 1000 до 2000 рублей или предупреждение, для юридического лица и индивидуального предпринимателя сумма выплаты составляет 5000 рублей.

Бланки и заявления

Уведомление об открытии расчётного счёта хранится в двух копиях. Одна из них находится в отделении налоговой инспекции или фонда, а вторая хранится у учредителя компании. На уведомление ставится штамп, гарантирующий соблюдение поставленных сроков уведомления.

Документы для скачивания (бесплатно)

Образец заявлений можно найти на официальном сайте налоговой службы Российской Федерации. Важно знать, что в графе о банке, в котором держится расчётный счёт, следует указывать его полные реквизиты и исключительно полные наименования, не используя сокращения и аббревиатуры. Также лист №3 должен быть заполнен государственными службами.

Формы об открытии и изменении расчётного счёта различаются.

Для упрощения и автоматизации процесса подготовки ЮЛ и ФЛ документов бухгалтерской отчётности, существует программа «Налогоплательщик ЮЛ». Скачать программу-помощницу можно также на официальном портале Федеральной налоговой службы.

Расчётный счёт позволяет компании в безналичной форме проводить финансовые операции с клиентами и сотрудниками, уплачивать налоги и взносы. Всё, что необходимо — добиться уведомления об учётной записи ряд государственных учреждений и вовремя составлять налоговую отчётность. Её форма и сроки зависят от выбранной компанией системы налогообложения.

Зачем нужно уведомление? Ответ есть на видео.