Содержание

- Бухгалтерский учет

- Поступление основных средств безвозмездно

- ОС в бухгалтерском и налоговом учете

- Безвозмездное получение оборудования

- Проводки и их расшифровка, описание

- Каким способом выгоднее определить рыночную цену безвозмездно полученного имущества

- Метод сопоставимых рыночных цен

- Оценка с использованием независимой экспертизы

- Как оформить и отразить в учете получение имущества в безвозмездное пользование

- Документальное оформление

- Бухучет: получение имущества

- Бухучет: расходы на содержание имущества

- ОСНО: налог на прибыль

- ОСНО: НДС

- УСН

- ЕНВД

- ОСНО и ЕНВД

- Учет безвозмездно полученного имуществ

Бухгалтерский учет

Если фирмой безвозмездно получен актив, то, прежде всего, определяется возможность его учета в виде амортизируемого основного средства. Если такое возможно, то есть соблюдаются три перечисленных выше условия, то возникает следующий вопрос – какую сумму принимать за первоначальную стоимость данного имущества.

Важно! Если цена на основное средство в текущем рыночном значении находится в пределах лимита — стоимость менее 40 тыс.руб. (компания его устанавливается самостоятельно в пределах 40т.р.), то актив можно отнести к МПЗ без обязательности амортизационных начислений.

Формирование первоначальной стоимости

Оприходование безвозмездно поступившего актива выполняется по рыночной стоимости, определяемой на настоящий момент.

Этот стоимостный показатель нужно вычислять на день принятия к учету подаренного объекта в виде вложения во внеоборотные активы.

Что понимается под рыночной текущей стоимостью безвозмездно полученного основного средства по мнению закона? Согласно официальному определению, это та сумма денег, которую можно выручить при реализации принятого основного средства в день его оприходования.

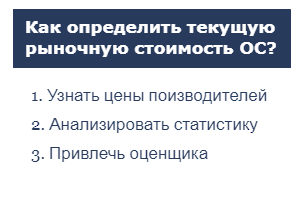

29-й пункт Методических указаний определяет порядок определения данного показателя. Согласно третьем абзацу указанного пункта, при установлении рыночной стоимости можно:

29-й пункт Методических указаний определяет порядок определения данного показателя. Согласно третьем абзацу указанного пункта, при установлении рыночной стоимости можно:

- применять сведении о ценах на схожие объекты основных средств — такую информацию можно подтвердить бумагами от производителей;

- анализировать показатели статистики – почерпнуть их можно в Росстате, инспекциях, СМИ, спецлитературе, данную информацию также возможно документально подтвердить;

- прибегнуть к услугам экспертов, оценщиков, которые после осмотра основного средства определяют его стоимость и пишут заключение.

Важно! Вычисленный стоимостный показатель в виде рыночной цены нужно обязательно подкрепить бумажным подтверждением.

Первоначальную стоимость безвозмездно полученного актива могут формировать следующие составляющие:

- Рыночная цена.

- Транспортные траты.

- Оплата услуг экспертов и прочих консультантов.

- Оплата получения статистической информации для оценки стоимости ОС.

- Траты на монтаж, наладку и сборку.

Сумма всех перечисленных показателей показывают ту стоимость, по которой нужно оприходовать безвозмездно полученные основные средства.

Какие документы готовить?

При безвозмездно передаче основного средства ОС нужно готовить следующие документы:

При безвозмездно передаче основного средства ОС нужно готовить следующие документы:

- Договор дарения – определяет сроки и условия приема-передачи ОС, при этом указывается безвозмездность сделки.

- Акт приема-передачи – подтверждает факт передачи основного средства организации безвозмездно. Оформляется, как правило, с применением типовых форм: ОС-1а для сооружений, ОС-1б – для групповых активов, ОС-1 – для иных одиночных основных средств.

Бухгалтер на основании передаточного акта отражает в бухгалтерском учете необходимые записи – проводки.

Проводки при безвозмездном поступлении ОС

Безвозмездное получение основного средства отражается записью на бухгалтерских счетах при наличии передаточного бланка акта и бумаги, свидетельствующей о рыночной цене актива.

Все поступающие на предприятия основные средства приходуются на 01 счет. Дебет показывает стоимость имеющихся на балансе объектов, кредит — стоимость выбывающих ОС.

Сумма всех трат по приобретению актива собирается на промежуточном счете 08, где отражаются все вложения в объект, после чего одной проводкой переносится в дебет 01 счета.

В зависимости от вида затрат счет 08 по дебету корреспондирует с кредитом соответствующих счетов бухгалтерского учета:

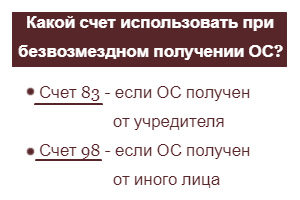

- 83 – применяется, когда ОС дарит учредитель общества;

- 98 – применяется, когда ОС дарит иное лицо, отличное от учредителя;

- 60 или 76 – используются для учета трат на доставку, сборку, монтаж, консультационные услуги;

- 20, 44, 69, 70 и т.д. – для учета трат по доставке, монтажу, выполненными своими силами.

Объекты основных средств, полученные безвозмездно, приходуются разными проводкам в зависимости от источника дарения:

Объекты основных средств, полученные безвозмездно, приходуются разными проводкам в зависимости от источника дарения:

- актив учитывается в составе добавочного капитала на счете 83, если он получен от учредителя общества;

актив включается в число будущих доходов на 98 счет, если он поступил от любого иного лица.

Важно! В процессе эксплуатации и проведения амортизационных отчислений по используемому основному средству его стоимость последовательно относится в текущие доходы с 98-го счета на 91-й.

Как оприходовать от учредителя общества

Бухгалтерские проводки по безвозмездном получении основных средств от учредителя общества:

|

Операция |

Дебет |

Кредит |

| От учредителя получен безвозмездно объект ОС – проводка выполняется на величину рыночной цены, документально подтвержденной |

08 |

83 |

| Отражен учет иных трат по приобретению актива (доставка, сборка, услуги консультантов, экспертов) |

08 |

60 |

| Учтены расходы по получению ОС на доставку, монтаж, наладку, пуск, произведенные собственными силами |

08 |

20 (23,25,26,69, 44, 70) |

| Актив оприходован как основное средство |

01 |

08 |

| Показано отчисление амортизации по безвозмездно полученному ОС |

02 |

20 (44) |

Оприходования от других лиц

Бухгалтерские проводки при безвозмездном получении ОС от прочих лиц (кроме учредителей):

|

Операция |

Дебет |

Кредит |

| Поступивший безвозмездно объект ОС учтен как будущий доход |

08 |

98 |

| Учтены прочие расходы по приобретению ОС (доставка, монтажно-сборные работы, услуги консультантов, экспертов) |

08 |

60 (20,44,69,70 и др.) |

| Объект оприходован в качестве основного средства |

01 |

08 |

| Отражено ежемесячное начисление амортизации по безвозмездно полученному ОС |

02 |

20 (44) |

| Часть доходов будущих периодов в размере, равном ежемесячной амортизации по безвозмездно поступившему ОС, учтена в числе прочих доходов в текущем периоде |

98 |

91 |

Бухучет при поступлении основных средств в результате:

- покупки;

- внесении в виде взноса в УК от учредителя.

Амортизация

Амортизационные отчисления производятся, начиная с месяца, идущего за месяцем поступления основного средства. Отчисления производятся ежемесячно в зависимости от выбранного метода начисления и установленного срока полезного использования.

Амортизационные отчисления производятся, начиная с месяца, идущего за месяцем поступления основного средства. Отчисления производятся ежемесячно в зависимости от выбранного метода начисления и установленного срока полезного использования.

Срок можно уменьшить на количество месяцев, на протяжении которых объект использовался предшествующим владельцем, если объект безвозмездно получен от юридического лица или ИП. В таком случае можно документами подтвердить срок эксплуатации на момент передачи.

Важно! Если основное средство в компанию передает физическое лицо, то уменьшить срок полезного использования на время эксплуатации не допустимо.

Для ОС нужно устанавливать полный срок, в течение которого его стоимость будет списана в расходы. Для более быстрого списания в данном случае уместно применять ускоренный метод начисления амортизации.

Примеры

Пример получения основного средства от учредителя

Организацией получен объект ОС — станок от участника ООО.

Для определения рыночной стоимости был привлечен эксперт, полученный результат экспертизы – 870 000. Услуги экспертной компании стоят 3540 (НДС = 540).

Компания заказала в транспортной компании грузовой автомобиль для доставки станка, за транспортные услуги было заплачено 9440 (НДС = 1440).

Специалисты сторонней компании осуществили сборку и наладку станку, услуги составили 23600 (НДС=3600).

Станок оприходован в состав основных средств.

Проводки для примера, когда получен объект от учредителя:

| Сумма | Операция | Дебет | Кредит |

| 870000 | Отражена рыночная цена безвозмездно поступившего актива от учредителя | 08 | 83 |

| 3000 | Учтены услуги эксперта | 08 | 60 |

| 540 | Выделен НДС по услугам эксперта | 19 | 60 |

| 3540 | Перечислена оплата экспертной компании | 60 | 51 |

| 8000 | Учтены транспортные затраты на доставку станка | 08 | 60 |

| 9440 | Выделен НДС по доставке | 19 | 60 |

| 8000 | Перечислена оплата транспортной компании | 60 | 51 |

| 20000 | Учтены услуги по сборке и наладке | 08 | 60 |

| 3600 | Выделен НДС по сборке и наладке | 19 | 60 |

| 23600 | Перечислена оплата специализированной компании, оказавшей услуги по сборке и наладке | 60 | 51 |

|

901000 (870000 + 3000 + 8000 + 20000) |

Станок оприходован как основное средство | 01 | 08 |

|

5580 (540+1440+3600) |

НДС принят к вычету | 69 | 19 |

Пример получения ОС от сторонней организации

Фирма получил безвозмездно от другой компании автомобиль по акту приема-передачи.

Рыночная текущая цена на аналогичные автомобили составляет 400000, что подтверждается документом от завода изготовителя.

Расходы на доставку автомобиля транспортной компанией составили 11800 (НДС = 1800).

Амортизация начисляется линейным методом, сумма ежемесячной амортизации 3000.

Проводки для данного примера:

| Сумма | Операция | Дебет | Кредит |

| 400000 | Учтен в составе доходов будущих периодов поступивший безвозмездно автомобиль по текущей рыночной стоимости | 08 | 98 |

| 10000 | Отражена стоимость доставки транспортной компанией | 08 | 60 |

| 1800 | Выделен НДС по услугам эксперта | 19 | 60 |

| 11800 | Перечислена оплата транспортной компании | 60 | 51 |

|

410000 (400000+10000) |

Полученный безвозмездно автомобиль оприходован как основное средство | 01 | 08 |

| 1800 | НДС принят к вычету | 69 | 19 |

| 3000 | Отражена амортизация за 1 месяц использования авто | 20 | 02 |

| 3000 | Включена в состав доходов текущего периода часть стоимости автомобиля в размере начисленной ежемесячной амортизации | 98 | 91 |

При поступлении в компанию имущества на безвозмездной основе, необходимо определиться с его видом, нужно ли его принять в качестве амортизируемого актива. Оприходование ОС выполняется по первоначальной стоимости, состоящей из текущей рыночной цены и суммы сопутствующих расходов. В зависимости от источника получения выполняются соответствующие проводки в бухгалтерском учете.

Не нашли в статье ответ на Ваш вопрос?

Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Поступление основных средств безвозмездно

Если ваша фирма получила основные средства безвозмездно, то их стоимость определите исходя из рыночной цены на подобное имущество.

В налоговом учете стоимость основного средства, полученного безвозмездно, не может быть меньше его остаточной стоимости по данным передающей стороны (п. 1 ст. 257 НК РФ).

Однако имейте в виду: безвозмездная передача и получение имущества (сделки дарения) на сумму более 3000 рублей между коммерческими организациями запрещены (ст. 575 ГК РФ).

Таким образом, безвозмездно получить основные средства дороже 3000 рублей ваша фирма может только от физических лиц, некоммерческих организаций, государственных и муниципальных органов, а также от иностранных компаний.

Сумму НДС по такому основному средству, уплаченную передающей стороной, к налоговому вычету не принимаются. Она увеличивает его первоначальную стоимость.

Стоимость основных средств, полученных безвозмездно, отражают проводкой:

Дебет 08-4 Кредит 98-2

– получены безвозмездно объекты, предназначенные для использования в качестве основных средств.

Если эти объекты пригодны к эксплуатации, сделайте запись:

Дебет 01 Кредит 08-4

– объекты включены в состав основных средств.

Стоимость материальных ценностей, безвозмездно полученных от другой организации или физического лица, облагают налогом на прибыль. Налог нужно заплатить по итогам того периода, в котором основные средства были оприходованы.

Исключение составляют ценности, полученные фирмой от лица, физического или юридического, доля которого в ее уставном капитале превышает 50%. Аналогично – если ваша фирма имеет долю в уставном капитале передающей стороны, превышающую 50%. При этом полученное имущество не облагают налогом на прибыль, если оно не будет передано третьим лицам в течение года со дня его получения.

Пример

В декабре отчетного года ЗАО «Актив» получило безвозмездно от некоммерческой организации технологическое оборудование. Его рыночная цена составила 360 000 руб. (в том числе НДС).

Бухгалтер «Актива» должен сделать проводки:

Дебет 08-4 Кредит 98-2

– 360 000 руб. – оприходовано безвозмездно полученное оборудование по рыночной цене;

Дебет 01 Кредит 08-4

– 360 000 руб. – оборудование включено в состав основных средств.

В балансе «Актива» по строке 1150 должна быть отражена первоначальная стоимость оборудования в сумме 360 тыс. руб.

При исчислении налога на прибыль стоимость оборудования (360 000 руб.) учитывают в составе внереализационных доходов.

Если остаточная стоимость основного средства больше, чем его рыночная цена, то в налоговом учете его отражают по остаточной, а в бухгалтерском – по рыночной стоимости. Следовательно, стоимость такого имущества в бухгалтерском и налоговом учете будет различаться.

Стоимость основного средства, учтенную в составе доходов будущих периодов, вы должны списать по мере начисления амортизации. Эту операцию отразите записями:

Дебет 20 (23 44 …) Кредит 02

– начислена амортизация по безвозмездно полученному основному средству;

Дебет 98-2 Кредит 91-1

– соответствующая сумма доходов будущих периодов учтена в составе прочих доходов.

Для целей налогообложения стоимость безвозмездно полученных основных средств повторно (по мере амортизации) в доходах не учитывается.

ОС в бухгалтерском и налоговом учете

Чтобы поставить основное средство на баланс, необходимо соблюсти несколько условий:

- Будет работать на компанию и не перепродается.

- Время использования не менее двенадцати месяцев

- Оно принесет реальный доход организации

Согласно требованиям законодательства и правилам БУ, малоценное имущество, стоимостью до сорока тысяч может сразу списываться. Например, персональный компьютер за 25 000 рублей можно отнести к МПЗ и списать на затраты в первый день начала его использования, тогда амортизация не начисляется. Если предприятие приняло к учету основное средство, то необходимо начислять износ, не реже раза в месяц. Организации, работающие на УСН могут самостоятельно предусмотреть частоту амортизации в учетной политике.

Списать стоимость основного средства можно тремя способами:

- линейным;

- способом уменьшаемого остатка

- способ списания стоимости по сумме чисел лет полезного использования;

Затраты, которые влияют на первоначальную стоимость объекта, в некоторых случаях отличаются. В налоговом учете возможно использование линейного и нелинейного метода начисления амортизации. По окончании модернизации в бухгалтерском учете нужно увеличить срок полезного использования объекта. Ограничений по его увеличению нет. В налоговом же учете этот срок можно не менять, а его увеличение возможно в пределах норм, установленных для его амортизационной группы.

Безвозмездное получение оборудования

Безвозмездное поступление основных средств – происходит довольно редко и в основном такое имущество можно получить от учредителя организации. В связи с этим есть ряд особенностей. Первый вариант таков, основное средство может поступить в организацию по договору дарения. Согласно которому одна сторона безвозмездно передает в собственность другой по договору.

Категорически запрещено дарение оборудования между двумя коммерческими организациями , если только подарок не выше стоимости три тысячи рублей. Получить в дар оборудование стоимостью свыше 3 000 руб. можно только от физических лиц, некоммерческих организаций, государственных и муниципальных органов власти.

Данный запрет не распространяется на безвозмездную передачу имущества между учредителем (коммерческой организацией) и учрежденной организацией.

Лучше заключить договор в письменной форме по согласованию сторон независимо от суммы. Второй способ, при котором основное средство может оказаться в организации- это путем пожертвования. Если юридическое лицо приняло такое имущество, то оно обязано вести отдельный учет всех операций, связанных с его использованием

|

Проводки и их расшифровка, описание

- Дебет 08 Кредит 98 – отразим рыночную стоимость безвозмездно полученного ОС. Первоначальная стоимость оборудования увеличится на стоимость затрат, например по транспортировке, запуску, наладке. Читайте также статью: → «Счет 08 в бухгалтерском учете: вложения во внеоборотные активы. Проводки».

- Дебет 08 – Кредит 20, 23, 25, 26, 44, 60, 70, 71, 76, 69… –дополнительные расходы, связанные с безвозмездным поступлением основного. После того, как сформировали первоначальную стоимость основного средства, примем его к бухгалтерскому учету.

Проводки по принятию к учету ОС:

- Дебет 01 – Кредит 08 – имущество принято к учету по первоначальной стоимости, как основное средство. Читайте также статью: → «Счет 01. Бухучет основных средств, пример, проводки».

Важно, здесь действует тоже правило по сумме основных средств, если они стоят до 100 000руб., то принимаются к учету как малоценные, на все остальное в любом случае начисляется амортизация.

- Дебет 20, (23, 25, 26, 44…) – Кредит 02 – амортизация ОС по объекту полученному безвозмездно. Читайте также статью: → «Счет 02 в бухгалтерском учете: проводки. Амортизация (износ) основных средств».

- Дебет 010 – отражено начисление износа по основному средству, полученному безвозмездно.

- Дебет 98 – Кредит 91 – признана часть доходов будущих периодов в доходах текущего периода в части начисленной амортизации.

Принимающая сторона должна позаботиться о том, чтобы у нее были подтверждающие документы, откуда взялось на предприятие данное оборудование, необходимо при получении составить акт приема-передачи.

В случае если даритель не может предоставить документы по остаточной стоимости данного оборудования, тогда проведите оценку самостоятельно по рыночной стоимости.

Каким способом выгоднее определить рыночную цену безвозмездно полученного имущества

Нередко на практике компания становится обладателем имущества, которое ей досталось безвозмездно. В налоговом учете такое имущество необходимо оценить по рыночной стоимости. Чаще всего компании используют метод сопоставимости рыночных цен и оценочный метод. Каждый из способов имеет свои плюсы и минусы.

Необходимость определять рыночную стоимость может возникнуть у организации в случае безвозмездного получения товаров, работ, услуг или имущественных прав от контрагента или в случае выявления имущества в ходе проведения инвентаризации, в результате демонтажа и т.д.

При этом стоимость безвозмездно полученного имущества организация признает внереализационным доходом в размере его рыночной стоимости, но не ниже его остаточной стоимости (п. 8 ст. 250 НК РФ, Письма Минфина России от 05.12.2008 N 03-03-06/1/674 и от 15.05.2008 N 03-03-06/1/318). Аналогичный порядок Минфин России рекомендует применять и при получении имущественных прав (Письмо от 28.04.2010 N 03-03-06/1/299 и п. 2 Информационного письма Президиума ВАС РФ от 22.12.2005 N 98). Однако при определении рыночной стоимости могут использоваться несколько способов (см. врезку ниже).

Право компании. Какие способы определения рыночной цены компания вправе применять

По мнению автора, налогоплательщики для определения рыночной цены вправе использовать методы, установленные для контролируемых сделок. Они приведены в п. 1 ст. 105.7 НК РФ:

- метод сопоставимых рыночных цен;

- метод цены последующей реализации;

- затратный метод;

- метод сопоставимой рентабельности;

- метод распределения прибыли.

По мнению Минфина России, выраженному в Письме от 29.06.2012 N 03-01-18/5-84, организация вправе использовать тот метод определения рыночной цены, который с учетом фактических обстоятельств и условий контролируемой сделки позволяет наиболее обоснованно сделать вывод о соответствии или несоответствии цены, примененной в сделке, рыночным ценам. Однако право выбора у компании есть только в том случае, если метод сопоставимых цен применить невозможно (п. 3 ст. 105.7 НК РФ).

Метод сопоставимых рыночных цен

Самым распространенным способом определения рыночной стоимости имущества является метод сопоставимых рыночных цен. Во-первых, он прост для понимания и удобен в применении. Во-вторых, в перечне методов, используемых при определении доходов в сделках между взаимозависимыми лицами, этот способ назван приоритетным (п. п. 1 и 3 ст. 105.7 НК РФ). Чтобы сопоставить среднерыночную стоимость того или иного имущества, компания вправе воспользоваться Интернетом или другими средствами массовой информации.

Плюс в том, что у компании не будет значительных финансовых и трудовых затрат для определения стоимости имущества. Важным условием для применения компанией указанного способа является обязательное наличие общедоступной информации о ценах на аналогичные товары (п. 7 ст. 105.7 НК РФ). То есть, по сути, метод подразумевает, что нужная информация уже имеется и налогоплательщику остается только ее сравнить.

В связи с этим компании часто пользуются уже имеющимися в открытом доступе данными информационно-ценовых агентств, специализированных сайтов по оценке имущества, а также рекламной информацией о продаже аналогичных товаров.

Минус в том, что суды против определения рыночной цены на основании данных интернет-сайтов, журналов и рекламных буклетов. Арбитры относятся к таким подтверждениям отрицательно. Они подчеркивают, что из журналов невозможно определить, на основании каких данных и исходя из каких источников в них указаны цены на товар. Соответственно, нельзя сделать вывод, относятся ли они к официальным источникам (Постановления ФАС Центрального от 17.02.2010 N А54-2656/2009-С13, Уральского от 12.05.2011 N Ф09-1938/11-С3, от 15.07.2010 N А76-18340/2009-47-163/13 (оставлено в силе Определением ВАС РФ от 03.11.2010 N ВАС-15026/10) округов).

Некоторые суды не принимают такие данные в качестве подтверждения рыночности цены, так как сведения, размещенные в рекламных изданиях, указаны без учета спроса на однородные товары в сопоставимых экономических условиях (Постановление ФАС Уральского округа от 26.07.2011 N А07-13869/2010 (оставлено в силе Определением ВАС РФ от 09.02.2012 N ВАС-15452/11)).

Однако есть и судебные решения в пользу налогоплательщиков, в которых арбитры признают достоверной информацию о рыночных ценах, указанную в газетах, журналах или на интернет-сайтах. Так, например, в Постановлении ФАС Волго-Вятского округа от 28.01.2011 N А11-1952/2010 (оставлено в силе Определением ВАС РФ от 20.09.2011 N ВАС-4714/11) налогоплательщики использовали информацию о стоимости земельного участка из базы данных ООО «ПРОЭКОМ», газеты «Из рук в руки», газеты «Экспресс Недвижимость & Цены», приложения к журналу «Недвижимость & Цены», Интернета: www.vlad-rialty.ru, www.magazine.dm-realty.ru, www.realty.ru, www.sdelka.ru, www.irr.ru и др. При этом организация составила по полученным данным статистический отчет полученной рыночной информации. Суды приняли его как весомое доказательство рыночного уровня стоимости аналогичных объектов.

Плюс в том, что Минфин признает справки из органов статистики в качестве официальных источников информации. Не так часто на практике встречаются ситуации, когда Минфин России поддерживает налогоплательщика, а суды выступают против, однако тут именно такой вариант.

Так, по мнению финансового ведомства, при определении рыночных цен может использоваться информация о ценах, опубликованная в официальных изданиях, в частности, органов, уполномоченных в области статистики и ценообразования (Письма от 31.12.2009 N 03-02-08/95 и от 01.08.2008 N 03-02-07/1-333).

Однако суды зачастую указывают, что в справках, выданных органами статистики или ценообразования, указаны средние цены без учета сопоставимых условий. А сами статистические органы не наделены полномочиями определять размер рыночных цен (Постановления ФАС Московского от 02.06.2011 N А40-12846/10-112-90, Северо-Кавказского от 30.08.2011 N А53-5598/2010, от 16.04.2010 N А01-1433/2009 и Центрального от 19.03.2008 N А09-5751/07-30 округов).

Плюс в том, что постановления местных властей могут использоваться в качестве официальных источников. К примеру, ФАС Северо-Западного округа рассматривал дело, когда налоговые органы определили рыночный уровень арендной платы на основании Постановления главы муниципального образования г. Полярные Зори от 15.12.2006 и Методики определения размера арендной платы, утвержденной решением Полярнозоринской Думы от 20.12.2006 N 98. И суд признал такой расчет правомерным (Постановление от 09.07.2012 N А42-3355/2011).

Плюс в том, что компания может сама определить интервал рыночных цен. Если проводить аналогию с трансфертным ценообразованием, то рыночная цена определяется на основании интервала цен, который делится на четыре равных отрезка. К примеру, если стоимость актива в источниках информации варьируется от 170 тыс. до 250 тыс. руб., то отрезки будут равны:

- от 170 тыс. до 190 тыс. руб.;

- от 190 тыс. до 210 тыс. руб.;

- от 210 тыс. до 230 тыс. руб.;

- от 230 тыс. до 250 тыс. руб.

При этом принимается без доказательств, что крайние интервалы — со стороны минимальных и максимальных значений цен — не являются рыночными, а цены, попадающие в два внутренних интервала этой линейки, — заведомо рыночные. Для целей налогообложения может применяться ближайшая минимальная либо максимальная цена, между которыми располагается интервал цен, признаваемых рыночными (п. 7 ст. 105.9 НК РФ). Соответственно, исходя из приведенного примера, рыночной ценой актива будет стоимость в пределах от 190 тыс. до 230 тыс. руб.

Плюс в том, что организация может уменьшить рыночную стоимость имущества на его износ. По правилам определения рыночных цен официальные источники информации должны содержать данные о цене идентичных или однородных товаров, работ и услуг, реализуемых в сопоставимых условиях в определенный период времени.

Однако на определение рыночной стоимости конкретного имущества способны оказать влияние различные факторы, например процент износа или техническое состояние, которые могут обусловить несовпадение их стоимости с рыночной стоимостью любого другого аналогичного имущества. Такое мнение указано в Постановлении ФАС Дальневосточного округа от 03.05.2011 N А73-1426к/2010(А73-2831/2009).

Соответственно, компания, которая получила б/у имущество и применяет метод сопоставимости рыночных цен, может учесть коэффициент износа. Его можно определить, к примеру, исходя из срока эксплуатации этого имущества прежним собственником и общего срока полезного использования.

Оценка с использованием независимой экспертизы

Оценить безвозмездно полученное имущество компания может путем проведения независимой оценки. Деятельность оценщиков регулируется на основании Федерального закона от 29.07.1998 N 135-ФЗ «Об оценочной деятельности в Российской Федерации» (далее — Закон N 135-ФЗ). Важно отметить, что в соответствии со ст. 16 Закона N 135-ФЗ процедура не может проводиться, если независимый специалист является учредителем, собственником, акционером, должностным лицом или работником юридического лица — заказчика либо состоит с ним в близком родстве.

На практике многие компании с доверием относятся к такому методу. Причиной тому является формальная независимость выводов оценщика, а также грамотно оформленные документы, обосновывающие рыночность цены, которые обычно надлежащим образом и в полном объеме оформляют оценочные организации.

Минус в том, что, по мнению контролеров, Налоговым кодексом не предусмотрено проведение независимой экспертизы для определения рыночной цены полученного имущества. Отрицательный момент здесь возникает в связи с неоднозначностью позиции Минфина России. Так, в Письме от 01.08.2008 N 03-02-07/1-329 ведомство указывало, что результат оценки может использоваться при определении сторонами цены для совершения сделки с объектом оценки, в том числе для целей налогообложения.

Однако в более раннем Письме чиновники высказывали мнение о том, что Налоговым кодексом не предусмотрено определение рыночной цены на основе информации о цене сделки, предоставленной независимым оценщиком в соответствии с Законом N 135-ФЗ (Письмо Минфина России от 02.07.2008 N 03-02-07/1-243). Они указали, что при определении рыночной цены товара учитываются официальные источники информации о рыночных ценах на товары, биржевых котировках и заключенных на момент реализации этого товара сделках с идентичными товарами в сопоставимых условиях. Отметим, что в рассматриваемом вопросе специалисты финансового ведомства не согласились с привлечением оценщика, несмотря на то что однородных товаров по данному виду деятельности вообще не было.

Минус в том, что не все суды принимают отчет независимого эксперта в качестве доказательства рыночной цены. Решения судов на этот счет противоречивы. Так, в некоторых случаях арбитры считают отчеты оценщиков некорректно составленными. Основание — ценовая информация, которую используют эксперты для сравнения, не содержит сведения о ценах на идентичные или однородные товары, сформировавшиеся по сделкам, заключенным на сопоставимых условиях. Такие выводы содержатся в Постановлениях ФАС Восточно-Сибирского от 29.11.2011 N А74-3434/2009 (оставлено в силе Определением ВАС РФ от 09.02.2012 N ВАС-15285/10), Западно-Сибирского от 27.09.2011 N А45-5733/2009, Поволжского от 22.09.2010 N А65-5222/2009 округов.

Ради справедливости скажем, что в случаях, когда оценщика привлекают налоговики, арбитры также не принимали отчет эксперта, нередко вынося решения в пользу налогоплательщиков. Пример тому — Постановления ФАС Уральского от 21.03.2012 N Ф09-1459/12, Поволжского от 17.01.2012 N А55-6714/2010, Московского от 06.05.2011 N А40-59116/10-4-328, Северо-Кавказского от 31.05.2011 N А32-11455/2010 округов, Девятого арбитражного апелляционного суда от 14.03.2012 N 09АП-3526/2012-АК (оставлено в силе Постановлением ФАС Московского округа от 30.05.2012 N А40-104011/11-99-456). Так, в Постановлении от 19.08.2011 N А76-22974/10 ФАС Уральского округа не принял во внимание отчет оценщика, поскольку он был составлен без проведения осмотра помещений, используемых налогоплательщиком, и без учета характеристик аналогичных помещений.

Однако многие суды все же признают в качестве доказательства отчет оценщика, подчеркивая, что данные эксперта могут быть использованы в качестве источника информации об уровне рыночной цены. Такие выводы содержатся в Постановлениях ФАС Волго-Вятского от 19.01.2011 N А39-6288/2009, Московского от 24.11.2010 N А40-10300/10-140-110, от 30.12.2010 N А40-87062/10-114-335 и Восточно-Сибирского от 25.06.2009 N А19-14583/08-15 (оставлено в силе Определением ВАС РФ от 27.10.2009 N ВАС-13695/09) округов.

Но в любом случае оценщик должен соответствовать некоторым условиям. Во-первых, у него должен быть соответствующий диплом. Во-вторых, безопаснее отдавать предпочтение экспертам, являющимся членами саморегулируемой организации. Ведь членство СРО гарантирует возможность компенсации ущерба, произошедшего по вине эксперта. Так, например, в Постановлении ФАС Уральского округа от 21.04.2010 N А60-17023/2009-С4 арбитры признали, что применение использованных подходов для определения рыночной стоимости актива недостаточно обоснованно, а расчет рыночной стоимости был выполнен независимым экспертом с серьезными методическими неточностями.

Плюс в том, что затраты на независимую экспертизу компания может полностью учесть в налоговых расходах. Налоговый кодекс не ограничивает размер признания затрат на услуги оценщика в налоговых расходах.

Затраты по оплате услуг независимого оценщика в первоначальную стоимость таких основных средств не включаются, а учитываются в составе прочих расходов, связанных с производством или реализацией, на основании пп. 40 п. 1 ст. 264 НК РФ (Письмо Минфина России от 23.09.2009 N 03-03-06/1/608). Главное, как указывает финансовое ведомство, расходы должны соответствовать критериям, установленным в ст. 252 НК РФ (Письмо от 28.01.2011 N 03-03-06/1/32).

Е.Г.Батанов

Партнер компании

«Некторов, Савельев и Партнеры»

Войтов В.Р.

Опубликовано в номере: Консультант бухгалтера №10 / 2004

Безвозмездная передача имущества от одной коммерческой организации другой, представляющая собой, по существу, операцию по договору дарения, прямо запрещена гражданским законодательством (статья 575 ГК РФ). Тем не менее, часть первая ГК РФ не исключает возможности заключения договора на безвозмезднойоснове. На практике подобная передача имеет место, особенно во взаимоотношениях в рамках группы взаимосвязанных организаций, между коммерческими организациями и органами государственного и местного управления, а также между некоммерческими организациями. В связи с этим возникает проблема правильной организации бухгалтерского и налоговогоучета соответствующих операций.

Отдельные вопросы организации и ведения бухгалтерскогоучета операций, связанных с получением, использованием и списанием безвозмезднополученных активов, регулируются некоторыми положениями по бухгалтерскомуучету (ПБУ 5/01, ПБУ 6/01, ПБУ 9/99, ПБУ 13/2000, ПБУ 14/2000), а также Инструкцией по применению Плана счетов.

Общие принципы учета поступления безвозмезднополученногоимущества сформулированы в ПБУ 9/99.

В соответствии с пунктом 8 ПБУ 9/99 активы, полученные безвозмездно,в том числе по договору дарения, являются внереализационными доходами.

Пунктом 10.3 ПБУ 9/99 уточнено, что активы, полученные безвозмездно, принимаются к бухгалтерскому учету по рыночной стоимости.

Рыночная стоимость полученных безвозмездно активов определяется организацией на основе действующих на дату их принятия к бухгалтерскому учету цен на данный или аналогичный вид активов. Данные о ценах, действующих на дату принятия к бухгалтерскому учету, должны быть подтверждены документально или путем проведения экспертизы.

При применении этой нормы следует учитывать положения других законодательных, нормативных и иных актов.

Так, согласно пункту 3 статьи 154 НК РФ, при реализации имущества, подлежащего учету по стоимости с учетом уплаченного налога (НДС), налоговая база определяется как разница между ценой реализуемого имущества, определяемой в соответствии со статьей 40 НК РФ с учетом налога на добавленную стоимость и акцизов (для подакцизных товаров), и стоимостью реализуемого имущества (остаточной стоимостью с учетом переоценок).

Методическими рекомендациями по применению главы 21 «Налог на добавленную стоимость» Налогового кодекса Российской Федерации, утвержденными приказом МНС РФ от 20 декабря 2000 года № БГ-3-03/447, разъяснено, что к такому имуществу, в частности, относится безвозмездно полученное имущество, учитываемое организацией по стоимости, включающей суммы налога, уплаченные передающей стороной.

Из этого следует, что при определении рыночной стоимости имущества, полученного безвозмездно, должно отдельно устанавливаться рыночная стоимость без учета НДС и сумма налога. Так как передающая сторона также должна уплачивать налог с рыночной стоимости передаваемого имущества, по нашему мнению, допустимо (и целесообразно) принимающей организации воспользоваться данными, на основании которых передающая сторона исчисляла сумму налога. При этом, если впоследствии полученное имущество будет передано далее также безвозмездно, рыночная стоимость имущества также должна определяться обособленно от налога.

Поясним это на условном примере.

Организация «А» в сентябре месяце передала организации «Б» объект основных средств, рыночная стоимость которого (с учетом физического состояния и износа) была определена в 100 тыс. руб. Организацией «А» уплачен налог на добавленную стоимость в сумме 18 тыс. руб. Организация «Б» должна оприходовать объект с учетом суммы налога, уплаченного организацией «А» — то есть, 118 тыс. руб. Объект в эксплуатацию не вводился, а спустя один месяц, был передан организацией «Б» организации «В» также безвозмездно. За истекший период рыночная конъюнктура не изменилась и, следовательно, рыночная стоимость объекта осталась на прежнем уровне — 100 тыс. руб. без учета НДС. Так как объект не эксплуатировался, то не изменилась и его балансовая стоимость. Таким образом, организация «Б» при передаче также должна уплатить НДС в сумме 18 тыс. руб. При этом на счете 91 «Прочие доходы и расходы» образуется дебетовое сальдо, но для целей налогообложения оно не учитывается, а образует постоянные разницы и должно быть отнесено на чистую прибыль организации.

Право на налоговый вычет в данном случае может возникнуть только у организации «А» — при приобретении данного объекта и вводе его в эксплуатацию — при условии, что приобретение было связано с осуществлением фактических расходов (другими словами, если и этой организацией объект не был получен безвозмездно).

Порядок признания поступлений доходов в бухгалтерском учете регулируется пунктом 16 ПБУ 9/99. При этом порядок признания доходов от поступлений имущества, переданного безвозмездно, в отдельный подпункт не выделен. Следовательно, необходимо руководствоваться общим положением, в соответствии с которым иные поступления отражаются в учете по мере образования (выявления). Для безвозмездно полученных активов таким фактом является их оприходование.

Планом счетов (Инструкцией по применению Плана счетов) установлено, что стоимость активов, полученных безвозмездно, учитывается на счете 98 «Доходы будущих периодов», субсчет «Безвозмездные поступления».

По кредиту счета 98 в корреспонденции со счетами 08 «Вложения во внеоборотные активы» и другими отражается рыночная стоимость активов, полученных безвозмездно, а в корреспонденции со счетом 86 «Целевое финансирование» — сумма бюджетных средств, направленных коммерческой организацией на финансирование расходов.

Суммы, учтенные на счете 98, списываются с этого счета в кредит счета 91:

- по безвозмездно полученным основным средствам — по мере начисления амортизации;

- по иным безвозмездно полученным материальным ценностям — по мере списания на счета учета затрат на производство (расходов на продажу).

Аналитический учет по субсчету 98-2 «Безвозмездные поступления» ведется по каждому безвозмездному поступлению ценностей.

Характеристикой счета 91 установлено, что по кредиту этого счета в течение отчетного периода находят отражение (помимо прочего) поступления, связанные с безвозмездным получением активов, — в корреспонденции со счетом учета доходов будущих периодов.

Особенности учета безвозмездно полученных

материально-производственных запасов

В соответствии с пунктом 9 ПБУ 5/01 фактическая себестоимость по договору дарения или безвозмездно, а также остающихся от выбытия основных средств и другого имущества, определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету.

Планом счетов установлена следующая схема бухгалтерских проводок по учетупоступления безвозмездно полученных материалов и иных запасов:

дебет счета 10 «Материалы» (или 15 «Заготовление и приобретение материалов») кредит счета 98 «Доходы будущих периодов» — на сумму стоимости безвозмездно полученных материалов;

дебет счета 41 «Товары» кредит счета 98 — на сумму стоимости безвозмездно полученных товаров.

Документы системы нормативного регулирования бухгалтерского учета, в принципе, не исключают возможность безвозмездного получения готовой продукции (которая также относится к категории материально-производственных запасов). Однако, исходя из экономического содержания наименования данного вида запасов, вытекает, что готовая продукция является результатом производственного процесса, осуществляемого в данной организации. Исключением может являться передача готовой продукции в рамках совместной деятельности, но в этом случае используется несколько иная схема бухгалтерских проводок, а имущество не считается переданным безвозмездно.

Выбытие запасов, которые ранее были получены безвозмездно,в бухгалтерском учете отражается следующими проводками:

материалов: дебет счета 20 «Основное производство» кредит счета 10 и дебет счета 98 кредит счета 91, субсчет «Прочие доходы» — на сумму стоимости материалов, переданных в основное производство (в том случае, когда материалы передаются в другие производства или используются в управленческой деятельности, в первой проводке дебетуются соответствующие счета — 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства», 44 «Издержки обращения»); товаров: дебет счета 90 «Продажи», субсчет «Себестоимость продаж» кредит счета 41 и дебет счета 98 кредит счета 91, субсчет «Прочие доходы» — на сумму стоимости реализованных материалов. Таким образом, при реализации товаров, их стоимость проводится по счету учета реализации (90) и одновременно включается в состав внереализационных расходов (91) для обложения налогом на прибыль.

Пример 1

Организацией в январе 2004 года получены материалы (краска), рыночной стоимостью 20 тыс. руб. В феврале месяце материалы на общую сумму 15 тыс. руб. отпущены в основное производство; в марте материалы на сумму 5 тыс. руб. использованы в управленческих целях — для ремонта центрального офиса организации. В бухгалтерском учете будут сделаны проводки: в январе 2004 года: дебет счета 10 кредит счета 98 — 20 тыс. руб. — на сумму стоимости полученных материалов; в феврале: дебет счета 20 кредит счета 10 и дебет счета 98 кредит счета 91 — 15 тыс. руб. — на сумму стоимости материалов, использованных в основном производстве; в марте: дебет счета 26 кредит счета 10 и дебет счета 98 кредит счета 91 — 5 тыс. руб. — на сумму стоимости материалов, использованных в управленческой деятельности. Пример 2 Торговой организацией в феврале 2004 года получены безвозмездно товары на сумму 15 тыс. руб. (по рыночной стоимости). Размер торговой надбавки, применяемой в торговой организации — 20 процентов. В учетной политике закреплен учет товаров по продажным ценам. Полученные товары реализованы в марте 2004 года. В бухгалтерском учете будут сделаны проводки: в феврале 2004 года: дебет счета 41 кредит счета 98 — 15 тыс. руб. — на сумму стоимости полученных товаров;

дебет счета 41 кредит счета 42 «Торговая наценка» — 3 тыс. руб. — на сумму торговой наценки по стоимости полученных материалов;

в марте 2004 года: дебет счета 90 кредит счета 41 — 18 тыс. руб. — на сумму стоимости реализованных товаров (по продажным ценам);

дебет счета 98 кредит счета 91 — 15 тыс. руб. — на сумму рыночной стоимости реализованных товаров;

дебет счета 90 кредит счета 42 (сторно) — 3 тыс. руб. — на сумму торговой надбавки на сумму стоимости реализованных товаров.

В данном случае доходы организации также будут складываться из двух составляющих на двух счетах реализации (90 и 91) — суммы торговой наценки и суммы сальдо по счету 98.

Особенности учета безвозмездно полученных

объектов основных средств

В соответствии с пунктом 10 ПБУ 6/01 первоначальной стоимостью основных средств, полученных организацией по договору дарения (безвозмездно), признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету.

В бухгалтерском учете принятие таких объектов отражается следующими проводками:

дебет счета 08 кредит счета 98, субсчет «Безвозмездные поступления» — на сумму рыночной стоимости поступивших объектов основных средств;

дебет счета 01 «Основные средства» кредит счета 08 — на сумму инвентарной стоимости принятых к учету объектов основных средств, полученных безвозмездно.

Выбытие объектов основных средств, полученных безвозмездно, должно оформляться в бухгалтерском учете проводками (под выбытием понимается и списание стоимости объекта посредством начисления амортизации): дебет счета 20 кредит счета 02 «Амортизация основных средств» и дебет счета 98, субсчет «Безвозмездные поступления» кредит счета 91 — на сумму начисленной амортизации объектов основных средств, используемых в основном производстве(в том случае, когда основные средства используются в других производствах, в первой проводке дебетуются соответствующие счета — 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства», 44 «Издержки обращения»);

дебет счета 02 кредит счета 01, субсчет «Выбытие основных средств» — на сумму амортизации, начисленной за время полезной эксплуатации объектов основных средств (проводка делается при списании основных средств с баланса организации);

дебет счета 91, субсчет «Прочие расходы» кредит счета 01, субсчет «Выбытие основных средств» — на сумму остаточной стоимости выбывающих основных средств (в том случае, когда списываются не полностью амортизированные основные средства);

дебет счета 91, субсчет «Прочие расходы» кредит счетов учета производственных затрат (10, 23, 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда» и т.п.) — на сумму расходов, связанных с выбытием основных средств (в том случае, когда такие расходы имеют место);

дебет счета 10 кредит счета 91, субсчет «Прочие доходы» — на сумму стоимости материалов, полученных от ликвидации основных средств (если материалы приходуются);

или дебет счета 62 «Расчеты с покупателями и заказчиками» (76 «Расчеты с разными дебиторами и кредиторами») кредит счета 91, субсчет «Прочие доходы» — на сумму продажной стоимости основных средств (в том случае, когда выбытие объектов связано с их реализацией);

дебет счета 91, субсчет «НДС» кредит счета 68 — на сумму налога со стоимости проданных объектов.

Пример 3 Организацией в январе 2004 года получен объект основных средств, рыночная стоимость которого составила 100 тыс. руб. (с учетом НДС, уплаченного передающей стороной). Расходы по доведению до состояния, в котором данный объект пригоден к использованию в запланированных целях составили 10 тыс. руб. Все расходы осуществлены во вспомогательных производствах организации. норма амортизации полученного объекта определена в 24 процента. По истечении шести месяцев принято решение о реализации объекта. Цена реализации (без учета НДС — 100 тыс. руб.). Расходов, связанных с реализацией нет. Объект использовался для целей основного производства. В бухгалтерском учете будут оформлены проводки: в январе 2004 года: дебет счета 08 кредит счета 98 — 100 тыс. руб. — на сумму рыночной стоимости полученного объекта;

дебет счета 08 кредит счета 23 — 10 тыс. руб. — на сумму стоимости услуг вспомогательных производств, подлежащих включению в инвентарную стоимость объекта;

дебет счета 01 кредит счета 08 — 110 тыс. руб. на сумму инвентарной стоимости объекта, введенного в эксплуатацию;

в феврале-июле (ежемесячно): дебет счета 20 кредит счета 02 и дебет счета 98 кредит счета 91 — 2,2 тыс. руб. — на сумму начисленной амортизации; в августе (при продаже объекта): дебет счета 02 кредит счета 01, субсчет «Выбытие основных средств» — 13,2 тыс. руб. (2,2 тыс. руб. х 6 мес.) — на сумму амортизации, начисленной за период эксплуатации объекта;

дебет счета 91, субсчет «Прочие расходы» кредит счета 01 — 96,8 тыс. руб. — на сумму остаточной стоимости реализуемого объекта;

дебет счета 91 кредит счета 68 — 18 тыс. руб. — на сумму НДС по стоимости реализованного объекта;

дебет счета 62 кредит счета 91 — 118 тыс. руб. — на сумму задолженности покупателя за реализованный объект;

дебет счета 98 кредит счета 91 — 86,8 тыс. руб. (100 — 13,2) — на сумму остатка несписанных доходов будущих периодов.

В данном случае финансовый результат от реализации данного объекта фактически будет состоять из двух составляющих — разницы между кредитовым (цена реализации) и дебетовым (остаточная стоимость плюс НДС) оборотами по счету 91 и суммы остатка на счете 98 в части, относящейся к реализуемому объекту. Это объясняется тем, что реально организация получила доходы дважды — первый раз при получении объекта, второй — при его продаже.

Особенности учета безвозмездно полученных

объектов нематериальных активов

В соответствии с пунктом 10 ПБУ 14/2000 первоначальная стоимость нематериальных активов, полученных организацией по договору дарения (безвозмездно), определяется исходя из их рыночной стоимости на дату принятия к бухгалтерскому учету.

Схема бухгалтерских проводок при оприходовании данного вида активов будет следующей:

дебет счета 08 кредит счета 98 — на сумму рыночной стоимости поступивших объектов нематериальных активов;

дебет счета 04 «Нематериальные активы» кредит счета 08 — на сумму первоначальной стоимости принятых к учету объектов нематериальных активов, полученных безвозмездно.

Выбытие объектов нематериальных активов, полученных безвозмездно (включая начисление амортизации), отражается проводками: дебет счета 20 кредит счета 05 «Амортизация нематериальных активов» и дебет счета 98 кредит счета 91 «Прочие доходы и расходы», субсчет «Прочие доходы» — на сумму начисленной амортизации объектов нематериальных активов, используемых в основном производстве (в том случае, когда нематериальные активы используются в других производствах, в первой проводке дебетуются соответствующие счета — 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства», 44 «Издержки обращения»);

дебет счета 05 кредит счета 04 — на сумму амортизации, начисленной при выбытии объектов нематериальных активов;

дебет счета 91, субсчет «Прочие расходы» кредит счета 04 — на сумму остаточной стоимости выбывающих нематериальных активов (в том случае, когда списываются не полностью амортизированные объекты);

дебет счета 62 (76) кредит счета 91, субсчет «Прочие доходы» — на сумму продажной стоимости объектов нематериальных активов (в том случае, когда выбытие объектов связано с их реализацией);

дебет счета 91, субсчет «НДС» кредит счета 68 — на сумму налога по стоимости проданных объектов.

Пример 4 Организацией получен безвозмездно объект нематериальных активов рыночной стоимостью 60 тыс. руб. (с учетом НДС, уплаченного передающей стороной). Расходы, по доведению полученного объекта до состояния, в котором он пригоден к использованию в запланированных целях, отсутствуют. Объект используется в управленческой деятельности. Срок полезного использования определен в пять лет (60 месяцев). Объект принят к бухгалтерскому учету в октябре 2004 года. В октябре 2009 года объект будет списан, как полностью амортизированный. В бухгалтерском учете будут сделаны проводки: в октябре 2004 года: дебет счета 08 кредит счета 98 — 60 тыс. руб. — на сумму рыночной стоимости поступивших объектов нематериальных активов;

дебет счета 04 «Нематериальные активы» кредит счета 08 — 60 тыс. руб. — на сумму первоначальной стоимости принятых к учету объектов нематериальных активов;

в октябре 2004 — сентябре 2009 гг. — ежемесячно: дебет счета 26 кредит счета 05 и дебет счета 98 кредит счета 91 «Прочие доходы и расходы», субсчет «Прочие доходы» — 1 тыс. руб. — на сумму начисленной амортизации; в октябре 2009 года: дебет счета 05 кредит счета 04 — на сумму амортизации, начисленной при выбытии объектов нематериальных активов. Так как остаточная стоимость отсутствует, проводку по ее списанию на счет 91 оформлять нет необходимости.

Особенности учета безвозмездно полученных

объектов финансовых вложений

В соответствии с пунктом 13 ПБУ 19/02 первоначальной стоимостью финансовых вложений, полученных организацией безвозмездно, таких как ценные бумаги, также признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету. Однако, в отличие от других активов, которые могут быть получены безвозмездно, ПБУ 19/02 содержит уточнение определения рыночной цены в зависимости от того, обращаются ценные бумаги на организованном рынке или нет.

В общем случае под текущей рыночной стоимостью ценных бумаг понимаетсяих рыночная цена, рассчитанная в установленном порядке организатором торговли на рынке ценных бумаг.

Если организатором торговли на рынке ценных бумаг по ценным бумагам, (часть из которых передается безвозмездно) не рассчитывается рыночная цена, текущей рыночной ценой признается сумма денежных средств, которая может быть получена в результате продажи полученных ценных бумаг на дату их принятия к бухгалтерскому учету. В любом случае должны быть соблюдены требования ПБУ 9/99 по подтверждению рыночной стоимости.

Схема бухгалтерских проводок при принятии безвозмездно полученных финансовых вложений к учету будет следующей:

дебет счета 58 «Финансовые вложения» кредит счета 98 — на сумму текущей рыночной стоимости полученных ценных бумаг. Так как рыночная стоимость практически всегда отличается от номинальной, возникает необходимость списания разницы между текущей рыночной и номинальной стоимостью. Так как после оприходования ценные бумаги, полученные безвозмездно, становятся такими же активами, что и те, что приобретены за плату, схема бухгалтерских проводок по списанию разницы в стоимости, является общей (той, которая установлена Инструкцией по применению Плана счетов): при списании суммы превышения покупной стоимости приобретенных организацией облигаций и иных долговых ценных бумаг над их номинальной стоимостью делаются записипо дебету счета 76 (на сумму причитающегося к получению по ценным бумагам дохода) и кредиту счетов 58 (на часть разницы между покупной и номинальной стоимостью) и 91 (на разницу между суммами, отнесенными на счета 76 и 58);

при доначислении суммы превышения номинальной стоимости приобретенных организацией облигаций и иных долговых ценных бумаг над их покупной стоимостью делаются записипо дебету счетов 76 (на сумму причитающегося к получению по ценным бумагам дохода) и 58 (на часть разницы между покупной и номинальной стоимостью) и кредиту счета 91 (на общую сумму, отнесенную на счета 76 и 58).

Выбытие — погашение (выкуп) и продажа ценных бумаг, учитываемых на счете 58, отражаются по дебету счета 91и кредиту счета 58 (кроме организаций, которые отражают эти операции на счете 90 «Продажи»).

При этом следует учитывать особенности оценки финансовых вложений при их списании с учета, установленные ПБУ 19/02:

выбытие финансовых вложений признается в бухгалтерском учете организации на дату единовременного прекращения действия условий принятия их к бухгалтерскому учету, приведенных в пункте 2 ПБУ 19/02. Данное условие является общим для всех причин выбытия финансовых вложений — погашения, продажи, безвозмездной передачи, передачи в виде вклада в уставный (складочный) капитал других организаций, передачи в счет вклада по договору простого товарищества и пр.; при выбытии актива, принятого к бухгалтерскому учету в качестве финансовых вложений, по которому не определяется текущая рыночная стоимость, его стоимость определяется исходя из оценки, определяемой одним из следующих способов:

по первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений;

по средней первоначальной стоимости;

по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО).

Применение одного из указанных способов по группе (виду) финансовых вложений производится исходя из допущения последовательности применения учетной политики; при выбытии активов, принятых к бухгалтерскому учету в качестве финансовых вложений, по которым определяется текущая рыночная стоимость, их стоимость определяется организацией исходя из последней оценки.

Особенности применения требований ПБУ 18/02

при учете безвозмездно полученных ценностей

В соответствии с пунктом 4 ПБУ 18

Как оформить и отразить в учете получение имущества в безвозмездное пользование

По договору безвозмездного пользования (ссуды) организация может бесплатно использовать имущество, принадлежащее другому лицу (организации, гражданину, публично-правовому образованию) (п. 1 ст. 689 ГК РФ).

Внимание: организация не вправе безвозмездно использовать имущество, полученное от коммерческой организации, учредителем (участником, акционером) которой она является, или управлением, контролем которой она занимается (п. 2 ст. 690 ГК РФ).

Договор безвозмездного пользования (ссуды) между такими взаимозависимыми лицами влечет за собой недействительность сделки в силу ее ничтожности (п. 1 ст. 689, ст. 168 ГК РФ). Признать такую сделку недействительной через суд может любая заинтересованная сторона: ссудодатель, ссудополучатель, участник или акционер организаций и т. д. (ст. 166 ГК РФ, постановление ФАС Дальневосточного округа от 18 мая 2004 г. № Ф03-А51/04-1/1009).

Договор безвозмездного пользования имеет сходство с договором аренды. В частности, к договору ссуды применяются некоторые положения главы 34 «Аренда» Гражданского кодекса РФ (п. 2 ст. 689 ГК РФ). Подробнее об этом см. таблицу.

Передача имущества по договору ссуды происходит два раза:

- первый – когда ссудополучатель получает имущество в пользование от ссудодателя;

- второй – при возврате имущества ссудодателю, то есть после прекращения действия договора ссуды.

Документальное оформление

Факт получения (возврата) имущества оформите документом в произвольной форме, так как унифицированного бланка для этого не предусмотрено. Главное, чтобы он содержал все обязательные реквизиты, перечисленные в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Например, при получении имущества составьте акт приема-передачи имущества в безвозмездное пользование. Такой порядок следует из части 1 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

На полученное основное средство можно открыть отдельную инвентарную карточку формы № ОС-6, утвержденной постановлением Госкомстата России от 21 января 2003 г. № 7. При этом для учета полученного имущества можно использовать инвентарные номера, присвоенные ему самим ссудодателем. Об этом сказано в пункте 14 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н. (Несмотря на то что данное правило применяется при получении имущества в аренду, его можно (но не обязательно) применять для организации учета и при получении имущества в ссуду, так как эти сделки во многом схожи.)

Имущество, полученное в безвозмездное пользование, отразите за балансом. Специального счета для отражения безвозмездно полученного имущества Планом счетов не предусмотрено. Поэтому организация вправе:

- либо самостоятельно открыть новый забалансовый счет, закрепив его в рабочем Плане счетов. Например, это может быть счет 012 «Имущество, полученное в безвозмездное пользование»;

- либо использовать забалансовый счет для учета арендованных основных средств – 001 «Арендованные основные средства», так как договор аренды и договор безвозмездного пользования во многом схожи.

Бухучет: получение имущества

При получении имущества сделайте проводку:

Дебет 001 (012)

– получено имущество по договору ссуды.

Возврат имущества отразите следующим образом:

Кредит 001 (012)

– возвращено имущество ссудодателю.

Такой порядок следует из пункта 21 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, Инструкции к плану счетов, пункта 4 ПБУ 1/2008 и подтверждается письмом Минфина РФ от 23 марта 2001 г. № 04-02-05/3/11.

Стоимость полученного в безвозмездное пользование имущества указывайте в оценке, зафиксированной в договоре. Об этом сказано в Инструкции к плану счетов. (Несмотря на то, что данное правило применяется при получении имущества в аренду, его можно (но, не обязательно) применять для организации учета и при получении имущества в ссуду, так как эти сделки во многом схожи.)

Ссудополучатель не начисляет амортизацию по полученному в безвозмездное пользование имуществу. При необходимости это продолжает делать собственник активов – ссудодатель. Это следует из пункта 49 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Бухучет: расходы на содержание имущества

Обязанность по поддержанию имущества в исправном состоянии (включая проведение текущего и капитального ремонта) возлагается на ссудополучателя, если иное не предусмотрено договором безвозмездного пользования (ст. 695 ГК РФ). Затраты по поддержанию имущества в исправном состоянии являются расходами по обычным видам деятельности. В бухучете такие расходы отразите проводками:

Дебет 20 (23, 25, 26, 29, 44…) Кредит 10 (60, 69, 70, 76…)

– отражены расходы по поддержанию в исправном состоянии имущества, полученного в безвозмездное пользование.

Это следует из пунктов 5, 7, 11 и 16 ПБУ 10/99 и Инструкции к плану счетов.

Пример отражения в бухучете поступления, содержания и возврата имущества, полученного в безвозмездное пользование

В июле ООО «Альфа» получило в безвозмездное пользование помещение. По договору ссуды помещение оценено в 1 000 000 руб. Расходы по его содержанию возложены на «Альфу».

В том же месяце «Альфа» произвела текущий ремонт помещения. Расходы на ремонт составили 100 000 руб., в том числе:

- услуги сторонней организации по осуществлению ремонта – 35 400 руб. (в т. ч. НДС – 5400 руб.);

- стоимость собственных материалов, использованных при ремонте, – 51 980 руб.

В сентябре договор был расторгнут по желанию «Альфы».

Бухгалтер «Альфы» для учета безвозмездно полученного имущества использует счет 001 «Арендованные основные средства».

Операции по получению и проведению ремонта бухгалтер отразил следующим образом.

В июле:

Дебет 001

– 1 000 000 руб. – получено помещение по договору ссуды;

Дебет 26 Кредит 60

– 30 000 руб. – отражена стоимость услуг сторонней организации, выполняющей ремонт помещения;

Дебет 26 Кредит 10

– 51 980 руб. – списаны материалы на ремонт помещения;

Дебет 19 Кредит 60

– 5400 руб. – отражен входной НДС с услуг сторонней организации.

В сентябре:

Кредит 001

– 1 000 000 руб. – возвращено помещение, полученное по договору ссуды.

ОСНО: налог на прибыль

Бесплатное пользование чужим имуществом является безвозмездно полученным имущественным правом, которое в целях расчета налога на прибыль признается внереализационным доходом ссудополучателя.

При расчете налога на прибыль этот доход нужно отразить исходя из рыночных цен на аренду идентичного имущества. Такой порядок установлен пунктом 8 статьи 250 Налогового кодекса РФ и подтверждается письмами Минфина России от 12 мая 2012 г. № 03-03-06/1/243, от 19 апреля 2010 г. № 03-03-06/4/43.

Внимание: если арендатор не отражает в бухучете задолженность перед арендодателем и не перечисляет платежи по договору аренды, инспекторы могут решить, что имуществом пользуются безвозмездно. Тогда стоимость арендной платы проверяющие включат во внереализационные доходы на основании пункта 8 статьи 250 Налогового кодекса РФ.

Судьи такой подход не разделяют (см., например, постановление ФАС Поволжского округа от 15 февраля 2011 г. № А55-5367/2010). Они указывают, что неотражение в бухучете арендных платежей является нарушением правил учета доходов и расходов, но не свидетельствует о том, что у арендатора нет задолженности по арендным платежам. А тот факт, что организация не внесла арендные платежи в установленный договором срок, не означает, что в будущем она не обязана выполнить свои обязательства.

Ситуация: нужно ли при расчете налога на прибыль включить в доходы стоимость имущественного права на безвозмездное пользование имуществом, полученным от учредителя с долей участия более 50 процентов?

Да, нужно.

При соблюдении ограничений, установленных подпунктом 11 пункта 1 статьи 251 Налогового кодекса РФ, налогом на прибыль не облагаются доходы в виде имущества, безвозмездно полученного от учредителя (участника, акционера). Однако безвозмездное пользование активом является имущественным правом (п. 2 информационного письма Президиума ВАС РФ от 22 декабря 2005 г. № 98), а для целей налогообложения имущественные права имуществом не признаются (п. 2 ст. 38 НК РФ). Таким образом, предоставленное учредителем право безвозмездного пользования его имуществом для организации-получателя является внереализационным доходом (п. 8 ст. 250 НК РФ). Аналогичной точки зрения придерживается Минфин России в письмах от 13 февраля 2009 г. № 03-03-06/1/69 и от 17 марта 2008 г. № 03-03-06/1/183.

При расчете налога на прибыль этот доход нужно отразить исходя из рыночных цен, определяемых с учетом правил статьи 105.3 Налогового кодекса РФ. Эту информацию подтвердите документально или проведением независимой оценки. Такой порядок установлен пунктом 8 статьи 250 Налогового кодекса РФ.

Арбитражная практика подтверждает правомерность такого подхода (см., например, определения ВАС РФ от 1 апреля 2009 г. № 2944/09, от 22 сентября 2008 г. № 11458/08, постановления ФАС Волго-Вятского округа от 4 декабря 2008 г. № А82-12138/2007-20, от 2 июля 2008 г. № А82-11801/2007-14, Северо-Западного округа от 7 марта 2006 г. № А56-42032/04, Западно-Сибирского округа от 23 января 2006 г. № Ф04-9850/2005(19018-А27-15)).

При методе начисления доход признавайте в течение всего периода пользования имуществом на конец каждого отчетного периода (месяца, квартала) (п. 1 ст. 271 НК РФ).

При кассовом методе датой получения дохода в виде безвозмездно полученного права пользования имуществом является дата передачи имущества в безвозмездное пользование (например, дата составления акта приема-передачи). Это следует из пункта 2 статьи 273 Налогового кодекса РФ.

У некоммерческой организации экономическая выгода от полученного права безвозмездного пользования не облагается налогом на прибыль, если ей передается государственное (муниципальное) имущество, необходимое для осуществления уставной деятельности. Такие имущественные права признаются целевыми поступлениями, которые при расчете налога на прибыль не учитываются. Об этом сказано в подпункте 16 пункта 2 статьи 251 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 26 марта 2010 г. № 03-03-06/4/34 и от 19 марта 2010 г. № 03-03-06/4/24.

Расходов в виде стоимости имущества, полученного в безвозмездное пользование, ссудополучатель не несет. Право собственности на полученное имущество к нему не переходит. Это следует из пункта 1 статьи 689 Гражданского кодекса РФ. Поэтому, в частности, амортизацию по основным средствам, полученным в безвозмездное пользование, ссудополучатель начислять не вправе (п. 3 ст. 256 НК РФ).

Расходы, связанные с получением, содержанием и использованием имущества, можно учесть при расчете налога на прибыль, если обязанность их нести возложена на ссудополучателя договором и (или) законом, то есть если они экономически обоснованны (п. 1 ст. 252 НК РФ). Это касается, например, расходов по поддержанию имущества в исправном состоянии (включая проведение текущего и капитального ремонта) (ст. 695 ГК РФ). Аналогичные разъяснения содержатся в письмах Минфина России от 24 июля 2008 г. № 03-03-06/2/91 и от 4 апреля 2007 г. № 03-03-06/4/37. Подробнее о том, как отразить стоимость ремонта основного средства, полученного в безвозмездное пользование в налоговом и бухгалтерском учете, см. Как учесть при налогообложении ремонт основных средств.

Затраты, связанные с содержанием и использованием имущества непроизводственного назначения, при расчете налога на прибыль не учитывайте. Связано это с тем, что расходы, которые уменьшают налоговую базу, должны быть произведены для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ).

Также не учитывайте затраты, связанные с возмещением ссудодателю налогов. Объясняется это тем, что доход можно уменьшить только на сумму налогов, которые налогоплательщик платит за себя (подп. 1 п. 1 ст. 264 НК РФ, письма УФНС России по г. Москве от 9 января 2008 г. № 18-11/000184 и от 20 августа 2007 г. № 20-05/078880.2).

При методе начисления затраты, связанные с содержанием и использованием имущества, полученного в безвозмездное пользование, учтите в том периоде, к которому они относятся (абз. 1 п. 1 ст. 272 НК РФ).

При кассовом методе расходы, связанные с содержанием и использованием такого имущества, признайте после их оплаты (п. 3 ст. 273 НК РФ).

ОСНО: НДС

Суммы входного НДС со стоимости услуг сторонних исполнителей (например, по транспортировке имущества), либо со стоимости материалов, купленных и использованных в ремонте имущества, примите к вычету в общем порядке (подп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

При получении в безвозмездное пользование государственного (муниципального) имущества ссудополучатель в отдельных случаях должен исполнить обязанности налогового агента по НДС. Подробнее об этом см. Кто признается налоговым агентом по НДС.

Пример отражения в бухучете и при налогообложении имущества, полученного в безвозмездное пользование. Организация применяет общую систему налогообложения

ООО «Альфа» получило в безвозмездное пользование помещение стоимостью 1 000 000 руб. Помещение используется в предпринимательской деятельности. По данным независимого оценщика, аренда аналогичного помещения стоит 10 000 руб. в месяц (без НДС).

«Альфа» рассчитывает налог на прибыль методом начисления ежемесячно.

Бухгалтер «Альфы» для учета безвозмездно полученного имущества использует забалансовый счет 001 «Арендованные основные средства». Получение помещения в безвозмездное пользование бухгалтер отразил так:

Дебет 001

– 1 000 000 руб. – принято к учету помещение, полученное по договору безвозмездного пользования.

При расчете налога на прибыль «Альфа» ежемесячно включает в состав внереализационных доходов рыночную стоимость безвозмездного пользования имуществом в размере 10 000 руб.

Поскольку в бухучете этот доход не признается, бухгалтер организации ежемесячно делает проводку:

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 2000 руб. (10 000 руб. × 20%) – отражено постоянное налоговое обязательство, возникшее в связи с признанием в налоговом учете дохода, не учитываемого в бухучете.

УСН

Бесплатное пользование чужим имуществом является безвозмездно полученным имущественным правом, которое в целях расчета единого налога при упрощенке признается доходом ссудополучателя.

В налоговую базу данный доход включите исходя из рыночных цен на аренду идентичного имущества. Такой порядок следует из пункта 1 статьи 346.15 и пункта 8 статьи 250 Налогового кодекса РФ и подтверждается письмами Минфина России от 25 августа 2014 г. № 03-11-11/42295, от 12 мая 2012 г. № 03-03-06/1/243.

Ситуация: нужно ли при упрощенке включать в доходы стоимость имущественного права, полученного от учредителя с долей участия более 50 процентов?

Да, нужно.

При соблюдении ограничений, установленных подпунктом 11 пункта 1 статьи 251 Налогового кодекса РФ, единым налогом не облагаются доходы в виде имущества, безвозмездно полученного от учредителя (участника, акционера) (подп. 1 п. 1.1 ст. 346.15 НК РФ). Однако безвозмездное пользование активом является имущественным правом (п. 2 информационного письма Президиума ВАС РФ от 22 декабря 2005 г. № 98), а для целей налогообложения имущественные права имуществом не признаются (п. 2 ст. 38 НК РФ). Таким образом, предоставленное учредителем право безвозмездного пользования его имуществом для организации-получателя является внереализационным доходом (п. 1 ст. 346.15 и п. 8 ст. 250 НК РФ). Аналогичной точки зрения придерживается Минфин России в письмах от 31 октября 2008 г. № 03-11-04/2/163 и от 1 июля 2008 г. № 03-11-04/2/93.

В налоговую базу данный доход включите исходя из рыночных цен, определяемых с учетом правил статьи 105.3 Налогового кодекса РФ (без НДС). Эту информацию подтвердите документально или проведением независимой оценки. Такой порядок следует из пункта 1 статьи 346.15 и пункта 8 статьи 250 Налогового кодекса РФ.

Арбитражная практика подтверждает правомерность такого подхода (см., например, постановление ФАС Северо-Кавказского округа от 22 октября 2008 г. № Ф08-6323/2008).

Аналогичные выводы содержатся и в судебных решениях, принятых в отношении организаций, которые применяют общую систему налогообложения (см., например, определения ВАС РФ от 1 апреля 2009 г. № 2944/09, от 22 сентября 2008 г. № 11458/08, постановления ФАС Волго-Вятского округа от 4 декабря 2008 г. № А82-12138/2007-20, от 2 июля 2008 г. № А82-11801/2007-14, Северо-Западного округа от 7 марта 2006 г. № А56-42032/04, Уральского округа от 11 сентября 2006 г. № Ф09-6958/06-С7, Западно-Сибирского округа от 11 октября 2006 г. № Ф04-6725/2006(27205-А27-26) и Поволжского округа от 13 июня 2006 г. № А55-22580/05-30). Учитывая, что при расчете налога на прибыль и при расчете единого налога действует один и тот же порядок признания доходов от безвозмездного пользования имуществом, эти решения следует принимать во внимание и организациям, которые применяют упрощенку.

Датой получения дохода в виде безвозмездно полученного права пользования имуществом считайте дату передачи имущества в безвозмездное пользование (например, дата составления акта приема-передачи). Это следует из пункта 1 статьи 346.17 Налогового кодекса РФ.

У некоммерческой организации экономическая выгода от полученного права безвозмездного пользования не облагается единым налогом, если ей передается государственное (муниципальное) имущество, необходимое для осуществления уставной деятельности. Такие имущественные права признаются целевыми поступлениями, которые при расчете единого налога не учитываются. Это следует из подпункта 1 пункта 1.1 статьи 346.15 и подпункта 16 пункта 2 статьи 251 Налогового кодекса РФ и подтверждается письмом Минфина России от 26 марта 2010 г. № 03-03-06/4/34.

Расходов в виде стоимости имущества, полученного в безвозмездное пользование, ссудополучатель не несет. Это объясняется тем, что право собственности на имущество к ссудополучателю не переходит (п. 1 ст. 689 ГК РФ).

Расходы, связанные с получением, содержанием и использованием имущества, учтите при расчете единого налога, только если они предусмотрены в статье 346.16 Налогового кодекса РФ и обязанность нести их возложена на ссудополучателя договором или законом (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ, письмо Минфина России от 30 ноября 2006 г. № 03-11-04/2/251). Это касается, например, расходов по поддержанию имущества в исправном состоянии (включая проведение текущего и капитального ремонта) (ст. 695 ГК РФ, подп. 3 п. 1 ст. 346.16 НК РФ).

При этом обязательным условием для признания расходов является их оплата (п. 2 ст. 346.17 НК РФ).

Затраты, связанные с содержанием и использованием имущества непроизводственного назначения, при расчете единого налога не учитывайте. Связано это с тем, что расходы, которые уменьшают налоговую базу, должны быть произведены для осуществления деятельности, направленной на получение дохода (п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ).

Возврат имущества, полученного по договору безвозмездного пользования, не влияет на налогообложение. Так как при этом не происходит перехода права собственности, организация не получает доходов и не несет расходов.

Пример отражения в бухучете и при налогообложении имущества, полученного в безвозмездное пользование. Организация применяет упрощенку и ведет бухучет в полном объеме

ООО «Альфа», применяющее упрощенку, получило в безвозмездное пользование от своего учредителя грузовой автомобиль стоимостью 1 000 000 руб. По данным независимого оценщика, аренда аналогичного автомобиля стоит 40 000 руб. в месяц (без учета НДС).

Бухгалтер «Альфы» для учета безвозмездно полученного имущества использует счет 001 «Арендованные основные средства». Получение помещения в безвозмездное пользование бухгалтер отразил так:

Дебет 001

– 1 000 000 руб. – принят к учету автомобиль по договору безвозмездного пользования (на основании акта приема-передачи).

В книге учета доходов и расходов «Альфа» ежемесячно отражает доход от безвозмездного пользования имуществом в размере 40 000 руб., который увеличивает налоговую базу по единому налогу.

ЕНВД

Бесплатное пользование чужим имуществом является безвозмездно полученным имущественным правом. Объектом налогообложения ЕНВД признается вмененный доход, который рассчитывается исходя из величины физического показателя (численности сотрудников, площади торгового зала, количества торговых мест и т. д.) (п. 1, 2 ст. 346.29 НК РФ). Поэтому экономическая выгода, полученная от безвозмездного пользования имуществом, на расчет единого налога не влияет.

Однако в безвозмездное пользование может быть получен объект, который учитывается при расчете физического показателя в отдельных видах деятельности (транспортное средство, торговая площадь и т. д.). В этом случае получение имущества в безвозмездное пользование может повлиять:

- либо на сумму ЕНВД, подлежащую перечислению в бюджет;

- либо на право применения спецрежима.

Например, такое возможно при получении в безвозмездное пользование транспортного средства организацией, осуществляющей перевозку грузов.