Содержание

- Как получить банковскую гарантию? + пошаговый алгоритм

- 2. Виды банковских гарантий

- 3. Способы получения гарантии

- 4. Дополнительные условия предоставления банковской гарантии

- 5. Документы для получения банковской гарантии

- 6. Особенности банковской гарантии

- 7. Как выбрать банк?

- 8. Алгоритм получения банковской гарантии

- 9. Сколько стоит банковская гарантия?

- Статья 45. Условия банковской гарантии. Реестры банковских гарантий

- Срок банковской гарантии по 44-ФЗ

- Срок внесения в реестры

- Образец банковской гарантии с отлагательным условием. На каких условиях делается выдача гарантий

- Определение

- Отлагательное условие в банковской гарантии

- От чего зависит ряд бумаг на отпуск БГ?

Как получить банковскую гарантию? + пошаговый алгоритм

Здравствуйте, уважаемый(ая) коллега! В этой статье речь пойдет о получении банковской гарантии. Эта тема актуальна для большинства участников закупок, которые стали победителями в государственных торгах, либо хотят использовать БГ в качестве обеспечения заявки. По этой причине я постараюсь максимально подробно рассмотреть все этапы получения БГ, и дам вам пошаговый алгоритм, который позволит безболезненно преодолеть каждый этап. Информации будет достаточно много, поэтому можете сделать себе чашечку кофе и уделить изучению статьи 10-15 минут. И так, поехали…

1. Понятие банковской гарантии

2. Виды банковских гарантий

3. Способы получения гарантии

Способ №1 — Классический

Способ №2 — Ускоренный

Способ №3 — Электронный

4. Дополнительные условия предоставления банковской гарантии

5. Документы для получения банковской гарантии

6. Особенности банковской гарантии

7. Как выбрать банк?

8. Алгоритм получения банковской гарантии

Действия участника закупки по оформлению БГ

Действия участника закупки после оформления БГ

9. Сколько стоит банковская гарантия? + пример расчета стоимости

2. Виды банковских гарантий

На приведенной ниже схеме представлены виды банковских гарантий, которые в настоящее время доступны для получения.

Гарантии могут подразделяться:

- по своему назначению (гарантии платежа, гарантии исполнения, тендерные гарантии, гарантии возврата авансового платежа, таможенные гарантии и гарантии коносамента);

- по обеспечению (покрытые и непокрытые);

- по условиям выполнения платежа (условные и безусловные);

- по характеру (отзывные и безотзывные).

Гарантии платежа обеспечивают полную своевременную оплату предоставленных услуг, выполненных работ или поставленных товаров принципалом (покупателем) бенефициару (продавцу). Т.е. если товар поставлен или работа/услуга выполнена, а оплата в установленный договором срок не получена, то бенефициар (продавец) имеет право обратиться с письменным заявлением к гаранту (банку), выдавшему данную гарантию. А гарант в свою очередь должен произвести оплату бенефициару в размере установленной гарантийной суммы.

Гарантии исполнения обеспечивают надлежащее исполнение продавцом (принципалом) своих обязательств по оказанию услуг, выполнению работ или поставке товара. Целью гарантии является компенсация убытков покупателя (бенефициара). Гарантия используется для заверения покупателя о надлежащем исполнении обязательств по контракту либо победителями торгов для обеспечения исполнения контракта.

Тендерные гарантии предназначены для обеспечения обязательств участников тендерных торгов перед заказчиками.

Гарантии возврата авансового платежа обеспечивают надлежащее выполнение обязательств продавцов перед покупателями. Данные гарантии предназначены для получения подтверждения о целевом использовании аванса, предоставленного продавцу.

Таможенные гарантии помогают оптимизировать взаимодействие между таможенными органами и участниками торговых операций. Данный вид гарантий обеспечивает получение рассрочки или отсрочки уплаты различных таможенных сборов и платежей.

Гарантии коносамента используются для обеспечения обязательств грузоперевозчика в случае, если он передал товар без коносамента, то есть без документа, подтверждающего права на указанный товар.

Примечание: Коносамент – это стандартный документ, выдаваемый перевозчиком груза грузоотправителю после приёма груза к перевозке. Используется при перевозке грузов в международном сообщении, служит доказательством приёма груза и удостоверяет факт заключения договора, является товарораспорядительным документом, предоставляющим его держателю право распоряжения грузом.

Покрытые банковские гарантии это гарантии, которые выдаются только при условии внесения принципалом денежных средств на счет покрытия.

Непокрытые банковские гарантии это гарантии, которые выдаются при условии предоставления принципалом залогового имущества (депозит, недвижимость, транспорт).

Условные банковские гарантии это гарантии, которые выплачиваются банком (гарантом) на основании письменного требования бенефициара, но с условием, что тот выполнил свои обязательства по гарантии и предоставил документы, подтверждающие это: счета, акты выполненных работ, накладные и т.д.

Безусловные банковские гарантии это гарантии, которые выплачиваются банком (гарантом) на основании письменного требования бенефициара без выполнения иных условий и предоставления дополнительных документов.

Отзывные банковские гарантии это гарантии, которые в любой момент времени могут быть изменены либо аннулированы банком (гарантом) в соответствии с поручением принципала без обязательного оповещения бенефициара. В случае, если бенефициар предъявил свои требования по выплате денежной суммы, то банк (гарант) уже не имеет права отозвать банковскую гарантию.

Безотзывные банковские гарантии это гарантии, которые не могут изменяться и аннулироваться без согласия бенефициара.

3. Способы получения гарантии

Условно можно выделить три способа получения БГ:

Способ №1 — Классический

Данный способ применим, когда возникает необходимость оформить БГ на крупную сумму (ориентировочно от 20 млн. рублей) или установить максимальный лимит на выдачу гарантий. Также классических способ выдачи БГ применяют банки, которые не имеют в своей линейке продуктов специальных программ по ускоренной выдаче гарантий.

Способ №2 — Ускоренный

Ускоренным способом выдачи БГ пользуются банки, которые заинтересованы в привлечении новых клиентов. Для этих целей они создают специальные программы с ускоренной процедурой одобрения и выдачи БГ. Такие программы устанавливают четкие требования «на входе», фиксированный и упрощенный перечень необходимых документов, а также согласованные действия между отделами банка. Такой подход даёт возможность быстро рассмотреть заявку и сократить срок выдачи БГ до 5 дней. Однако суммы по БГ, которые выдаются таким способом, как правило, не превышают 10-15 млн. рублей.

Способ №3 — Электронный

Электронный способ выдачи БГ подразумевает возможность клиента предоставлять в банк документы, заверенные электронной подписью (ЭП). Банковская гарантия также предоставляется в электронном виде с использованием электронной подписи. Такой способ позволяет сократить временные расходы на сбор и предоставление в банк необходимого пакета документов в бумажном виде. Срок выдачи БГ с использованием данного способа составляет не более 4 рабочих дней. Однако помимо плюсов есть и свои минусы. Сумма по БГ, выданной таким способом, обычно не превышает 3-5 млн. рублей по одной гарантии и не превышает 10 млн. рублей по общей сумме действующих гарантий, выданных одному клиенту.

4. Дополнительные условия предоставления банковской гарантии

Зачастую многие банки устанавливают дополнительные условия предоставления БГ, о которых стоит знать.

Залог (депозит)

В настоящее время выдача БГ, как правило, обходиться без залогов и депозитов. Этот инструмент используют лишь при неудовлетворительном финансовом состоянии компании или когда обороты компании не соответствуют величине гарантии. Т.е. можно сделать вывод о том, что БГ без залога и обеспечения это не миф, а существующая реальность. Однако для большинства представителей малого и среднего бизнеса предельной суммой такой гарантии будет 500 — 700 тысяч рублей.

Открытие расчетного счета в банке-гаранте

Для некоторых банков открытие расчетного счета и проведение оборотов по нему является обязательным условием для выдачи БГ, у других это требование отсутствует. Стоит отметить что предоставление БГ без открытия счета — распространенное явление, но в большинстве случаев это касается выдачи БГ на сумму, не превышающую 10-15 млн. рублей.

Поручительство собственников компании

В настоящее время подавляющее большинство банков устанавливают такое требование как обязательное при выдачи БГ. Но такое требование более удобно, нежели требование о внесении залога или депозита и для большинства клиентов оно является вполне приемлемым.

5. Документы для получения банковской гарантии

Ниже приведен перечень документов, которые запрашиваются банками для выдачи гарантии. Данный перечень не претендует на звание исчерпывающего, т.к. у каждого банка он может быть своим, в зависимости от установленных требований. И так, какие же документы запрашиваются чаще всего? Это:

1. заявление по форме банка о предоставлении банковской гарантии;

2. сведения о компании (лице), которой выдается БГ (анкетные данные);

3. копии уставных, учредительных, идентифицирующих документов (ИНН, ОГРН) компании (лица), которой выдается БГ;

4. выписка из ЕГРЮЛ (ЕГРИП), полученная не ранее чем за 30 дней до даты подачи заявления о предоставлении гарантии;

5. копии документов, подтверждающих полномочия руководителя компании, которой выдается БГ (протокол об избрании директора и приказ о вступлении в должность);

6. копии документов о подтверждении полномочий иных лиц, осуществляющих действия от имени компании (лица), которой выдается БГ;

7. бухгалтерская отчетность

- для организаций, применяющих общую систему налогообложения (бухгалтерский баланс — форма №1; отчет о финансовых результатах — форма №2);

- для организаций (ИП), применяющих упрощенную систему налогообложения (налоговая декларация по УСН за последний завершенный год, выписка из книги учета доходов и расходов);

- для ИП, применяющих общую систему налогообложения (налоговая декларация 3-НДФЛ).

8. реестровый номер закупки, конкурсная документация, протокол признания победителем, проект контракта;

9. иная информация и документы по требованию банка.

Часть документов из приведенного перечня, например, справки из налоговой или выписка из ЕГРЮЛ (ЕГРИП), нужны банку в актуальном состоянии. Для их получения требуется определенное время. Поэтому, если вы активно принимаете участие в тендерах, то рекомендуется регулярно обновлять эти документы, чтобы потом не тратить ваше драгоценное время на их получение.

Важно! Если вам предлагают получить БГ всего по нескольким документам, то, скорее всего, это неофициальная (серая) банковская гарантия.

6. Особенности банковской гарантии

- Субъекты. В качестве гаранта может выступать лишь банк, иное кредитное учреждение или страховая организация (ст. 368 ГК РФ).

- Возмездность банковской гарантии. За выдачу БГ принципал уплачивает гаранту вознаграждение (п. 2 ст. 369 ГК РФ).

- Независимость БГ от основного обязательства. Предусмотренное банковской гарантией обязательство гаранта перед бенефициаром не зависит в отношениях между ними от того основного обязательства, в обеспечение исполнения которого она выдана, даже если в гарантии содержится ссылка на это обязательство (ст. 370 ГК РФ).

- Безотзывность БГ. Банковская гарантия не может быть отозвана гарантом, если в ней не предусмотрено иное (ст. 371 ГК РФ).

- Непередаваемость прав по БГ. Принадлежащее бенефициару по банковской гарантии право требования к гаранту не может быть передано другому лицу, если в гарантии не предусмотрено иное (ст. 372 ГК РФ).

Согласно требованиям к БГ она может быть оформлена двумя способами:

- на бумажном носителе в письменной форме;

- в виде электронного документа, соответствующего установленным действующим законодательством требованиям.

7. Как выбрать банк?

Перечень банков, имеющих право выдавать банковскую гарантию в рамках 44-ФЗ, сильно сократился. Актуальный перечень банков можно найти на сайте Минфина России по адресу: //www.minfin.ru/ru/perfomance/tax_relations/policy/bankwarranty/. По состоянию на 31.05.2017 года в этом списке находятся 279 банков. Этот перечень ежемесячно обновляется. Но, даже имея перед собой перечень актуальных банков, не всегда понятно в какой из банков стоит обращаться за получением гарантии. Есть несколько вариантов решения данного вопроса:

Первый — обратиться в свой банк, в котором у вас открыт расчетный счет (при условии, что ваш банк есть в данном перечне);

Второй — узнать в каких банках получали БГ другие участники закупок;

Третий — самостоятельно зайти в реестр банковских гарантий на сайте www.zakupki.gov.ru и проанализировать размещенные в нем гарантии;

Четвертый — обратиться к брокеру.

При выборе банка также обращайте внимание на регион его присутствия. Как правило, банки работают только с клиентами из своего региона. Однако есть исключение из этого правила — электронные банковские гарантии. Такие гарантии могут выдаваться клиентам из любых регионов РФ.

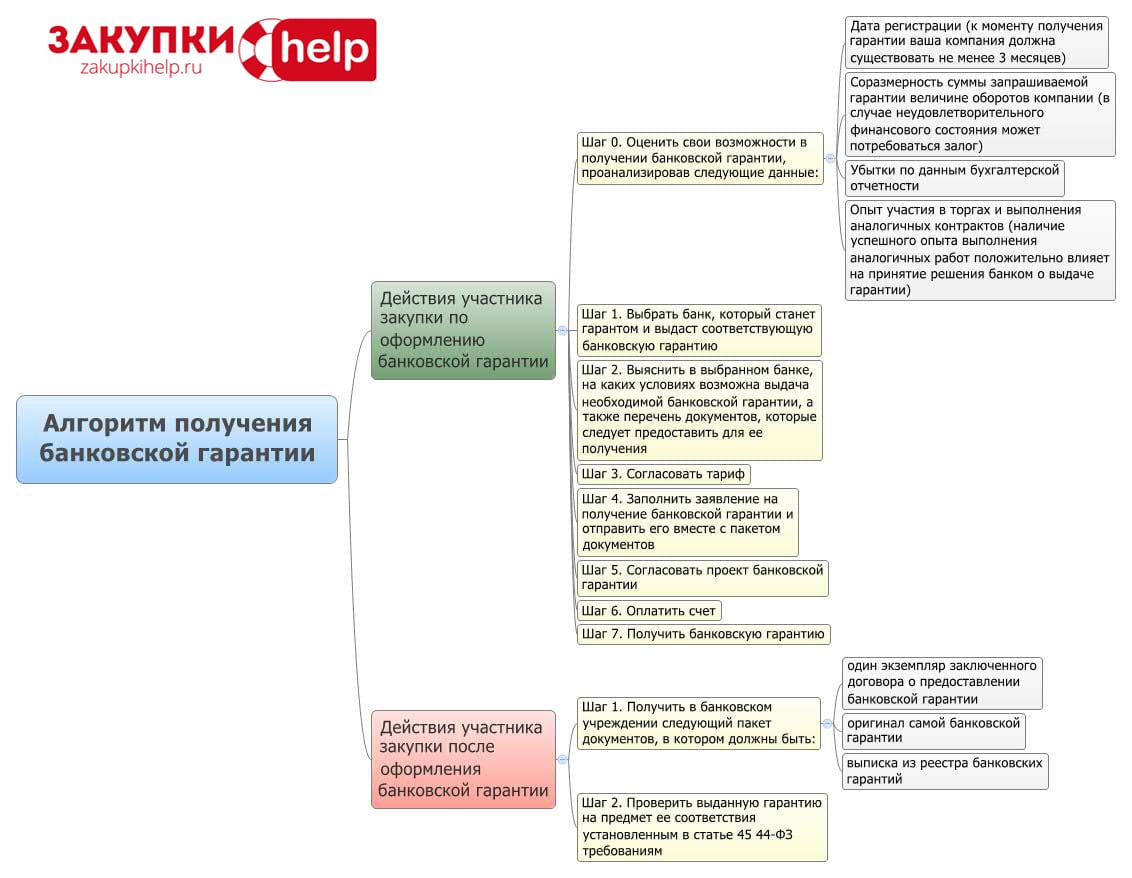

8. Алгоритм получения банковской гарантии

Действия участника закупки по оформлению БГ

Шаг 0. Оценить свои возможности в получении банковской гарантии. Для этого необходимо проанализировать следующие данные:

- Дата регистрации (к моменту получения гарантии ваша компания должна существовать не менее 3 месяцев);

- Соразмерность суммы запрашиваемой гарантии величине оборотов компании (в случае неудовлетворительного финансового состояния может потребоваться залог);

- Убытки по данным бухгалтерской отчетности;

- Опыт участия в торгах и выполнения аналогичных контрактов (наличие успешного опыта выполнения аналогичных работ положительно влияет на принятие решения банком о выдаче гарантии).

Шаг 1. Выбрать банк, который станет гарантом и выдаст соответствующую банковскую гарантию. О том, как это сделать, подробнее написано в разделе “Как выбрать банк?”.

Шаг 2. Выяснить в выбранном банке, на каких условиях возможна выдача необходимой БГ, а также какой перечень документов следует предоставить для ее получения.

Шаг 3. Согласовать тариф.

Шаг 4. Заполнить заявление на получение БГ и отправить его вместе с пакетом документов.

Шаг 5. Согласовать проект БГ.

Шаг 6. Оплатить счет.

Шаг 7. Получить БГ.

Вот так в настоящее время выглядит процесс получения банковской гарантии.

Действия участника закупки после оформления БГ

Шаг 1. Получить в банковском учреждении следующий пакет документов, в котором должны быть:

- один экземпляр заключенного договора о предоставлении банковской гарантии;

- оригинал самой БГ;

- выписка из реестра банковских гарантий.

Шаг 2. Проверить выданную гарантию на предмет ее соответствия установленным в статье 45 44-ФЗ требованиям.

9. Сколько стоит банковская гарантия?

И в завершении сегодняшней статьи хотелось бы несколько слов сказать о стоимости банковской гарантии. Процесс получения банковской гарантии сродни получению кредита в банке. По сути это услуга, стоимость которой зависит от спроса и предложения на неё. А как вы знаете, спрос рождает предложение. Поэтому стоимость оформления БГ в разных банках может значительно отличаться.

Давайте с вами рассмотрим, что может повлиять на конечную стоимость БГ.

Во-первых, это величина гарантийной суммы.

Во-вторых, это предмет и срок действия БГ.

В-третьих, это наличие или отсутствие обеспечения (залога). Гарантия без залога стоит дороже. В настоящее время комиссия за выдачу БГ колеблется в пределах от 1% до 10%. В среднем это 3-5%. Ниже вы найдете пример расчета стоимости БГ, предоставляемой в качестве обеспечения исполнения контракта.

Пример расчета стоимости банковской гарантии

Предположим, участник закупки выиграл контракт на ремонт детского сада. НМЦК по данному объекту составляет 30 000 000 рублей. Размер обеспечения исполнения контракта, установленный в документации, составляет 30% от НМЦК, т.е. 9 000 000 рублей. Срок выполнения ремонтных работ по договору — 12 месяцев (1 год). Для примера возьмем процентную ставку за выдачу БГ равную 3%.

Теперь произведем расчет стоимости БГ:

30 000 000 х 30% х 3% х 1 = 270 000 рублей.

Таким образом получается, что для получения заказа стоимостью 30 млн. рублей, победителю необходимо приобрести БГ за 270 тыс. рублей, что гораздо выгоднее нежели изъять на 12 месяцев 9 млн. рублей из оборота организации и перечислить их на счет Заказчика.

На этом сегодня все. До встречи в следующих статьях.

P.S.: Если вам понравилась статья, то ставьте “лайки” и делитесь ею с друзьями и коллегами в социальных сетях.

Статья 45. Условия банковской гарантии. Реестры банковских гарантий

Статья 45. Условия банковской гарантии. Реестры банковских гарантий

1. Заказчики в качестве обеспечения заявок и исполнения контрактов принимают банковские гарантии, выданные банками, соответствующими требованиям, установленным Правительством Российской Федерации.

1.1. При установлении требований к банкам Правительство Российской Федерации устанавливает требования к размеру собственных средств (капитала) банка и уровню кредитного рейтинга, присвоенного российской кредитной организации одним или несколькими кредитными рейтинговыми агентствами, сведения о которых внесены Центральным банком Российской Федерации в реестр кредитных рейтинговых агентств, по национальной рейтинговой шкале для Российской Федерации в соответствии с методологией, соответствие которой требованиям статьи 12 Федерального закона от 13 июля 2015 года N 222-ФЗ «О деятельности кредитных рейтинговых агентств в Российской Федерации, о внесении изменения в статью 76.1 Федерального закона «О Центральном банке Российской Федерации (Банке России)» и признании утратившими силу отдельных положений законодательных актов Российской Федерации» подтверждено Центральным банком Российской Федерации.

1.2. Перечень банков, соответствующих установленным требованиям, ведется федеральным органом исполнительной власти по регулированию контрактной системы в сфере закупок на основании сведений, полученных от Центрального банка Российской Федерации, и подлежит размещению на официальном сайте федерального органа исполнительной власти по регулированию контрактной системы в сфере закупок в информационно-телекоммуникационной сети «Интернет». В случае выявления обстоятельств, свидетельствующих о соответствии банка, не включенного в перечень, установленным требованиям либо о несоответствии банка, включенного в перечень, установленным требованиям, такие сведения направляются Центральным банком Российской Федерации в федеральный орган исполнительной власти по регулированию контрактной системы в сфере закупок в течение пяти дней со дня выявления указанных обстоятельств для внесения соответствующих изменений в перечень.

2. Банковская гарантия должна быть безотзывной и должна содержать:

1) сумму банковской гарантии, подлежащую уплате гарантом заказчику в установленных частью 15 статьи 44 настоящего Федерального закона случаях, или сумму банковской гарантии, подлежащую уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом в соответствии со статьей 96 настоящего Федерального закона;

2) обязательства принципала, надлежащее исполнение которых обеспечивается банковской гарантией;

3) обязанность гаранта уплатить заказчику неустойку в размере 0,1 процента денежной суммы, подлежащей уплате, за каждый день просрочки;

4) условие, согласно которому исполнением обязательств гаранта по банковской гарантии является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством Российской Федерации учитываются операции со средствами, поступающими заказчику;

5) срок действия банковской гарантии с учетом требований статей 44 и 96 настоящего Федерального закона;

6) отлагательное условие, предусматривающее заключение договора предоставления банковской гарантии по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления банковской гарантии в качестве обеспечения исполнения контракта;

7) установленный Правительством Российской Федерации перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии.

3. В случае, предусмотренном извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), в банковскую гарантию включается условие о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем пять рабочих дней не исполнено требование заказчика об уплате денежной суммы по банковской гарантии, направленное до окончания срока действия банковской гарантии.

4. Запрещается включение в условия банковской гарантии требования о представлении заказчиком гаранту судебных актов, подтверждающих неисполнение принципалом обязательств, обеспечиваемых банковской гарантией.

5. Заказчик рассматривает поступившую в качестве обеспечения исполнения контракта банковскую гарантию в срок, не превышающий трех рабочих дней со дня ее поступления.

6. Основанием для отказа в принятии банковской гарантии заказчиком является:

1) отсутствие информации о банковской гарантии в предусмотренных настоящей статьей реестрах банковских гарантий;

2) несоответствие банковской гарантии условиям, указанным в частях 2 и 3 настоящей статьи;

3) несоответствие банковской гарантии требованиям, содержащимся в извещении об осуществлении закупки, приглашении принять участие в определении поставщика (подрядчика, исполнителя), документации о закупке, проекте контракта, который заключается с единственным поставщиком (подрядчиком, исполнителем).

7. В случае отказа в принятии банковской гарантии заказчик в срок, установленный частью 5 настоящей статьи, информирует в письменной форме или в форме электронного документа об этом лицо, предоставившее банковскую гарантию, с указанием причин, послуживших основанием для отказа.

8. Банковская гарантия, предоставляемая участником закупки в качестве обеспечения заявки на участие в закупке, если такой способ обеспечения заявок применим в соответствии с настоящим Федеральным законом, или в качестве обеспечения исполнения контракта, информация о ней и документы, предусмотренные частью 9 настоящей статьи, должны быть включены в реестр банковских гарантий, размещенный в единой информационной системе, за исключением банковских гарантий, указанных в части 8.1 настоящей статьи. Такие информация и документы должны быть подписаны усиленной электронной подписью лица, имеющего право действовать от имени банка. В течение одного рабочего дня после включения таких информации и документов в реестр банковских гарантий банк направляет принципалу выписку из реестра банковских гарантий.

8.1. Предусмотренная частью 9 настоящей статьи информация о банковских гарантиях, предоставляемых в качестве обеспечения заявок и исполнения контрактов, не размещается на официальном сайте, а при осуществлении закупок товаров, работ, услуг, сведения о которых составляют государственную тайну, включается в закрытый реестр банковских гарантий, который не размещается в единой информационной системе и на официальном сайте.

8.2. Дополнительные требования к банковской гарантии, используемой для целей настоящего Федерального закона, порядок ведения и размещения в единой информационной системе реестра банковских гарантий, порядок формирования и ведения закрытого реестра банковских гарантий, в том числе включения в него информации, порядок и сроки предоставления выписок из него, форма требования об осуществлении уплаты денежной суммы по банковской гарантии устанавливаются Правительством Российской Федерации.

9. В реестр банковских гарантий и закрытый реестр банковских гарантий включаются следующие информация и документы:

1) наименование, место нахождения банка, являющегося гарантом, идентификационный номер налогоплательщика или в соответствии с законодательством иностранного государства аналог идентификационного номера налогоплательщика;

2) наименование, место нахождения поставщика (подрядчика, исполнителя), являющегося принципалом, идентификационный номер налогоплательщика или в соответствии с законодательством иностранного государства аналог идентификационного номера налогоплательщика;

3) денежная сумма, указанная в банковской гарантии и подлежащая уплате гарантом в случае неисполнения участником закупки в установленных случаях требований настоящего Федерального закона;

4) срок действия банковской гарантии;

5) копия банковской гарантии, за исключением банковской гарантии, информация о которой подлежит включению в закрытый реестр банковских гарантий в соответствии с частью 8.1 настоящей статьи;

6) иные информация и документы, перечень которых установлен Правительством Российской Федерации.

10. Утратил силу с 1 апреля 2015 года. — Федеральный закон от 31.12.2014 N 498-ФЗ.

11. Банк, выдавший банковскую гарантию, не позднее одного рабочего дня, следующего за датой ее выдачи, или дня внесения изменений в условия банковской гарантии включает указанные в части 9 настоящей статьи информацию и документы в реестр банковских гарантий либо в указанные сроки направляет в соответствии с порядком формирования и ведения закрытого реестра банковских гарантий информацию для включения в закрытый реестр банковских гарантий.

Срок банковской гарантии по 44-ФЗ

В тексте любой банковской гарантии указывается период ее действия. Этот срок является существенным условием. Если он указан некорректно или банк несвоевременно внес в реестр Единой информационной системы (ЕИС) сведения об обеспечении, последует отказ от заключения контракта. Как следствие, — разбирательство в Антимонопольной службе на предмет признания участника уклонившимся и лишения его права участвовать в закупках в течение 2 лет.

В ходе определения поставщика участник имеет право предоставить банковскую гарантию в двух случаях:

- Когда в конкурсе или закрытом аукционе она предоставляется в качестве обеспечения заявки. При этом период ее действия должен составлять не менее чем два месяца от даты окончания срока подачи заявок.

- При подписании контракта она представляется в качестве обеспечения исполнения контракта. В этом случае срок действия банковской гарантии должен превышать минимум на один месяц период действия контракта.

Таким образом, срок предоставления банковской гарантии по 44-ФЗ в качестве обеспечения заявки и в качестве обеспечения исполнения контракта отличается. Это необходимо иметь ввиду, когда будете обращаться в банк или иные кредитные организации для получения банковской гарантии.

Срок внесения в реестры

Банк, который выдает или вносит изменения в условия документа, должен включить информацию о ней в Реестр ЕИС. Закон о контрактной системе обязывает сделать это не позднее одного рабочего дня, следующего за днем выдачи или внесения изменений.

Если сведения составляют государственную тайну, или данные о государственной тайне содержатся в документации о закупке или в проекте контракта, банк вносит сведения об обязательствах в Закрытый реестр не позднее одного рабочего дня, следующего за датой их выдачи. В указанный Реестр также вносятся сведения об обеспечении при заключении контрактов по:

- оказанию услуг по страхованию;

- транспортировке и охране ценностей Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации;

- транспортировке, охране музейных предметов и музейных коллекций, редких и ценных изданий, рукописей, архивных документов (включая их копии), имеющих историческое, художественное или иное культурное значение и передаваемых заказчиками физическим лицам или юридическим лицам либо принимаемых заказчиками от физических лиц или юридических лиц во временное владение и пользование либо во временное пользование, в том числе в связи с проведением выставок на территории Российской Федерации и (или) территориях иностранных государств и услуг по уборке помещений, услуг водителей для обеспечения деятельности судей, судебных приставов.

При этом Закрытый реестр не размещается в ЕИС.

Образец банковской гарантии с отлагательным условием. На каких условиях делается выдача гарантий

Безотзывная банковская гарантия — это наиболее надежный способ обеспечения обязательств. Так как предполагается, что банк (гарант) ручается за своего клиента (принципала) перед его заказчиком (бенефициаром), на случай если принципал не сможет исполнить свои обязательства. А безотзывность предполагает, что банк в любом случае будет отвечать по обязательствам, если принципал не сможет этого сделать. Отозвать гарантию банк не сможет ни при каких обстоятельствах.

То, что гарантия носит безотзывной характер, должно быть отражено в письменном виде, в договоре. На ней должны стоять подписи руководителя и главного бухгалтера кредитного учреждения, закрепленные печатью.

Преимущества безотзывной гарантии для принципала – не требуется отвлекать из оборота для обеспечения по контракту, гарантии выполнения которого предоставит банк. Такую гарантию не трудно получить, помимо коммерческих банков ее выдают различные фонды поддержки предпринимателей, гарантийные фонды. Зачастую, от принципала могут не потребовать даже залога или иного материального обеспечения.

Безотзывность банковской гарантии, в первую очередь, важна для бенефициара. Так как она служит доказательством серьезности намерений исполнителя. А это означает, что контракт будет выполнен, а если у принципала возникнут проблемы с его исполнением, по обязательствам в любом случае ответит банк. Именно из-за высокой степени надежности безотзывные гарантии – обязательное требование при заключении госконтрактов.

Согласно российскому законодательству, участник тендера (аукциона, открытых торгов) на получение государственного заказа обязан предоставить обеспечение выполнения будущих обязательств. Гарантировать их исполнение, в частности, призвана банковская гарантия по госконтракту. До 1 января 2014 года все требования к банкам, бенефициарам и гарантиям по госконтрактам регламентировались Федеральным законом № 94, с 1 января вступил силу Федеральный закон № 44, который существенно ужесточает эти требования. В частности, выдавать банковские гарантии по новому закону смогут только те банки, которые включены в специальный перечень (http://www.minfin.ru/ru/tax_relations/policy/bankwarranty/ ). А при ее выдаче поставщику выдается банком выписка из реестра банковских гарантий (Единый реестр банковских гарантий начнет работать на сайте госзакупок с 1 апреля 2014 года) как доказательство того, что она официально зарегистрирована. Такой механизм исключает возможность ее подделки.

Согласно пункту 2 статьи 45 Федерального закона №44 «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд», банковская гарантия должна быть безотзывной и должна содержать:

- сумму банковской гарантии, подлежащую уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом;

- обязательства принципала, надлежащее исполнение которых обеспечивается банковской гарантией;

- обязанность гаранта уплатить заказчику неустойку в размере 0,1% денежной суммы, подлежащей уплате, за каждый календарный день просрочки;

- условие, согласно которому исполнением обязательств гаранта по банковской гарантии является фактическое поступление денежных сумм на счет заказчика;

- срок действия банковской гарантии;

- отлагательное условие, предусматривающее заключение договора предоставления банковской гарантии по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления банковской гарантии в качестве обеспечения исполнения контракта;

- установленный Правительством РФ перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии.

Срок действия безотзывной гарантии (как и любой другой гарантии), как правило, соответствует периоду действия договора, под который выдается обеспечение. Может также распространяться и на период гарантийного срока. Предельный срок – 1 месяц после выполнения основного обязательства.

Вознаграждение банка состоит указывается в договоре. Это комиссия за выдачу гарантии, плата за открытие и ведение расчетного счета в банке, платеж при наступлении гарантийного случая, неустойка в случае просрочки возврата средств. В случае, если банку приходится выплачивать долги исполнителя, он имеет право на возмещение убытков в полном размере (выплаченная им сумма плюс проценты за отвлечение средств).

Ответственность гаранта прекращается в следующих случаях (статья 378 ГК РФ):

Заявка на кредит для бизнеса

Банковская гарантия – во многих ситуациях незаменимое средство обеспечения сделок по виртуальным торгам. Оно удобное для заказчиков, исполнителей, ведь разрешает обеспечить хорошую степень безопасности сделки.

Для банковских организаций предоставление гарантий есть добавочным источником прибыли. Но в законе существуют и проблемные понятия. Одним из таких понятий есть отлагательное условие банковской гарантии 44 ФЗ.

Определение

Чтобы начать разговор о том, как должно быть прописано отлагательное условие о выдаче банковских гарантий, нужно понять, что такое БГ и как определены стороны этого соглашения.

Гарантия от банковской организации представляет собой официальное обещание финансового учреждения оплатить партнерам принципала финансовые средства в ситуации невыполнения обязанностей.

Банковская организация необходима для того, чтобы повышать статус компании. Ее начинают определять, как надежного партнера.

Сторонами соглашения есть гарант, бенефициар и принципал.

- Гарант – это финансовая организация, которая отвечает за исполнение обязанностей перед другой организацией.

- Принципал – организация, которая дает полномочия гаранту для исполнения обязанностей.

- Бенефициаром есть лицо, которое получает деньги согласно заключенному соглашению.

Существуют условная и безусловная БГ :

- Безусловная БГ имеет в виду, что у гаранта возникают обязанности по оплате назначенной суммы бенефициару в ситуации запроса по выплате, направленного бенефициаром в финансовую организацию.

- Условная БГ представляет собой обязанность финансовой организации по уплате суммы бенефициару по его запросу, если есть документы, которые подтверждают неуплату назначенной суммы принципалом.

Отлагательное условие в банковской гарантии

Отлагательное условие в банковской гарантии непременно должно быть. Если предоставление БГ неизбежный запрос для обеспечения реализации контракта, то отлагательное условие предусмотрит оформление соглашения предоставления этого материального продукта по обязанностям исполнителя соглашения, которые появились в период оформления соглашения на отпуск БГ.

Самой значительной проблемой, которая объединена с понятием отлагательного условия в системе БГ есть то, что в законе дефиниция ему дана не четко и даже двусмысленно. Даже среди давних игроков рынка виртуальных торгов часто появляются несогласия по поводу того, как должно использоваться средство отлагательного условия.

Согласно ст. 157 российского ГК сделка будет числиться осуществленной с отлагательным условием в той ситуации, когда две ее стороны ставят появление некоторых обязанностей либо прав в зависимость от установленного, ранее оговоренного обстоятельства.

Время этой обстановки невозможно предсказать, а так же не известно будет ли она вообще. Если это обстоятельство происходит, сделка либо ее назначенная часть осуществляется, и отлагательное условие числится повергнутым в работу.

Если говорить о банковских гарантиях в письменном виде, то отлагательное условие в таком случае имеет в виду следующее: принципал обязуется подписать с банком соглашение на предоставление БГ в той ситуации, если он выиграет в тендере, а также, если обеспечением будет избрано именно такое средство, как банковская гарантия.

>Видео: Электронная биржа

От чего зависит ряд бумаг на отпуск БГ?

Условия отпуска банковской гарантии содержат сбор бумаг. Ряд документов, которые отправляются в банковскую организацию у каждой из них собственный, и определяется величиной суммы банковской гарантии, материальным положением клиента и другими значениями.

Важным условием получения банковской гарантии есть соображение и представление банковской организации о материальном положении исполнителя по контракту. Поэтому финансовое учреждение запрашивает бумаги, которые подлежат непременному сбору.

Обычно запрашиваются такие документы:

- Анкета-заявление на заем.

- Паспорт гражданина России.

- Военный билет для частных предпринимателей.

- Уставные бумаги для ИП и ЮЛ.

- Согласие о взаимодействии должника и франчайзера.

- Налоговый отчет и прочие бумаги.

Отлагательное условие в БГ обязательно должно быть. Если при выдаче БГ обязательный запрос для обеспечения исполнения контракта, то отлагательное условие предусматривает оформление соглашения предоставления этого материального продукта по обязанностям исполнителя соглашения, которые возникли в период оформления соглашения на выпуск БГ.

В письменном виде принципал должен подписать с банковской организацией соглашение на предоставление БГ в той ситуации, если он выиграет в тендере, а также, если обеспечением будет избрано именно такое средство, как банковская гарантия.

Банковская гарантия – во многих случаях незаменимый инструмент обеспечения сделок по электронным торгам. Он удобен для заказчиков и исполнителей/продавцов, поскольку позволяет обеспечить достаточно высокий уровень безопасности сделки. Для банков предоставление гарантий является дополнительным источником дохода.

Однако не все так идеально с этим инструментом, как хотелось бы, поскольку закон 44-ФЗ и смежные законодательно-нормативные акты, обеспечивающие его функционирование, не совсем совершенны. Некоторые положения закона содержат размытые формулировки и пункты, выполнение которых затрудняется из-за того, что не существует ясности, как это правильно делать, и нужно ли вообще. Одним из таких проблемных понятий является отлагательное условие банковской гарантии 44 ФЗ .

Что такое отлагательное условие?

Термин «отлагательное условие» содержится во многих договорах и подразумевает, что договор или его определенные пункты вступят в силу при наступлении или проявлении условий, прописанных в соответствующем разделе. То есть, договор, в котором присутствует отлагательное условие, даже после подписания вступает в действие не сразу, или сразу, но не полностью, а только в случае наступления соответствующей ситуации.

Это не слишком распространенный в российской юридической практике инструмент, однако на данный момент он применяется не только при выдаче банковской гарантии, но и в других сферах. Более того – отлагательное условие, прописанное в произвольно составленном сторонами договоре, представляет собой полезную и часто удобную возможность повысить гибкость соглашения, разграничивая во времени вступление в действие его определенных пунктов. Но вот отлагательное условие в банковской гарантии ФЗ 44 далеко не всегда является полезным и понятным для всех сторон инструментом.

Отлагательное условие в банковской гарантии

Самой большой проблемой, связанной с понятием отлагательного условия в системе банковских гарантий, является то, что в законе определение этому понятию дано на удивление нечетко, размыто и даже двусмысленно. Даже среди опытных игроков рынка электронных торгов нередко возникают разногласия по поводу того, как должен применяться инструмент отлагательного условия.

Согласно 157 статье российского Гражданского кодекса сделка будет считаться совершенной с отлагательным условием в том случае, когда обе ее стороны ставят возникновение определенных обязанностей или прав в зависимость от определенного, заранее оговоренного обстоятельства. Время наступления этого обстоятельства нельзя предсказать, а также неизвестно, наступит ли оно вообще. Если оговоренное обстоятельство наступает, сделка или ее оговоренная часть совершается, и отлагательное условие считается приведенным в действие.

Если говорить именно о банковских гарантиях, то отлагательное условие здесь подразумевает следующее: принципал обязуется заключить с банком договор на предоставление банковской гарантии в том случае, если он победит в тендере, а также, если в качестве обеспечения будет выбран именно такой инструмент, как банковская гарантия.

Проблемы, связанные с отлагательным условием

Многие заказчики, не желая разбираться в нюансах законодательства, стараются применять инструмент отлагательного условия в свою пользу и вообще составлять договоры таким образом, чтобы иметь возможность как можно сильнее влиять на принципала. Если без отлагательного условия не обойтись, необходимо, как минимум, очень внимательно готовить текст отлагательного условия в банковской гарантии 44 ФЗ , прописывая там обстоятельства его наступления максимально четко.

К слову, на данный момент в Думе уже зарегистрирован законопроект в котором одно из изменений это отмена отлагательного условия.

Банковская гарантия – во многих случаях незаменимый инструмент обеспечения сделок по электронным торгам. Он удобен для заказчиков и исполнителей/продавцов, поскольку позволяет обеспечить достаточно высокий уровень безопасности сделки. Для банков предоставление гарантий является дополнительным источником дохода.

Однако не все так идеально с этим инструментом, как хотелось бы, поскольку закон 44-ФЗ и смежные законодательно-нормативные акты, обеспечивающие его функционирование, не совсем совершенны. Некоторые положения закона содержат размытые формулировки и пункты, выполнение которых затрудняется из-за того, что не существует ясности, как это правильно делать, и нужно ли вообще. Одним из таких проблемных понятий является отлагательное условие банковской гарантии 44 ФЗ.

Что такое отлагательное условие?

Термин «отлагательное условие» содержится во многих договорах и подразумевает, что договор или его определенные пункты вступят в силу при наступлении или проявлении условий, прописанных в соответствующем разделе. То есть, договор, в котором присутствует отлагательное условие, даже после подписания вступает в действие не сразу, или сразу, но не полностью, а только в случае наступления соответствующей ситуации.

Это не слишком распространенный в российской юридической практике инструмент, однако на данный момент он применяется не только при выдаче банковской гарантии, но и в других сферах. Более того – отлагательное условие, прописанное в произвольно составленном сторонами договоре, представляет собой полезную и часто удобную возможность повысить гибкость соглашения, разграничивая во времени вступление в действие его определенных пунктов. Но вот отлагательное условие в банковской гарантии ФЗ 44 далеко не всегда является полезным и понятным для всех сторон инструментом.

Отлагательное условие в банковской гарантии

Самой большой проблемой, связанной с понятием отлагательного условия в системе банковских гарантий, является то, что в законе определение этому понятию дано на удивление нечетко, размыто и даже двусмысленно. Даже среди опытных игроков рынка электронных торгов нередко возникают разногласия по поводу того, как должен применяться инструмент отлагательного условия.

Согласно 157 статье российского Гражданского кодекса сделка будет считаться совершенной с отлагательным условием в том случае, когда обе ее стороны ставят возникновение определенных обязанностей или прав в зависимость от определенного, заранее оговоренного обстоятельства. Время наступления этого обстоятельства нельзя предсказать, а также неизвестно, наступит ли оно вообще. Если оговоренное обстоятельство наступает, сделка или ее оговоренная часть совершается, и отлагательное условие считается приведенным в действие.

Если говорить именно о банковских гарантиях, то отлагательное условие здесь подразумевает следующее: принципал обязуется заключить с банком договор на предоставление банковской гарантии в том случае, если он победит в тендере, а также, если в качестве обеспечения будет выбран именно такой инструмент, как банковская гарантия.

Проблемы, связанные с отлагательным условием

Многие заказчики, не желая разбираться в нюансах законодательства, стараются применять инструмент отлагательного условия в свою пользу и вообще составлять договоры таким образом, чтобы иметь возможность как можно сильнее влиять на принципала. Если без отлагательного условия не обойтись, необходимо, как минимум, очень внимательно готовить текст отлагательного условия в банковской гарантии 44 ФЗ, прописывая там обстоятельства его наступления максимально четко.

К слову, на данный момент в Думе уже зарегистрирован законопроект в котором одно из изменений это отмена отлагательного условия.

В соответствии с частью 11 статьи 94 Федерального закона «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» Правительство Российской Федерации постановляет:

1. Утвердить прилагаемое Положение о подготовке и размещении в единой информационной системе в сфере закупок отчета об исполнении государственного (муниципального) контракта и (или) о результатах отдельного этапа его исполнения.

2. До ввода в эксплуатацию единой информационной системы в сфере закупок отчет об исполнении государственного (муниципального) контракта и (или) о результатах отдельного этапа его исполнения, подписанный электронной подписью, сертификат ключа проверки которой выдан Федеральным казначейством, размещается на официальном сайте Российской Федерации в информационно-телекоммуникационной сети «Интернет» для размещения информации о размещении заказов на поставки товаров, выполнение работ, оказание услуг.

3. Настоящее постановление вступает в силу с 1 января 2014 г.

| Председатель Правительства Российской Федерации |

Д. Медведев |

I. Общие положения

1. Настоящее Положение устанавливает порядок и сроки подготовки, размещения отчета об исполнении государственного (муниципального) контракта и (или) о результатах отдельного этапа его исполнения в единой информационной системе в сфере закупок (далее соответственно — единая система, отчет), содержащего информацию, предусмотренную частью 9 статьи 94 Федерального закона «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее -Федеральный закон).

2. В отчете сроки отдельного этапа исполнения государственного (муниципального) контракта (далее — контракт), наименование и цена поставленных товаров, выполненных работ, оказанных услуг, размер аванса и сроки оплаты обязательств по контракту указываются в соответствии с условиями контракта, а также документами о приемке поставленного товара, выполненной работы, оказанной услуги и документами о приемке результатов отдельного этапа исполнения контракта.

3. Отчет размещается заказчиком в единой системе в течение 7 рабочих дней со дня:

а) оплаты заказчиком обязательств и подписания заказчиком документа о приемке результатов исполнения контракта и (или) о результатах отдельного этапа его исполнения, а в случае создания приемочной комиссии — подписания такого документа всеми членами приемочной комиссии и утверждения его заказчиком по отдельному этапу исполнения контракта;

б) оплаты заказчиком обязательств по контракту и подписания документа о приемке поставленных товаров, выполненных работ и оказанных услуг, а в случае создания приемочной комиссии — подписания такого документа всеми членами приемочной комиссии и утверждения его заказчиком;

в) расторжения контракта, то есть со дня, определенного соглашением сторон о расторжении контракта, дня вступления в законную силу решения суда о расторжении контракта или дня вступления в силу решения поставщика, подрядчика или исполнителя (далее — исполнитель) либо заказчика об одностороннем отказе от исполнения контракта.

4. Подготовка отчета осуществляется уполномоченными работниками контрактной службы или контрактным управляющим заказчика по форме согласно приложению (далее — форма отчета).

5. Формирование отчета осуществляется в том числе с использованием информации, размещенной в единой системе, а также информации, содержащейся в реестрах, классификаторах и справочниках единой системы и иных информационных системах, работниками контрактной службы или контрактным управляющим заказчика.

6. Отчет в форме электронного документа подписывается электронной подписью уполномоченного должностного лица заказчика и размещается в единой системе. Датой составления отчета является дата размещения отчета в единой системе.

Для отчета, содержащего сведения, составляющие государственную тайну, датой составления является дата подписания отчета руководителем контрактной службы или контрактным управляющим заказчика.

7. При формировании отчета о результатах исполнения отдельного этапа исполнения контракта информация заполняется в соответствующих графах отчета нарастающим итогом с начала года, в котором осуществляется исполнение отдельного этапа, на дату исполнения отдельного этапа исполнения контракта.

8. В случае если срок исполнения контракта превышает финансовый год, информация об исполнении контракта в целом заполняется в соответствующих графах отчета за весь срок его исполнения (по годам).

9. Отчет в целом и отчет о результатах исполнения отдельного этапа исполнения контракта хранятся в единой системе в течение срока, установленного в соответствии с законодательством Российской Федерации об архивном деле.

10. Отчет и документы в электронной форме, предусмотренные частью 10 статьи 94 Федерального закона, подлежат размещению в единой системе.

Указанные отчет и документы размещаются в единой системе в виде файлов, обеспечивающих возможность их сохранения на технических средствах пользователей и допускающих после их сохранения возможность поиска и копирования произвольного фрагмента текста (электронный вид), или файлов с графическим образом оригинала документа (графический вид). При этом такие файлы должны быть подписаны электронной подписью уполномоченного должностного лица заказчика.

11. Отчеты, содержащие сведения, составляющие государственную тайну, не размещаются в единой системе.

12. Информация, предусмотренная графами 1 — 3 и 5 раздела I, графами 1, 3, 4 и 6 — 8 раздела II, графами 3 и 5 раздела III, графой 5 раздела IV и графой 3 раздела V формы отчета, должна соответствовать информации и документам, содержащимся в реестре контрактов.

II. Порядок подготовки отчета

13. В позиции «Наименование государственного (муниципального) заказчика, бюджетного, автономного учреждения или государственного (муниципального) унитарного предприятия» формы отчета указывается полное наименование заказчика.

14. В позиции «Организационно-правовая форма» формы отчета указывается организационно-правовая форма заказчика.

15. В позиции «Наименование публично-правового образования» формы отчета указывается наименование публично-правового образования, на территории которого находится заказчик.

16. В позиции «Местонахождение (адрес), телефон, адрес электронной почты» формы отчета указывается адрес местонахождения заказчика, его телефон и адрес электронной почты.

17. В позиции «Вид документа (базовый, измененный)» формы отчета указывается базовый вид документа, если отчет является первоначальным. Если отчет заполняется в связи с изменениями, указывается измененный вид документа. В позиции «Дата» указывается дата составления отчета в соответствии с настоящим Положением.

18. В позиции «по ОКПО» формы отчета указывается код заказчика по Общероссийскому классификатору предприятий и организаций.

19. В позиции «ИНН» формы отчета указывается идентификационный номер налогоплательщика заказчика.

20. В позиции «КПП» формы отчета указывается код причины постановки на учет заказчика в налоговом органе, указанный в контракте.

21. В позиции «по ОКОПФ/ОКФС» формы отчета указывается код заказчика в соответствии с Общероссийским классификатором организационно-правовых форм и (или) Общероссийским классификатором форм собственности и на основании сведений, указанных в позиции «Организационно-правовая форма».

22. В позиции «по ОКТМО» формы отчета указывается код в соответствии с Общероссийским классификатором территорий муниципальных образований, определяемый по месту государственной регистрации заказчика.

23. В позиции «Изменения» указывается «0», если отчет является первоначальным. Если отчет заполняется в связи с изменениями, в позиции «Изменения» указывается код изменений в соответствии с порядковым номером изменения отчета.

24. В разделе I формы отчета указываются:

а) в графе «Идентификационный код закупки» — идентификационный код закупки, идентичный указанному в плане-графике закупок, контракте и реестрах контрактов (идентификационный код закупки в плане-графике закупок и контракте указывается с 1 января 2015 г., а в реестре контрактов — с 1 января 2016 г.);

б) в графе «Номер контракта» — номер, присвоенный контракту заказчиком;

в) в графе «Номер реестровой записи из реестра контрактов в отношении заключенного контракта» — номер реестровой записи, сформированный в соответствии с постановлением Правительства Российской Федерации от 28 ноября 2013 г. № 1093 «О порядке ведения реестра контрактов, заключенных заказчиками, и реестра контрактов, содержащего сведения, составляющие государственную тайну»;

г) в графе «Наименование товара, работы, услуги» — предмет контракта;

д) в графе «Код по ОКПД» — код по Общероссийскому классификатору продукции по экономической деятельности, к которому относится предмет контракта;

е) в графе «Источники финансового обеспечения контракта» — источник финансового обеспечения контракта исходя из следующих значений:

федеральный бюджет — 01;

бюджет субъекта Российской Федерации — 02;

бюджет муниципального образования — 03;

бюджет государственного внебюджетного фонда — 04;

внебюджетные и иные источники финансового обеспечения — 05.

25. В разделе II формы отчета указываются:

а) в графе «Наименование поставщика (подрядчика, исполнителя)» — наименование и фирменное наименование (при наличии) исполнителя, соответствующие контракту;

б) в графе «Организационно-правовая форма» — организационно-правовая форма исполнителя в соответствии с Общероссийским классификатором организационно-правовых форм и (или) Общероссийским классификатором форм собственности;

в) в графе «Местонахождение (место жительства), адрес, телефон, адрес электронной почты» — адрес местонахождения (место жительства), адрес, телефон и адрес электронной почты исполнителя, указанные в контракте;

г) в графе «по ОКОПФ/ОКФС» — код исполнителя в соответствии с Общероссийским классификатором организационно-правовых форм и (или) Общероссийским классификатором форм собственности и на основании сведений, указанных в графе «Организационно-правовая форма»;

д) в графе «по ОКСМ» — код исполнителя в соответствии с Общероссийским классификатором стран мира согласно месту регистрации исполнителя;

е) в графе «по ОКПО» — код исполнителя по Общероссийскому классификатору предприятий и организаций, указанный в контракте;

ж) в графе «ИНН» — идентификационный номер налогоплательщика исполнителя, указанный в контракте;

з) в графе «КПП» — код причины постановки исполнителя на учет в налоговом органе, указанный в контракте;

и) в графе «Статус» — код статуса исполнителя исходя из следующих значений:

субъект малого предпринимательства — 1;

социально ориентированная некоммерческая организация — 2;

учреждение уголовно-исправительной системы — 3;

общероссийская общественная организация инвалидов — 4.

26. В разделе III формы отчета:

а) в графе «Предусмотрено контрактом» указывается значение показателя, соответствующее контракту (показатели 1, 2, 5.2 в формате ДД.ММ.ГГГГ);

б) в графе «Исполнено» указывается фактическое значение показателя (показатели 1, 2, 5.2 в формате ДД.ММ.ГГГГ);

в) графа «Документ, подтверждающий исполнение» для показателей 1 и 2 не заполняется, для показателей 3 и 4 в этой графе указываются наименование и реквизиты документа, подтверждающего исполнение обязательства по оплате или поставке (выполнению, оказанию) товаров, работ, услуг;

г) в графе «Причина отклонения или неисполнения (в том числе причины отклонения от плана-графика)» указывается с 1 января 2016 г. причина несоответствия фактического значения показателя и значения показателя, предусмотренного контрактом;

д) в графе «Примечание» указывается иная соответствующая информация.

27. В разделе IV формы отчета указываются:

а) в графе «Наименование обязательства»:

по показателю 1 — обязательства, исполненные ненадлежащим образом и (или) не исполненные заказчиком, за исключением нарушения сроков исполнения обязательств;

по показателю 2 — обязательства, исполненные заказчиком с нарушением сроков исполнения обязательств;

по показателю 3 — обязательства, исполненные ненадлежащим образом и (или) не исполненные исполнителем, за исключением нарушения сроков исполнения обязательств;

по показателю 4 — обязательства, исполненные исполнителем с нарушением сроков исполнения обязательств;

по показателю 5 — обязательства, исполненные ненадлежащим образом и (или) не исполненные банком, выдавшим исполнителю банковскую гарантию для целей обеспечения исполнения контракта;

б) в графе «Суть нарушения» по соответствующим показателям — информация о характере ненадлежащего исполнения (неисполнения) обязательств или нарушении сроков исполнения обязательств заказчиком, исполнителем или банком, выдавшим исполнителю банковскую гарантию для целей обеспечения исполнения контракта (например, поставка товаров в объеме, не предусмотренном контрактом);

в) в графе «Информация о начисленной неустойке» по соответствующим показателям — информация о размере неустойки (в рублях);

г) в графе «Документ, подтверждающий начисление или уплату неустойки» по соответствующим показателям — наименование и реквизиты документов, подтверждающих начисление или уплату неустойки;

д) в графе «Примечание» по соответствующим показателям — причины ненадлежащего исполнения, неисполнения обязательств и (или) нарушения сроков исполнения обязательств.

28. В разделе V формы отчета указываются:

а) в графе «Дата» — дата изменения или дата расторжения контракта в формате ДД.ММ.ГГГГ;

б) в графе «Причина» — код, соответствующий следующим основаниям показателя «Изменение контракта»:

изменение условий контракта было предусмотрено документацией о закупке и контрактом — 01;

снижение цены контракта в случае осуществления закупки у единственного поставщика без изменения предусмотренных контрактом количества товара, объема работы или услуги, качества поставляемого товара, выполняемой работы, оказываемой услуги и иных условий контракта в соответствии с подпунктом «а» пункта 1 части 1 статьи 95 Федерального закона — 02;

по предложению заказчика увеличены предусмотренные контрактом количество товара, объем работы или услуги не более чем на 10 процентов с пропорциональным увеличением цены контракта исходя из цены единицы товара, работы, услуги в соответствии с подпунктом «б» пункта 1 части 1 статьи 95 Федерального закона — 03;

по предложению заказчика уменьшены предусмотренные контрактом количество товара, объем работы или услуги не более чем на 10 процентов с пропорциональным уменьшением цены контракта исходя из цены единицы товара, работы, услуги в соответствии с подпунктом «б» пункта 1 части 1 статьи 95 Федерального закона — 04;

цена контракта изменена на основании решения Правительства Российской Федерации в соответствии с пунктом 2 части 1 статьи 95 Федерального закона — 05;

цена контракта изменена на основании решения высшего исполнительного органа государственной власти субъекта Российской Федерации в соответствии с пунктом 3 части 1 статьи 95 Федерального закона — 06;

цена контракта изменена на основании решения местной администрации в соответствии с пунктом 4 части 1 статьи 95 Федерального закона — 07;

изменение в соответствии с законодательством Российской Федерации регулируемых государством цен (тарифов) на товары, работы, услуги в соответствии с пунктом 5 части 1 статьи 95 Федерального закона — 08;

уменьшение ранее доведенных до заказчика лимитов бюджетных обязательств в соответствии с пунктом 6 части 1 статьи 95 Федерального закона — 09;

перемена исполнителя вследствие реорганизации юридического лица в форме преобразования, слияния или присоединения (новый исполнитель является правопреемником исполнителя контракта) в соответствии с частью 5 статьи 95 Федерального закона — 10;

перемена заказчика в соответствии с частью 6 статьи 95 Федерального закона — 11;

изменение условий контракта по согласованию сторон в части поставки товара, выполнения работы или оказания услуги при улучшении их по качеству, техническим и функциональным характеристикам по сравнению с характеристиками, указанными в контракте в соответствии с частью 7 статьи 95 Федерального закона, — 12;

в) в графе «Причина» — код, соответствующий следующим основаниям показателя «Расторжение контракта»:

по соглашению сторон — 01;

по решению суда — 02;

односторонний отказ заказчика от исполнения контракта — 03;

односторонний отказ исполнителя от исполнения контракта — 04;

г) в графе «Наименование, номер и дата документа-основания» — наименование и реквизиты документа, являющегося основанием изменения или расторжения контракта.

Приложение

к постановлению Правительства РФ

от 28 ноября 2013 г. № 1093

| ФОРМА отчета об исполнении государственного (муниципального) контракта и (или) о результатах отдельного этапа его исполнения от » » 20 г. |

|

|---|---|

| Наименование государственного (муниципального) заказчика, бюджетного, автономного учреждения или государственного (муниципального) унитарного предприятия | |

| Организационно-правовая форма | |

| Наименование публично-правового образования | |

| Местонахождение (адрес), телефон, адрес электронной почты | |

| Вид документа (базовый, измененный) | |

|---|---|

| Дата | |

| по ОКПО | |

| ИНН | |

| КПП | |

| по ОКОПФ/ОКФС | |

| по ОКТМО | |

| изменения | |

I. Сведения о контракте

| Номер контракта | Номер реестровой записи из реестра контрактов в отношении заключенного контракта | Наименование предмета контракта | Источники финансового обеспечения контракта | ||

|---|---|---|---|---|---|

| Идентификационный код закупки | наименование товара, работы, услуги | код по ОКПД | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

II. Сведения о поставщике (подрядчике, исполнителе)

| Наименование поставщика (подрядчика, исполнителя) | Организационно-правовая форма | Местонахождение (место жительства), адрес, телефон, адрес электронной почты | По ОКОПФ/ОКФС | По ОКСМ | По ОКПО | ИНН | КПП | Статус |

|---|---|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

III. Информация об исполнении контракта (результаты отдельного этапа исполнения контракта, осуществленная

поставка товара, выполненная работа или оказанная услуга, в том числе их соответствие плану-графику),

о соблюдении промежуточных и окончательных сроков исполнения контракта

| Наименование показателя | Предусмотрено контрактом | Исполнено | Документ, подтверждающий исполнение | Причина отклонения или неисполнения (в том числе причины отклонения от плана-графика) | Примечание | |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. | Дата начала исполнения контракта (отдельного этапа исполнения контракта) | |||||

| 2. | Дата окончания исполнения контракта (отдельного этапа исполнения контракта) | |||||

| 3. | Цена контракта (отдельного этапа исполнения контракта): в валюте контракта в рублях | |||||

| 4. | Количество (объем) поставляемых товаров, оказываемых услуг, выполняемых работ по контракту (по отдельному этапу исполнения контракта) с указанием через символ «/» единиц измерения по ОКЕИ (в случае если объект закупки может быть количественно измерен) | |||||

| 5. | Авансовый платеж (если контрактом предусмотрена выплата аванса): 5.1. размер в рублях 5.2. дата перечисления |

IV. Информация о ненадлежащем исполнении контракта (с указанием допущенных нарушений) или о неисполнении контракта и о санкциях, связанных с указанным нарушением

| Наименование показателя | Наименование обязательства | Суть нарушения | Информация о начисленной неустойке | Документ, подтверждающий начисление или уплату неустойки | Примечание | |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. | Ненадлежащее исполнение и (или) неисполнение заказчиком обязательств, предусмотренных контрактом, за исключением нарушения сроков исполнения обязательств | |||||

| 2. | Нарушение заказчиком сроков исполнения обязательств | |||||

| 3. | Ненадлежащее исполнение и (или) неисполнение исполнителем обязательств, за исключением нарушений сроков исполнения обязательств, предусмотренных контрактом | |||||

| 4. | Нарушение поставщиком (подрядчиком, исполнителем) сроков исполнения обязательств | |||||

| 5. | Ненадлежащее исполнение обязательств банком, выдавшим исполнителю банковскую гарантию для целей обеспечения исполнения контракта |

V. Информация об изменении или о расторжении контракта в ходе его исполнения

| Событие | Дата | Причина | Наименование, номер и дата документа-основания | |

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| 1. | Изменение контракта | |||

| 2. | Расторжение контракта |

| Руководитель (уполномоченный работник) | ___________________ (должность) | _________________ (подпись) | ________________________ (расшифровка подписи) |

|---|

«___» _______________ 20__ г.