Содержание

Оказание транспортных услуг: документальное подтверждение

Рассмотрим, какие первичные документы следует использовать в ситуации, когда фирма оказывает транспортные услуги по обеспечению заказчика транспортными средствами и спецтехникой при этом для исполнения договоров со своими заказчиками она привлекает другую организацию (собственника транспортного средства), с которой у нее заключен длительный договор на оказание транспортных услуг

22.03.2017

Акт оказания транспортных услуг

Гражданский кодекс (ст. 779-782 ГК РФ) не содержит специальных положений о том, каким образом оформляется приемка заказчиком услуг, оказанных исполнителем, вследствие чего и в силу статьи 783 Гражданского кодекса для этой цели подлежат применению общие положения о подряде (ст. 702-729 ГК РФ).

Так, сторонам предоставлена возможность (п. 2 ст. 720 ГК РФ) удостоверить приемку оказанных услуг путем составления акта либо иного документа (пост. Восьмого ААС от 03.06.2015 № 08АП-2965/15).

Таким образом, для обоснования факта оказания услуг по обеспечению организации транспортными средствами можно составить акт оказанных услуг.

Как указывает финансовое ведомство, для подтверждения расходов, учитываемых для целей налогообложения, используются первичные документы, соответствующие требованиям закона «О бухгалтерском учете» (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ (далее — Закон № 402-ФЗ)) и имеющие обязательные реквизиты первичного документа (ч. 2 ст. 9 Закона № 402-ФЗ). При этом налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета (письма Минфина России от 19.01.2015 № 03-03-06/1/879, от 05.12.2014 № 03-03-06/1/62458, от 22.02.2013 № 03-03-06/1/5002).

Форма акта оказанных услуг может быть согласована сторонами договора в качестве приложения к договору. В акте оказанных услуг необходимо подробно указать виды предоставленных транспортных средств, количество отработанных часов и другие необходимые данные. Подписание акта будет свидетельствовать о том, что стороны договора подтверждают указанные в акте данные.

Другие документы, подтверждающие оказание транспортных услуг

По разъяснениям Минфина России (информация Минфина России от 04.12.2012 № ПЗ-10/2012), с 1 января 2013 года (даты вступления в силу Закона № 402-ФЗ) формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации (утв. пост. Госкомстата России от 28.11.1997 № 78 (далее — Постановление Госкомстата № 78)), не являются обязательными к применению. При этом организация вправе использовать для оформления хозяйственных операций унифицированные формы первичных учетных документов либо формы документов, разработанные самостоятельно (письма Минфина России от 04.02.2015 № 03-03-10/4547, от 27.05.2014 № 03-03-10/25243).

Вместе с тем обязательными к применению продолжают оставаться формы документов, используемых в качестве первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (помимо Закона № 402-ФЗ).

Например, необходимость оформления путевого листа при перевозке грузов продиктована нормой закона «Устав автомобильного транспорта и городского наземного электрического транспорта» (ч. 2 ст. 6 Федерального закона от 08.11.2007 № 259-ФЗ (далее — Устав)). Поэтому составление его является обязательным.

Путевой лист представляет собой документ, служащий для учета и контроля работы транспортного средства, водителя (п. 14 ст. 2 Устава).

Путевой лист оформляется на каждое транспортное средство, используемое юридическим лицом, в частности, для осуществления перевозок грузов автомобильным транспортом. Его обязательные реквизиты и порядок заполнения должны применяться всеми юридическими лицами, эксплуатирующими, в частности, грузовые автомобили (пп. 2, 9 Обязательных реквизитов и порядка заполнения путевых листов, утв. приказом Минтранса России от 18.09.2008 № 152 (далее — Приказ № 152)). Заметим, что среди обязательных реквизитов путевого листа нет отметок заказчика услуг и отрывных талонов.

Из приведенных положений Устава и Приказа № 152 следует, что путевые листы необходимы той организации, сотрудники которой фактически осуществляют работы на транспорте или спецтехнике. Путевые листы подтверждают, что техника работала, а не простаивала, а также являются документальным обоснованием расходов на ГСМ. В рассматриваемом случае главное лицо, заинтересованное в наличии путевых листов, — это организация — собственник транспортных средств (в рассмотренном ранее примере — организация 2). Организации — конечному заказчику путевые листы, по сути, не нужны. Для подтверждения факта оказанных услуг ей также достаточно иметь акты оказанных услуг.

Обратим внимание на постановление Девятого арбитражного апелляционного суда (пост. Девятого ААС от 19.01.2016 № 09АП-56934/15). Причиной данного судебного разбирательства между налогоплательщиком и налоговым органом послужил следующий факт. Заказчик транспортных услуг включил затраты в состав расходов, уменьшающих налоговую базу по налогу на прибыль, и принял к вычету НДС на основании документов, по которым исполнитель услуг не отразил доход от реализации и не исчислил НДС к уплате. Поэтому, устанавливая реальность совершения хозяйственных операций, суд затребовал у заказчика путевые листы, справки расчета за выполненные работы (услуги) (по форме ЭСМ) с указанием отработанных машино-часов (так как из представленных актов оказанных услуг невозможно было установить фактический объем и характер оказанной исполнителем услуги). В них не были указаны транспортные средства, количество отработанных часов, объекты, на которых производились работы. Похожая ситуация рассматривалась в постановлении другого суда (пост. ФАС ВВО от 09.08.2013 № Ф01-10185/13).

Таким образом, можно сделать вывод, что если для подтверждения расходов составляется только акт оказанных услуг, то в нем необходимо отразить более подробно информацию об оказанных услугах. Либо можно составить подробный отчет к акту. При этом важно, чтобы документы имели обязательные реквизиты, установленные частью 2 статьи 9 Закона № 402-ФЗ.

В рассмотренном ранее примере стороны договоров определили, что помимо актов оказанных услуг составляются сменные рапорты.

Формы рапортов о работе строительных машин и механизмов (№ ЭСМ-1 — о работе башенного крана, № ЭСМ-3 — о работе строительной машины (механизма) при почасовой оплате, № ЭСМ-4 — о работе строительной машины (механизма) при выполнении задания на сдельные работы), а также указания по их применению (далее — Указания) утверждены ранее упомянутым Постановлением Госкомстата № 78. Применение данных форм в настоящее время не является обязательным.

Из Указаний следует, что все приведенные формы рапортов применяются в специализированных организациях для учета работы строительных машин и механизмов и являются основанием для получения исходных данных при начислении заработной платы обслуживающему персоналу. Эти документы также подтверждают расход ГСМ. Результаты работы и простоев строительной машины (механизма) отражают на оборотной стороне рапорта и подтверждают подписью и штампом заказчика. Рапорты составляют в одном экземпляре.

То есть составлять указанные рапорты могут только организации, которые фактически оказывают услугу по предоставлению транспортных средств, начисляют заработную плату машинистам (водителям) и учитывают расходы на ГСМ. В рассмотренном ранее примере только организация 2 может составлять такие рапорты, а организация 1 этого делать не должна. Кроме того, подписывать указанные рапорты и заверять их штампом должна организация — конечный заказчик, так как только она является потребителем услуг по работе техники и может заполнить все необходимые поля рапортов. Услуги по предоставлению техники рапорты не подтверждают.

То же самое можно сказать о справке по форме № ЭСМ-7 «Справка о выполненных работах (услугах)», которая используется для производства расчетов организации с заказчиками и для подтверждения выполненных работ (услуг) строительными машинами. Данная форма выписывается на каждый рапорт № ЭСМ-1, ЭСМ-3 (путевой лист строительной машины № ЭСМ-2) на основании указанных в них данных. Форму составляют в одном экземпляре, в обязательном порядке заверяют печатью заказчика и передают в бухгалтерию организации-исполнителя, которая использует ее как приложение к документу, выставляемому заказчику для оплаты.

Таким образом, из прямого прочтения Указаний следует, что форма № ЭСМ-7 (или аналогичная) хотя и заверяется организацией-заказчиком, но фактически используется организацией — собственником спецтехники для выставления счета организации-заказчику. То есть оригиналы рапортов и справок должны быть у организации 2. По мнению авторов, наличие у заказчиков данных документов для подтверждения расходов не требуется. Порядка заполнения рапортов и справки для ситуаций, аналогичных рассмотренной в статье, Указаниями не предусмотрено.

Поэтому, по мнению авторов, в рассматриваемой ситуации для документального подтверждения расходов как для организации 1, так и для конечного заказчика достаточным будет иметь акты оказанных услуг, максимально отражающие характер оказанных услуг, либо акты оказанных услуг с приложением к ним подробных отчетов. Подтверждением тому служит арбитражная практика (пост. ФАС ПО от 21.10.2010 по делу № А49-442/2010, ФАС УО от 11.11.2010 № Ф09-8930/10-С2, ФАС ЗСО от 01.07.2008 № Ф04-3677/2008(6731-А46-26), от 05.03.2007 № Ф04-231/2007(31203-А70-25), ФАС МО от 03.09.2008 № КА-А40/8214-08).

Актуальная бухгалтерия

Подписка Разместить:

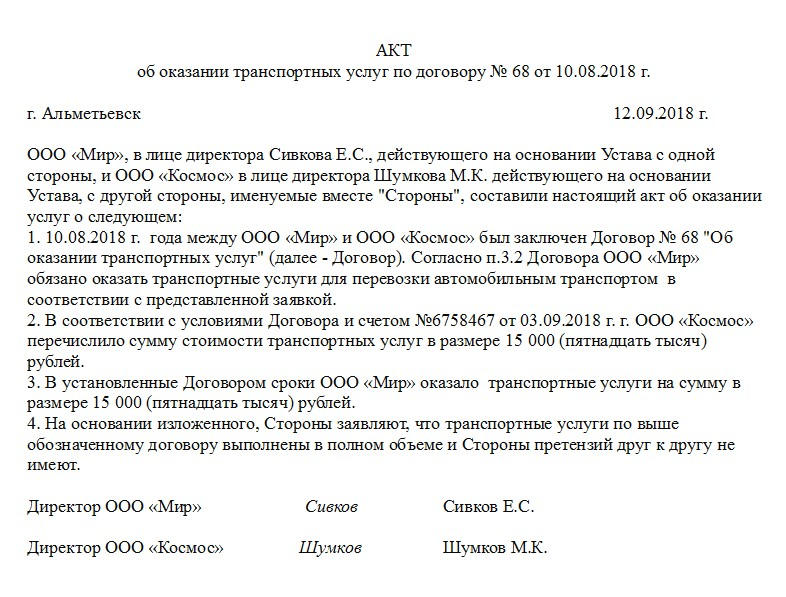

Образец акта об оказании транспортных услуг

Если вам нужно сформировать акт об оказании транспортных услуг, который вы прежде никогда не делали, посмотрите приведенный ниже пример, пояснения и комментарии к нему – с их учетом вы без особых проблем сделаете свой документ.

- Первым делом напишите в бланке наименование акта, присвойте ему номер (при необходимости), поставьте место и дату его составления.

- Обязательно отметьте, к какому договору он является приложением, также указав его номер и дату.

- Следующую часть акта сформируйте по типу договора:

- укажите название организаций,

- должности и ФИО сотрудников, которые участвуют в составлении акта,

- если считаете важным, можете внести и более подробные реквизиты (ИНН, ОГРН, КПП предприятий и т.д.).

- Далее следует разбить акт на несколько пунктов. В них напишите, что часть договора, касающаяся оказания транспортных услуг, выполнена в полном объеме и в обозначенное время.

- Также, если средства, которые были прописаны в договоре, как оплата за данные услуги уже переведены, это тоже нужно отметить (их надо вписать как цифрами, так и прописью, обязательно указав, с НДС работают организации или без).

- Если считаете необходимым, можете дополнить документ и другими сведениями, имеющими значение в вашем конкретном случае (например, о маршруте движения транспортного средства, остановках и т.п.).

- Также обязательно обозначьте все приложения к данному акту (это могут быть путевые или маршрутные листы и проч.).

- В завершение обязательно напишите, что стороны претензий друг к другу не имеют и все работы выполнены в полном объеме, а также подпишите документ с обеих сторон.

Разъяснения Минфина: расходы на перевозку груза подтвердит транспортная накладная

В подтверждение заключения договора перевозки груза согласно законодательству необходимо составление транспортной накладной по установленной форме. Таким образом, такая накладная необходима и для документального подтверждения расходов на перевозку грузов в целях налогообложения прибыли. Такие разъяснения содержатся в письме Минфина России от 28.08.2018 № 03-03-06/1/61110.

Как указали финансисты, к налоговому учету принимаются обоснованные и документально подтвержденные расходы. При этом под документально подтвержденными понимаются затраты, подтвержденные документами, которые оформлены в соответствии с законодательством. В частности, на основании статьи 9 Закона от 6 декабря 2011 года № 402-ФЗ каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. При этом формы «первички» разрабатываются и утверждаются компаниями самостоятельно, кроме случаев, когда на основании других федеральных законов уполномоченными органами установлены обязательные к применению первичные документы и их формы.

Между тем на основании пункта 2 статьи 785 Гражданского кодекса пункта 6 Правил перевозок грузов автомобильным транспортом, утвержденных постановлением правительства от 15.04.2011 № 272 таким обязательным к применению документом является транспортная накладная, составляемая грузоотправителем. Форма документа приведена в Приложении № 4 к Правилам перевозки грузов.

Напомним, одним из основных документов, подтверждающих факт заключения договора перевозки и доставки груза от продавца к покупателю, является транспортная накладная. Этот документ привлекает к себе немало внимания сотрудников налоговой службы.

ТТН (товарно-транспортная накладная) – это первичный сопроводительный документ, который необходимо выписывать, если грузоотправитель передает товар покупателю путем перевозки транспортным средством. ТТН нужна не только в тех случаях, когда присутствует третья сторона (автотранспортная организация). Накладную, сопровождающую груз во время его транспортировки, надо составлять, если функцию автоперевозки берет на себя грузоотправитель.

Документ предназначен для учета движения ТМЦ и расчетов за их перевозку автомобильным транспортом. Он подтверждает заключение договора на перевозку груза, фиксирует данные о стоимости услуг автотранспортной компании и порядке расчета провозной платы. Наличие транспортной накладной дает организации возможность уменьшить базу налога на прибыль.

ТН является важным документом в сфере гражданского законодательства, подтверждающим заключение договора перевозки, а также в налоговом учете — накладная подтверждает расходы на транспортные услуги при определении налоговой базы, для этого она должна быть оформлена в соответствии со всеми требованиями законодательства. Накладная служит для учета движения ТМЦ, для списания их у продавцов и оприходования у грузополучателей, а в сфере оборота алкоголя только ТТН выступает обязательным сопроводительным документом, подтверждающим легальность производства и оборота алкоголесодержащей продукции (Разъяснение Росалкогольрегулирования от 08.07.2011).

Транспортная накладная как подтверждение расходов на перевозку

После вступления в силу Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» уполномоченным лицам Минфина приходилось отвечать на многочисленные вопросы налогоплательщиков о применении тех или иных первичных документов в связи с отменой их обязательных форм. Были разъяснения и об использовании транспортной накладной. С тех пор прошло время, многие оценили удобство применения первичных документов, разработанных самостоятельно, и стали забывать, что из этого приятного правила есть исключения. И снова финансовое ведомство высказало свою позицию по вопросу «форменных» и «самодельных» документов в недавнем Письме от 20.07.2015 N 03-03-06/1/41407. О чем же нам, налогоплательщикам, напомнили в министерстве?

Действительно, п. 4 ст. 9 Федерального закона N 402-ФЗ гласит, что первичные документы составляются по формам, утвержденным руководителем экономического субъекта. Но существует ряд документов, которые будут подтверждать расходы для налогообложения только в случае, если их форма соответствует определенным установленным образцам. Об этом было сказано в Информации Минфина России N ПЗ-10/2012 «О вступлении в силу с 01.01.2013 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»: формы, установленные на основании отдельных федеральных законов, являются обязательными к применению. И это касается не только кассовых документов, о которых, конечно, все помнят.

В Письме от 20.07.2015 N 03-03-06/1/41407 финансисты указали, что к таким документам относится транспортная накладная, заменять ее самостоятельно разработанной формой нельзя!

На чем основана эта позиция? На положениях ГК РФ и Правил перевозок грузов автомобильным транспортом <1>, разработанных во исполнение требований Федерального закона от 08.11.2007 N 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта». Этот Закон, а также п. 2 ст. 785 ГК РФ называют транспортную накладную документом, подтверждающим заключение договора перевозки груза.

<1> Утверждены Постановлением Правительства РФ от 15.04.2011 N 272.

Интересно, что в ранних письмах Минфина ссылки на Гражданский кодекс не было (Письмо от 21.03.2012 N ЕД-4-3/4681@). На вопрос о подтверждении расходов организации на перевозку грузов в целях исчисления налога на прибыль был дан ответ, что в этих целях можно применять и транспортную накладную, и товарно-транспортную накладную по форме 1-Т. А уже в 2013 г. в многочисленных письмах по данному вопросу Минфин занял позицию с опорой на ГК РФ — причем и в аналогичном вопросе о замене транспортной накладной на товарно-транспортную в качестве первичного документа. В Письме от 23.04.2013 N 03-03-06/1/14014 заявлено, что организация не вправе подтверждать затраты на перевозку груза только товарно-транспортной накладной, поскольку Гражданский кодекс прямо указывает на необходимый вид первичного документа.

Налогоплательщики предлагали еще один вариант подтверждения транспортных расходов — путем представления сведений в своем адаптированном аналоге формы 1-Т с приложением акта об оказании услуг на перевозку груза — и спрашивали, правомерно ли такое представление. Ответ финансистов тоже был отрицательным: нужна товарная накладная, поскольку документально подтвержденными являются затраты по документам, оформленным в соответствии с законодательством РФ, а в данном случае существуют Закон, содержащий требование о составлении транспортной накладной (Устав автомобильного транспорта), и официально установленная форма (Письмо от 28.01.2013 N 03-03-06/1/36).

Так есть ли случаи, когда транспортную накладную составлять не нужно? Да, есть. Во-первых, она не нужна при доставке груза самовывозом, поскольку при этом договор на перевозку не заключается. Ведь, как мы помним, основная задача товарной накладной — подтвердить факт существования договорных отношений. В данной ситуации организация принимает расходы на основании путевого листа, где зафиксированы цель и место назначения осуществленной поездки служебного автомобиля.

Во-вторых, если составлен договор купли-продажи, по которому доставка товара входит в цену и отдельно не оплачивается, транспортные расходы отдельной строкой не выделяются и договора перевозки нет — ни юридически, ни фактически. Подтверждением затрат в этой ситуации также будет служить путевой лист как внутренний документ продавца.

В остальных случаях перевозки груза транспортная накладная — обязательный документ, в том числе при заключении договора транспортной экспедиции на услуги перевозчика.

Претензии по оказанным услугам экспедитора были рассмотрены ФАС ЗСО, который в своем решении опирался в том числе на корректное оформление первичных документов (Постановление от 20.12.2012 N А45-12968/2012). Суть спора заключалась в том, что покупатель отказался оплачивать услуги по доставке груза, который оказался некомплектным, мотивируя свой отказ тем, что услуги фактически оказаны не были, поскольку документы на перевозку не были оформлены: отсутствовали товарно-транспортная накладная и акт выполненных работ. Однако судом аргументация не принята, потому что в материалах дела имелась надлежащим образом оформленная товарная накладная как доказательство факта оказания услуг, в которой указан груз, предусмотренный спецификацией к договору. Заявление покупателя о том, что этот документ должен содержать перечень характеристик товара, признано не соответствующим нормам права. Таким образом, отмечено, что между сторонами существуют отношения, регулируемые нормами ГК РФ о транспортной экспедиции, и постановлено взыскать с покупателя задолженность за оказанные услуги по перевозке. Суд высказал точку зрения, совпадающую с позицией финансового ведомства, об оформлении транспортной накладной как первичного документа, подтверждающего оказание транспортных услуг.

В рамках рассмотрения темы оформления первичных документов упомянем о необходимости их заверения печатью организации.

Федеральный закон N 402-ФЗ не называет печать в качестве обязательного реквизита первичного учетного документа, есть лишь требование подписи его уполномоченным лицом. Однако, если организация сама утвердила для использования в учете форму документа, которая предусматривает реквизит «Место печати», такие документы следует заверять.

В последнее время этот вопрос вновь стал актуален после вступления в силу изменений в Федеральные законы от 26.12.1995 N 208-ФЗ «Об акционерных обществах» и от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью».

С 07.04.2015 организации, созданные в форме АО или ООО, могут не иметь печати, поскольку требование об обязательности наличия круглой печати теперь отсутствует как в первом, так и во втором Законе. Для разъяснения ситуации с оформлением налоговых деклараций, первичных документов и заверением копий Минфин выпустил Письмо от 06.08.2015 N 03-01-10/45390, где отметил, что налоговые органы не могут требовать проставления печати на налоговых декларациях и копиях документов, которые налогоплательщик представляет по их требованию. Что касается «первички», финансисты снова сделали акцент на том, что организация вправе установить обязательность проставления печати на некоторых формах по своему выбору. Логично, что, если такая обязанность установлена, ее следует соблюдать. К слову, форма транспортной накладной, которая является предметом нашего рассмотрения, заверения печатью не требует.

Е.И.Горбачева

Эксперт журнала

«Аптека: бухгалтерский учет

и налогообложение»