Содержание

- Обзор судебной практики по банкротству физических лиц в России

- Судебная практика по банкротству физических лиц: сколько стоит процедура

- Как реализуется судебная практика по банкротству физлиц

- Главные причины неэффективности закона, проблемы судебной практики

- Как ознакомиться с решениями Арбитражных судов самостоятельно

- Позиции судов в практике дел о банкротстве физических лиц

- Инициирование процедуры банкротства частного лица

- Имущество дебитора, не учитываемое судом при ликвидации долга

- Банкротство физических лиц: обзор судебной практики со знаком плюс или минус

- Какой суд рассматривает банкротство физических лиц

- Процедура признания банкротства физ лиц

- Закон РФ и его спорные моменты

- Проблемы и причины неэффективности применения

- Обзор судебной практики

- Отрицательные моменты

- Вопрос – ответ

Обзор судебной практики по банкротству физических лиц в России

Сразу после вступления в силу закона о банкротстве физических лиц, общество разделилось на два лагеря – сторонников нового нормативного регулятора и его противников. При этом однозначной юридической позиции не было даже среди правоведов.

С одной стороны, законодательный порыв был правильным. Экономическая конъюктура в последние несколько лет существенно изменилась. Общество встало перед новыми вызовами, и от государства ждали своевременной реакции.

С другой стороны, текст нормативного акта многих удивил. Оказалось, что для банкротства придется накопить существенный долг (не менее 500 тысяч рублей), обладать активами, достаточными для объявления о финансовой несостоятельности (размещение объявления в специальной газете, стоимость – около 10 000 рублей), оплаты деятельности финансового управляющего (10 000 рублей в месяц плюс 2% от реализации имущества должника), обращения к услугам адвоката (в крупных городах – от 80 тысяч рублей), а также временем, необходимым для сбора огромного количества документов. Стало понятно, что закон не ориентирован на обычных людей, которые задолжают банкам по 100-200 тысяч рублей, и явно не смогут найти еще сотню на расходы по организации процедуры.

Тем не менее, нас призывали не беспокоиться раньше времени. Разработчики говорили, что как будет работать закон и насколько позитивным будет его эффект станет понятно, когда появится правоприменительная практика.

Поскольку после принятия нормативного акта почти прошел год, мы можем сделать первые выводы относительно его успешности.

Судебная практика по банкротству физических лиц: сколько стоит процедура

Изначально предполагалось, что закон о финансовой несостоятельности гражданина поможет заемщику, лишившемуся возможности платить по долгам, избежать давления кредиторов и вывести отношения с ними в правовое поле. Во многом это было связано с экономической необходимостью, хотя к объективным факторами добавлялись и субъективные – коллекторская деятельность привела к тому, что многие люди оказались заложниками практически безвыходной ситуации.

Как всегда, намерения у разработчиков благие: защита людей, поддержка со стороны государства в сложное время. Что получилось на самом деле?

Если усреднить данные по регионам, то окажется, что минимальная сумма, потраченная на процедуру банкротства, составила 50 тысяч рублей. Это база расходов, которую не избежать. Сюда входит уплата госпошлины, размещение объявления о финансовой несостоятельности (сделать это нужно в газете «Коммерсантъ», чтобы кредиторы могли узнать о банкротстве), услуги арбитражного управляющего. Кстати, статья расходов по последнему пункту сама может составить 50 000 рублей. Практики по делам о банкротстве физических лиц показали, что средний срок их рассмотрения составляет 5 месяцев. Учитывая, что ежемесячное вознаграждение, которое выплачивается управляющему из средств должника, составляет 10 000 рублей, то даже без учета процентов (2 % от стоимости реализованного имущества), сумма набегает приличная.

Еще один важный пункт расходов – помощь юриста. Обойтись без нее достаточно сложно – только представьте какой объем работы нужно провести человеку, не имеющему ни опыта, ни специальных знаний. Даже если заемщик обойдется первичной консультацией, ему придется самостоятельно осуществить сбор необходимых документов. Это чревато проблемами – если будет допущена ошибка или какой-то документ пропадет, Арбитражный суд не примет дело к рассмотрению.

Отказ или задержка в суде имеет множество негативных последствий. Так, например, гражданина может опередить займодатель, и инициировать против него процедуру первым. В теории это ничем не грозит. Дело будет рассматриваться в обычном порядке, с привлечением независимого финансового управляющего.

По факту, в таком случае физическое лицо может оказаться неподготовленным к банкротству: не найдет грамотного защитника, не соберет информацию обо всех кредиторах (если кто-то из них заявит о претензиях после завершения процедуры, по новому долгу придется платить). Это означает потерю контроля над ситуацией.

Если заказывать полный пакет юридических услуг, то потратить придется больше – речь идет уже о 100 тысячах рублей совокупных расходов и более.

Получается, что дебитор, который не имеет возможности платить по кредиту, должен найти деньги на организацию процедуры банкротства. Очевидно, это не совсем то, что было нужно большинству граждан.

Как реализуется судебная практика по банкротству физлиц

Сказать о том, что новый закон стал панацеей от экономических проблем граждан нельзя. За время его действия в судебный органы обратилось всего лишь 23 тысячи граждан. Эта цифра составляет три процента от количества должников, положение которых соответствует требованиям, необходимым для объявления несостоятельности.

Однако наблюдатели отмечают, что даже эта цифра сильно завышена. По их словам, среди лиц, объявивших о своем банкротстве, много мелких предпринимателей, бравших потребительские кредиты для развития своего бизнеса. В банке получить ссуды такого типа значительно легче чем, те, которые выдаются для ИП.

Специалисты, имеющие отношение к проведению процедуры – арбитражные управляющие, юристы, представители законодательных органов – связывают небольшое число поданных заявлений со стоимостью банкротства физ лиц: судебная практика решения дел обходится слишком дорого, чтобы обычные люди могли найти на нее деньги.

В то же время 23 тысячи заявлений – это только количество поданных обращений. Но подать заявление в суд – лишь первая стадия. Дело должно быть принято к рассмотрению и запущено в производство. Поэтому отдельный вопрос связан с тем, как много заявлений получили ход.

Объективно оценить судебную практику по банкротству физических лиц сложно, но по некоторым данным, речь идет не более чем о 5 тыс. обращений. Для сравнения, по данным Международной конфедерации обществ потребителей потенциальных банкротов несоизмеримо больше. Их общее число доходит до миллиона человека.

Главные причины неэффективности закона, проблемы судебной практики

Почему при таком количестве должников так мало заявлений о банкротстве? Причины можно разделить на несколько уровней:

Финансовые

- нужно накопить существенный долг – от 500 тысяч рублей;

- заплатить за работу арбитражного управляющего (10 000 рублей ежемесячно);

- заплатить госпошлину (6 000 рублей);

- сопутствующие расходы (оплата работы экспертов по оценке имущества и торгов, публикация объявления о несостоятельности, почтовые отправления, услуги юриста и т.д.).

Обратите внимание:

каждый случай индивидуален и требует индивидуального рассмотрения. Срок работы по делу, а также количество этапов и вовлеченных структур определяют общую сумму расходов.

Моральные

- низкая осведомленность о законе;

- отсутствие опыта правоприменительной практики в обществе;

- паника, созданная средствами массовой информации.

Есть еще несколько причин, которые не зависят от самих граждан.

Во-первых, работа арбитражного управляющего. Совсем не обязательно, что он возьмется за ваше дело. 10 000 рублей – слишком маленькая сумма, гораздо выгоднее обращаться к делам по банкротству юридических лиц, где цена услуг управляющего значительно выше, сроки работы больше и, к тому же, можно заработать на проценте от реализации имущества должника. Возможно, для того, чтобы привлечь арбитражного управляющего к рассмотрению дела, придется договариваться с ним самостоятельно.

Проблемы есть и в области вынесения судебных решений. Имеются негативные прецеденты, отпугивающие других должников от обращения в суд. Уже имеются прецеденты, когда суд признавал должника банкротом, при этом обязав погасить долг полностью.

Есть и курьезные решения. Банки обращались за инициацией процедуры в отношении должника с суммой задолженности, составляющей меньше 20 000 рублей. В одном из регионов было вынесено решение о признании недобросовестности потенциального банкрота на основании того, что он платит по коммунальным счетам.

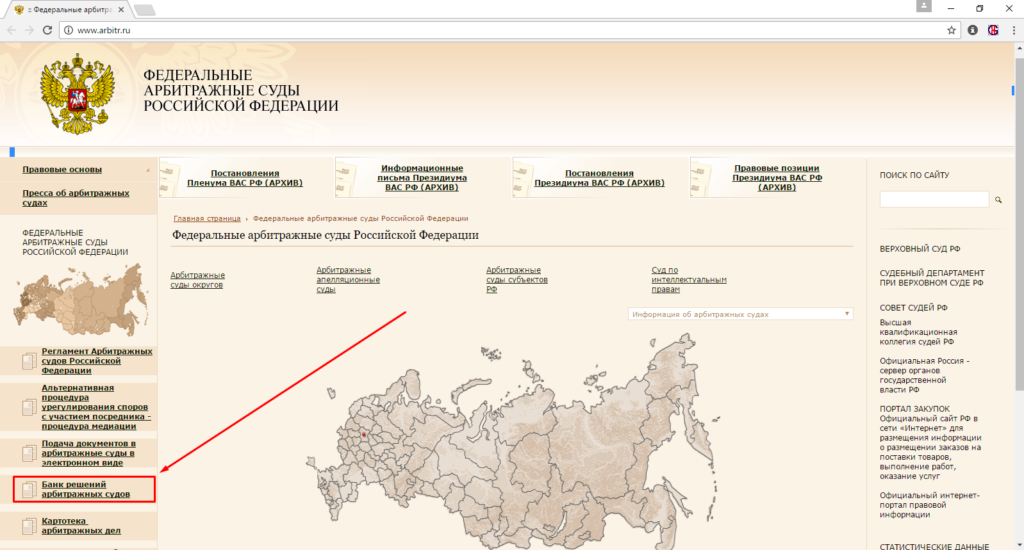

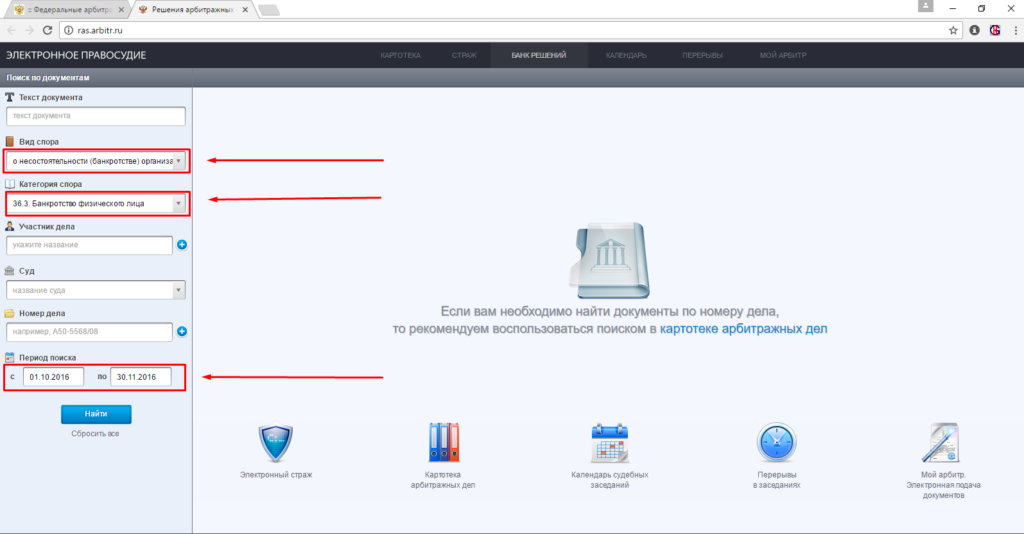

Как ознакомиться с решениями Арбитражных судов самостоятельно

В настоящее время многие специалисты, связанные с юридической деятельностью, наблюдают за судебной практикой о признании несостоятельности должников и решениями Арбитражных судов по поводу банкротства физических лиц.

Наблюдать за этим процессом способен в принципе каждый заинтересованный человек, если будет следовать простому алгоритму:

- Для начала откройте официальный сайт АС («Федеральный арбитражные суды Российской федерации»). Слева в столбце найдите надпись «Банк решений Арбитражного суда», перейдите по этой ссылке.

- В открывшемся окне заполните следующие строки:

— «Вид спора»: впишите слова «о несостоятельности (банкротстве) организаций и граждан»;

— «Категория спора»: «банкротство физического лица»;

— в поле «Период поиска» укажите необходимые даты (вплоть до числа месяца).

Нажмите кнопку «Найти».

- В строке «Статус» выберите «Только завершённые».

Вам откроются все завершённые дела за указанный период и решения АС.

В выпавшем списке откройте папку с документами под общим названием «О ЗАВЕРШЕНИИ РЕАЛИЗАЦИИ ИМУЩЕСТВА ГРАЖДАНИНА И ОСВОБОЖДЕНИИ ГРАЖДАНИНА ОТ ИСПОЛНЕНИЯ ОБЯЗАТЕЛЬСТВ». Изучите судебные процессы на основе этих документов.

Прочитайте сведения «О завершении реализации имущества гражданина и неприменении правила об освобождении гражданина от исполнения обязательств». Указанный документ имеет особую ценность, поскольку по результатам процесса суд не обязал дебитора выплачивать задолженность.

Позиции судов в практике дел о банкротстве физических лиц

Основные мнения инстанций касательно таких процессов отражены в нижеуказанных пунктах:

- Несостоятельность дебитора не признаётся судом, если стоимость имеющейся у него собственности составляет сумму больше недоимки (решение 12-го ААС от 01.11.2016 по процессу № А57-7410/2016).

- Суд имеет право запретить должнику выезжать за границу, если его отъезд нанесёт кредитору ещё больший ущерб или способствует тому, что физическое лицо сумеет быстрее выплатить свою задолженность (решение АС ПО от 11.12.2017 по процессу № А12-65426/2016).

- Заёмщик не имеет права предъявлять претензии к задолжавшему ему частному лицу в суд при отсутствии существующего правоприменительного судебного акта (решение АС СЗО от 24.10.2016 по процессу № А26-9007/2015). Подробнее об этом читайте в статье под названием «Процедура банкротства физических лиц по кредитам».

- Единственное имеющееся у должного лица имущество, так или иначе, идёт на оплату, по крайней мере, части долгов (решение АС МО от 06.02.2017 № Ф05-22373/2016 по процессу № А40-75083/2016).

- Издержки на наём лиц, которые будут следить за регулированием процесса сохранности собственности должника считаются допустимыми, так как позволяют регулировать выплату недоимки частным лицом (решение АС ВВО от 11.01.2017 по процессу № А11-12066/2014).

- Снятие с физического лица ответственности в плане его задолженности рассматривается судом только при условии, что дебитор принимает добросовестные решения согласно закону и сотрудничает с финансовым управляющим (решение Верховного суда от 25.01.2018 по процессу N А48-7405/2015).

Инициирование процедуры банкротства частного лица

Частное лицо, то и дело уменьшающее имеющийся долг до суммы, не позволяющей начать процесс по признанию его несостоятельным гражданином, по мнению СКЭС ВС РФ от 15.08.2016 № 308-ЭС16-4658 по процессу № А53-2012/2015, мешает деятельности суда, а также попирает личное право на признание себя неплатёжеспособным лицом.

Дебитор может быть назван банкротом, если его долг составляет свыше 300 тыс. рублей. В судебной практике этот пункт существует по причине того, что он позволяет начать процедуру банкротства заёмщику, который в конкретном деле кажется наиболее удачным выбором.

Так, в деле № А53-2012/2015 каждый раз, когда кредитор подавал прошение о признании физического лица банкротом, сторонние лица уменьшали существующий долг до 299 тыс. рублей, не давая суду возможности осуществить требование заёмщика.

ВС подобная махинация не понравилась абсолютно. Верховный Суд заявил, что в этом случае ссылаться на пункт о минимальном размере долга нельзя, поскольку предоставленная информация явно показывает несостоятельность должника:

- Сумму задолженности снижал не сам должник, а третьи лица.

- Лица, вовлечённые в процесс уменьшения долга физического лица, показались ВС недобросовестными.

В подобных спорных обстоятельствах судам не следует рассматривать их по отдельности. Нужно сравнить их с другими поступившими запросами кредиторов, отдав предпочтение арбитражному управляющему, который выглядит самым добросовестным и сведущим в этой области (п. 56 постановления Пленума Высшего арбитражного суда № 35).

Верховный суд не единожды высказывал мнение по этому поводу, признавая неправильность погашения суммы должника сторонними лицами, а также делая акцент на неблагоприятных последствиях этого. Кредитор, участвующий в таком деле, теряет своё право голоса. Согласно решению ВС, это не имеет законных оснований (определение СКЭС от 16.06.2016 № 302-ЭС16-2049).

Имущество дебитора, не учитываемое судом при ликвидации долга

В статье 446 ГПК РФ приводится список имущества частного лица, которое не учитывается в качестве варианта по уменьшению или ликвидации его задолженности. К числу подобных исключений относится, например, единственная жилая площадь, находящая во владении дебитора, земельный участок, на котором находится опять же единственный, имеющийся у него жилой дом, и прочее.

Общепринятые документы для доказательств единственности жилья — выписка из Единого государственного реестра недвижимости и документ о прописке. По анализу решений судебной практики этот перечень расширяется следующими доводами:

-

свидетельские показания (например, подтверждение от вашего участкового врача, что вы действительно проживаете или прописаны по определённому адресу) – по решению десятого ААС от 15.12.2015 № 10АП-14111/2015 распоряжение АС МО от 16.02.2016 по процессу № А41-36754/14 по-прежнему действует;

- сведения из Единого федерального реестра, подтверждающие вашу неплатёжеспособность (решение АС ЗСО от 13.01.2017 по процессу № А45-15238/2015);

- техническое свидетельство о местонахождении и размере (необходимо официальное подтверждение того, что он не больше среднего) вашей жилой площади (решение АС МО от 16.02.2016 по процессу № А41-36754/14).

В процессах по банкротству умершего физического лица инстанции не могут учитывать собственность, находящуюся во владении его наследников (п. 48 распоряжения Пленума ВС РФ от 13.10.2015 № 45).

При ликвидации задолженности собственность дебитора рассматривается судом при погашении или уменьшении суммы долга, даже если её определённая часть является имуществом другого физического лица. После продажи этого имущества второму собственнику отдается причитающаяся ему доля, а остальные денежные средства направляются судом на ликвидацию задолженности (читайте подробнее в Федеральном законе «О несостоятельности», статья 213. 26 «Особенности реализации имущества гражданина», пункт 7).

Несмотря на содержание вышеупомянутого пункта 446 ГПК РФ, суд всё-таки имеет право рассматривать единственное имеющееся у дебитора имущество как вариант ликвидации задолженности, если оно находится под залогом и есть требования от залогового кредитора (решение АС ЗСО от 24.11.2016 по процессу № А75-943/2015). Избежать этого можно, только если должник отдаст в Арбитражный суд необходимые документы.

Банкротство физических лиц: обзор судебной практики со знаком плюс или минус

Изначально вступление в силу закона о несостоятельности физических лиц планировалось в 2016 году. Однако из-за сложной экономической ситуации, увеличения числа людей, оказавшихся на краю долговой ямы, а также активизации нерегулируемой деятельности коллекторских служб, принятие закона перенесли на более раннюю дату – официально он вступил в силу с октября 2015 года. Ожидавшегося наплыва граждан, желающих объявить о своем банкротстве, не произошло. Условия вынесения решения о несостоятельности оказались неподъемными для большей части населения, нуждавшейся в этом законе.

По факту, даже если гражданин имеет формальное право прибегнуть к процедуре, его ждут различные препятствия. Многие из них заложены в системе – сегодня основные проблемы связаны с назначением финансового управляющего, субъективностью решений, выносимых судом, отсутствием понимания юридических основ этой процедуры со стороны населения, отсутствием опыта правоприменительной практики.

Таким образом, на сегодняшний момент процедура обанкрочивания физических лиц не несет той пользы, на которую рассчитывали граждане, оказавшиеся в сложных условиях.

С другой стороны, банкротство физических лиц относится к той категории судебной практики, которая требует правового опыта. Должно быть сформировано четкое понимание закона, его процедур и последствий.

Вероятно, чтобы однозначно ответить на вопрос об эффективности признания несостоятельности гражданина, нужно дать нормативному акту еще немного времени. Как правило, нововведения приходят в соответствие с практиками со временем.

Будем следить за законом и фиксировать что происходит с законом о банкротстве физических лиц и судебной практикой по нему в дальнейшем.

Какой суд рассматривает банкротство физических лиц

С 1 октября 2015 года у обычных граждан появилась правовая основа для признания себя банкротами (ранее такое было возможно только для предприятий). Для инициализации процедуры требуется документально подтвердить задолженность в размере не менее 500 тысяч рублей, причем возврат заемных средств не производится на протяжении 3 и более месяцев.

Инициаторами признания несостоятельности должника могут быть как сами граждане, так и их кредиторы, а также налоговая служба. Принимает же решение о банкротстве физических лиц арбитражный суд, который рассматривает поданные иски. Первоначально предполагалось, что судьи для банкротства физических лиц будут из судов общей юрисдикции. Однако позже нашлись серьезные аргументы в пользу передачи таких дел в арбитраж.

Такое решение было принято далеко не сразу, так как Верховный Суд банкротство физических лиц считал подведомственным именно судам общей юрисдикции. Действительно, с одной стороны, обычный гражданин не относится к субъектам экономической деятельности, с другой – активно участвует в семейных, жилищных, коммунальных, трудовых и иных правоотношениях. Значит – судьи для банкротства физических лиц при рассмотрении подобных дел должны способствовать усилению социальной защиты граждан.

Тем не менее, аргументация оппонентов оказалась сильнее, и сегодня отвечает за банкротство физических лиц арбитражный суд. Там не только давно накоплен богатый опыт рассмотрения дел о банкротствах, но даже имеются особые судебные составы. Конечно, это пока еще не судьи для банкротства физических лиц, но занимаются аналогичными делами в отношении юрлиц эти группы давно. А если потребуется, арбитраж имеет право на делегирование поручений судам общей юрисдикции, что автоматически снимает все возможные возражения.

Мнение независимых экспертов единодушно: при ведении дел о банкротстве физических лиц арбитражный суд справится с ними лучше, чем суды общей юрисдикции. Подобные процессы предполагают наличие не только соответствующей подготовки, но и большого практического опыта. Есть и один тонкий момент: когда речь идет о взыскании зарубежного имущества должника, приходится иметь дело с иностранными арбитражами, которые значительно лучше реагируют на запросы своих прямых коллег. Поэтому вопрос о том, какой суд рассматривает банкротство физических лиц, можно на сегодняшний день считать закрытым.

Процедура признания банкротства физ лиц

Вначале суд выясняет финансово-материальное состояние должника и его платежеспособность. Наличие у него собственности, которую можно выставить в счет долгов, и получение им каких-либо доходов. Все заимодавцы на протяжении 2 месяцев должны успеть предъявить свои требования несостоятельному лицу.

Только суд, который рассматривает дела о банкротстве физ лиц может признавать граждан несостоятельными.

Последствия

При рассмотрении дела могут быть приняты такие решения:

- Мировое соглашение.

- Реструктуризация долга банкрота.

- Организация торгов.

Если кредитор и должник сумеют договориться и найти компромисс, то будет заключено мировое соглашение. В этом случае должник передает кредитору часть имущества или определенную сумму. Реструктуризация долга при банкротстве физ лиц возможна при имеющемся доходе несостоятельного лица. Меняется сумма ежемесячных платежей, с учетом нужд для проживания должника, и разбиваются они максимум на 3 года.

При отсутствии дохода должника и невозможности компромиссного решения, все имущество должника описывается и выставляется на торги. Вырученная сумма достается кредиторам.

Таким образом, закон дает возможность людям, оказавшимся на краю экономической пропасти, решить свои долговые проблемы честным и законным способом.

Внимание! Информация для граждан!

Закон РФ и его спорные моменты

Основной нормативно-правовой документ, регулирующий отношения в вопросах банкротства (127-ФЗ), до недавнего времени был ориентирован лишь на юридических лиц. После 2015 года возможность объявлять себя банкротом появилась и у рядовых граждан. С этого момента физические лица получили возможность решить свои финансовые проблемы законным способом.

Дело о банкротстве физических лиц подразумевает под собой ряд процедур, каждая из которых направлена на максимально эффективное решение сложной финансовой ситуации должника:

- Заключение мирового соглашения с кредиторами. В этом случае стороны конфликта договариваются о порядке и размере расчета с долгами. Для этого должник должен обладать платежеспособностью, что в подавляющем большинстве случаев невозможно.

- Реструктуризация долга. В этом случае кредиторы смягчают условия погашения долга, что может позволить задолжавшему заемщику возобновить свои платежи. Однако, должник в конечном итоге будет переплачивать.

- Открытие конкурсной процедуры, при которой имущество должника распродается с молотка. Вырученные средства идут на удовлетворения требований кредиторов.

Решение о назначении конкретной стадии банкротства принимается арбитражным судом на основании особенностей сложившейся ситуации.

К примеру, для имеющего стабильный доход должника, скорее всего, применят реструктуризацию, или будет возможно заключение мирового соглашения. А вот для безработного, имеющего множество кредитов гражданина, единственно возможным вариантом будет являться банкротство.

Процедура признания финансовой несостоятельности гражданина не подразумевает безвозмездное списания его долгов. Задолженность будет списана лишь после распродажи имущества. Стоит отметить, что существует перечень имущества, которое нельзя изъять у должника:

- единственное жилье;

- предметы обихода и необходимая для дома мебель;

- личные вещи, в том числе одежда;

- домашние животные и скот;

- продовольствие и деньги (в размере прожиточного минимума);

- транспорт для инвалидов;

- награды и призы должника.

Некоторые неплательщики, пытаясь избежать потери имущества при конкурсном производстве, незадолго до начала процесса банкротства передаривают и распродают свое имущество. Если конкурсным управляющим будет установлено, что подобные действия имели корыстные цели, такие сделки могут быть признаны ничтожными. В этом случае все имущество будет возвращено должнику и реализовано на торгах.

Если банкротство производится после смерти должника, при реализации его собственности должны учитываться законные требования наследников, и тех, кто может претендовать на его имущество.

Проблемы и причины неэффективности применения

Признание финансовой несостоятельности физических лиц требует от участников процесса наличия опыта и практики. Некомпетентность юристов и должников может усложнить процесс или вовсе сделать его невозможным.

В первую очередь проблемы могут возникнуть на этапе составления заявления в суд. Помимо соблюдения правил составления исковых заявлений должны быть учтены требования по предоставлению необходимого пакета документов. Вот некоторые из обязательных приложений:

- справка о доходах;

- опись имущества;

- список кредиторов;

- список задолженности;

- копия ИНН, СНИЛС;

- правоустанавливающие документы на недвижимое и движимое имущество.

Сложность процедуры банкротства для должника заключается в следующем:

- У должника должны быть средства для проведения процедуры. Поскольку кроме оплаты госпошлины на должника ложатся такие расходы как:

- оплата услуг управляющего по делу;

- оплата судебных расходов;

- оплата публикации сообщений о деле в СМИ;

- банкротство — само по себе весьма недешевая процедура.

- Проблема в учете всех нюансов дела.

- Наличие сделок с имуществом незадолго до банкротства.

- Нежелание управляющих браться за дела физических лиц.

Обзор судебной практики

Закон о банкротстве физических лиц работает, однако эффективность его применения ставится многими экспертами под сомнение. Согласно статистике, лишь три процента попадающих под требования закона должников подали заявления о признании своего банкротства. Это очень мало, особенно если учесть что подать заявление — это лишь пол дела.

Узнайте, можно ли оформить банкротство физического лица по одному кредиту и выплачивать другие.

Узнайте, можно ли оформить банкротство физического лица по одному кредиту и выплачивать другие.

Об особенностях банкротства отдельных категорий должников читайте статью.

Причины такой низкой заинтересованности должников в этой процедуре следующие:

1. Финансовые:

- высокий порог задолженности, при которой возможна инициация процедуры;

- оплата всех необходимых платежей;

- оплата сопутствующих расходов (консультация юриста, например).

2. Моральные:

- плохая осведомленность о законе;

- отсутствие практики подобных дел у большинства юристов;

- нелестная оценка о законе в СМИ.

3. Проблемы в поиске управляющего. Кроме этого стоит отметить, что управляющие с неохотой берутся за подобные дела. Дело в том, что кроме фиксированной суммы, положенной по закону при ведении банкротства физических лиц, им вряд ли что-либо достанется. При банкротстве организаций, например, им полагается дополнительно процент от реализации на аукционе имущества должника.

Как правило, у физических банкротов кроме единственного жилья имущества нет, поэтому рассчитывать на достойную зарплату не приходится. Соответственно из-за этого существуют проблемы с поиском арбитражных управляющих.

Отрицательные моменты

Изменения в ФЗ-127, касающиеся банкротства физических лиц, должны были вступить в законную силу в 2019 году. Однако из-за сложности экономической ситуации и бесчинств коллекторов изменения были приняты на год раньше. Несмотря на это ожидаемого ажиотажа не последовало.

Дело в том, что условия, по которым гражданин может инициировать свое банкротство и прочие особенности этого процесса оказались неподходящими для подавляющего большинства должников. Даже если должник подходит под условия, а именно:

- имеет долг в полмиллиона;

- не исполняет свои обязательства в течение трех месяцев — он ощутит определенные сложности, например, в поиске управляющего или оплате его услуг. Откуда взять немалую сумму денежных средств, если должник и так находится в удручающем финансовом положении?

Справедливости ради следует отметить, что вышеописанные поправки в закон действуют сравнительно непродолжительное время, и может быть вскоре законодательство будет изменено в сторону упрощения банкротства для физических лиц.

Вселяет надежду тот факт, что государственная пошлина была уменьшена в несколько раз, быть может корректированию будут подвержены и другие аспекты закона.

Вопрос – ответ

Вопрос №1. Мой супруг подал заявление на признание себя банкротом. За год до этого мы подарили своей дочери квартиру. Будет ли данная сделка признана ничтожной?

Для того чтобы оспорить сделку должны быть веские основания. Если во время оформления дарения ваш муж исправно платил по своим финансовым обязательствам, скорее всего сделку не оспорят. Кроме этого, если данная недвижимость была для вас единственной, смысла в оспаривании дарения нет, поскольку недвижимость не сможет быть у вас изъята.

Вопрос №2. Сколько в среднем длится судебное разбирательство?

Практика аналогичных дел говорит, что банкротство длится в среднем около года.

Читайте, какие нужны документы для банкротства физических лиц.

Читайте, какие нужны документы для банкротства физических лиц.

Изменились ли условия банкротства физических лиц в 2019 году? .

О финансовом оздоровлении как процедуре банкротства читайте .

Вопрос №3. Правда ли то, что сумма госпошлины для физических лиц в 2019 году изменилась?

Да, с 2019 года государственный сбор уменьшился до трехсот рублей.

Вопрос №4. Сколько в среднем обходится процедура банкротства для граждан?

Практика показывает, что сумма минимальных расходов на процедуру составляет 50 тысяч рублей. В случае использования услуг юристов сумма возрастает в два раза.

Вопрос №5. Какой процент удерживается управляющим за реализацию имущества на аукционе?

Законом установлено, что процентное вознаграждение конкурсного управляющего составляет два процента от суммы проданного имущества. Расходы ложатся на плечи банкротов.