Содержание

- Кто и когда сдает декларацию по налогу на прибыль

- Особенности расчета налога за год и составления отчетности по нему

- Расчет суммы к уплате по итогам года и учет возникшей переплаты

- Источник начисления налога, его связь с чистой и нераспределенной прибылью

- Что это за документ, кто его сдает

- Срок сдачи

- Подробная инструкция по заполнению

- Нулевая декларация

- Отчет о прибыли

- Состав налоговой декларации по налогу на прибыль

- Строка 210 декларации по налогу на прибыль

- Важные нюансы заполнения декларации

- Декларация на прибыль (2019 г): пошаговое заполнение

Кто и когда сдает декларацию по налогу на прибыль

Предприниматели отчитываются о прибыли и убытках с помощью декларации. В ней же отражаются доходы и расходы, полученные льготы (п. 1 ст. 80 НК РФ). Начиная с годовой отчетности за 2016 год, организации пользуются формой, введенной Приказом ФНС России от 19.10.2016 № ММВ-7-3/572@. Здесь же описан электронный формат отчета и алгоритм заполнения. В статье разберем, когда предусмотрена ежемесячная отчетность по налогу на прибыль, кто сдает ежеквартально декларации, какие штрафы предусмотрены за несоблюдение этих требований.

Декларация по налогу на прибыль: кто должен сдавать и как часто

На вопрос, кто должен сдавать декларацию по налогу на прибыль, можно ответить, что все юридические лица, работающие на территории России. Для организаций-налогоплательщиков установлена обязанность подавать и нулевые отчеты – когда фактически деятельность не велась, и показатели отсутствуют, но компания официально не закрыта.

Регулярно отчитываются:

- плательщики налога – местные и зарубежные компании на ОСНО (для обособленных подразделений есть отдельные правила);

- налоговые агенты, в том числе при уплате дивидендов иным российским компаниям;

- ответственные участники консолидированных групп налогоплательщиков;

- фирмы на УСН или ЕСХН, которые уплачивают налог с доходов по ценным бумагам, эмитированным РФ, либо с дивидендов от иностранных фирм.

Разберемся, кто сдает ежемесячную декларацию по налогу на прибыль в 2017 году, а кто взаимодействует с ФНС раз в квартал. На основании НК РФ, есть налоговый период (с 1 января по 31 декабря) и отчетный (каждый квартал или каждый месяц). Если организация уплачивает только квартальные авансы либо платит ежемесячно, но доплачивает по итогам квартала, она отчитывается раз в квартал. Если фирма рассчитывается с государством из фактически полученной прибыли, то и декларации у нее – раз в месяц.

Те, кто сдает декларацию по налогу на прибыль ежемесячно, отчитываются до 28 числа следующего месяца, а по итогам года – до 28 марта следующего года. Декларация по налогу на прибыль, кто сдает ее ежеквартально, исходя из прибыли за три прошедших месяца, готовится в течение 28 дней месяца, следующего за кварталом. За год организации также сдают сводный отчет до 28 марта. Без учета переносов, сроки сдачи такие:

- за 1 квартал – до 28.04;

- за полугодие – до 28.07;

- за 9 месяцев – до 28.10;

- за год – до 28.03 следующего года.

Важно: НКО и бюджетные учреждения представляют отчеты в ИФНС только по окончании года.

Каким образом и куда подается ежемесячная декларация по налогу на прибыль

Кто сдает отчеты – понятно. Но в НК РФ описаны и конкретные способы подачи таких документов, за нарушение которых накажут. Согласно п.3 ст. 80 НК РФ, отчеты подают:

- на бумаге, лично, по почте или с помощью представителя;

- в электронном виде по ТКС – при участии оператора ЭДО или через сайт ФНС.

Декларация по налогу на прибыль ежемесячно (кто сдает такую) может быть отправлена и на бумаге, и в виде электронного файла, если в организации менее 100 человек. Если среднесписочная численность больше, то компании отчитываются в онлайн-режиме. Такой же способ действует для крупнейших налогоплательщиков. В случае нарушения этого правила (сдача на бумаге, а не в е-виде) штраф – 200 рублей (ст. 119.1 НК РФ).

Куда отчитываются те, кто сдает ежемесячно декларацию по налогу на прибыль и те, кто делает это раз в квартал? В обоих случаях сведения направляют в инспекцию по месту нахождения. При наличии подразделения разрешено выбирать, куда отправить сведения – по месту нахождения головного офиса или филиала.

В случае сдачи по ТКС плательщику приходит уведомление о приеме (отказе в приеме) декларации. Когда организация подает отчет на бумажном носителе, налоговый инспектор, принявший его, на копии ставит подпись, регистрационный номер и дату получения.

Возможные нарушения и штрафы

Помимо наказания за некорректный способ подачи декларации налоговики штрафуют за несвоевременную сдачу ежеквартального или ежемесячного отчета. В таком случае организациям грозит штраф по ст. 126 НК РФ (200 рублей) и возможны санкции по ст. 15.5 и 15.6 КоАП РФ (до 500 рублей или предупреждение для должностных лиц). Что касается отчета за год, то за нежелание его сдавать или сдачу с опозданием грозит наказание по ст. 119 НК РФ (до 30% неуплаченной суммы налога, а если задолженности нет – мин. 1000 рублей).

Особенности расчета налога за год и составления отчетности по нему

Начисление налога на прибыль за год (т. е. за период, являющийся для этого платежа налоговым) осуществляется от налоговой базы, рассчитанной за весь год. Соответственно, в значениях, отвечающих полному году, из налоговых регистров, в которых ведется налоговый учет, будут взяты необходимые данные о доходах и расходах, учитываемых для целей налогообложения.

Ведение налоговых регистров с отражением в бухучете сумм налога, начисляемого на возникающие между бухгалтерским и налоговым учетом разницы, является необходимостью для налогоплательщиков, обязанных использовать ПБУ 18/02 (утверждено приказом Минфина России от 19.11.2002 № 114н). Лица, освобожденные от применения этого документа (СМП, НКО, участники проекта «Сколково» — п. 2 ПБУ 18/02, п. 4 ст. 6 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ), делят доходы и расходы только на 2 категории: учитываемые и не учитываемые для целей налогообложения.

Перед внесением данных в декларацию следует проверить полноту и правильность учтенных данных, помня о том, что в бухучете они отражаются все без исключения, а в налоговом — не все, и разницы должны быть обоснованы как с точки зрения законодательства, так и арифметически.

Годовая декларация формируется на том же бланке, который используется для промежуточных (составляемых поквартально или помесячно) отчетов, служащих для начисления авансовых платежей. Заполняя ее, необходимо иметь в виду, что от промежуточных вариантов этого документа она отличается:

- наличием особого набора листов и разделов, которые должны заполняться при наличии информации для внесения в них;

- особым кодом отчетного периода, указываемым на титульном листе;

- ненужностью отражения в ней сумм авансов, начисляемых к уплате в последующих периодах.

О том, в какие сроки сдается годовая декларация, читайте в статье «Налог на прибыль за 4 квартал — каков срок сдачи?».

Скачать бланк и образец декларации за год вы можете в этом материале.

Расчет суммы к уплате по итогам года и учет возникшей переплаты

Сумму налога на прибыль к уплате за год (точнее, за последний период года, которым может оказаться как квартал, так и месяц) рассчитывают также в декларации. Осуществляется этот расчет путем уменьшения налога, начисленного за полный год, на суммы уплаченных в течение него авансовых платежей. Общая величина авансов для этого расчета берется из декларации, сданной за последний отчетный период года:

- 9 месяцев, если расчет авансов осуществляется ежеквартально, причем в общую сумму следует включить не только налог, рассчитанный за весь этот период, но и величину авансовых платежей, начисленных в этом документе к уплате в течение каждого из месяцев 4 квартала;

- 11 месяцев, если авансы начисляются ежемесячно от фактически полученной прибыли.

В ситуации, когда результатом работы организации в последнем периоде года является снижение уровня налогооблагаемой прибыли в сравнении с предшествующим ему отчетным периодом, у нее вполне обоснованно может возникнуть переплата по налогу на прибыль за год. То есть общая сумма налога, рассчитанная за весь год, окажется меньше величины уплаченных в нем авансов. В декларации это отразится в листе 02 и в подразделе 1.1 раздела 1 появлением данных в строках, имеющих название «Сумма налога к уменьшению».

В бухучете это приведет к появлению дебетового сальдо на субсчетах счета 68, отражающих расчеты с каждым из бюджетов. Как и любая переплата по налогу, излишне уплаченные суммы налога на прибыль могут быть возвращены налогоплательщику, а также зачтены в счет будущих платежей по тому же налогу или в счет оплаты иных налогов федерального уровня.

Источник начисления налога, его связь с чистой и нераспределенной прибылью

Начисление суммы налога на прибыль в самом его простом варианте (для лиц, освобожденных от применения ПБУ 18/02) показывается проводкой Дт 99 Кт 68. То есть отражается он за счет конечного финрезультата от деятельности за соответствующий период.

Для тех, кто применяет ПБУ 18/02, аналогичными проводками начисляются суммы налога от бухгалтерской прибыли и от постоянных обязательств. Получившаяся при этом на счете 68 цифра далее корректируется проводками, в которых счет 68 корреспондирует со счетами 09 и 77. Итог, образовавшийся в результате всех этих проводок по кредиту счета 68, должен совпасть с суммой налога, отразившейся в декларации по прибыли.

В результате операций начисления налога на счете 99 будет сформирована величина чистой прибыли за год, т. е. прибыли за вычетом налога. Если у организации нет обязательств по выплате доходов акционерам (участникам), то ее сумма будет равна значению нераспределенной прибыли за год, т. е. той, которая образуется после исключения из чистой прибыли дивидендов.

На счет 99 (но уже в следующем году) будут отнесены суммы перерасчета по налогу, если в годовой декларации по прибыли будут выявлены ошибки, требующие ее уточнения, но несущественные для бухучета. Аналогичным образом исправляются существенные ошибки, выявленные до утверждения бухотчетности, при этом сданную бухотчетность в каждой из инстанций придется заменить (пп. 6–8 ПБУ 22/2010, утвержденного приказом Минфина России от 28.06.2010 № 63н).

Если же существенная ошибка обнаружится после утверждения бухотчетности, то пересдавать бухотчетность уже нельзя (п. 10 ПБУ 22/2010). Ошибку в этом случае нужно будет отразить в году выявления ошибки в корреспонденции со счетом 84 (учитывающим нераспределенную прибыль), а показатели бухотчетности за периоды, предшествующие текущему, придется пересчитывать с учетом допущенной ошибки (п. 9 ПБУ 22/2010).

Декларация, уточняющая данные расчета налога на прибыль, составляется в том же порядке, что и исходная, но только с правильными данными в ней и с указанием порядкового номера корректировки на титульном листе.

О нюансах составления уточненки читайте в материале «Уточненная декларация: что нужно знать бухгалтеру?».

См. также: «Нулевая декларация по налогу на прибыль: как правильно заполнить?».

Что это за документ, кто его сдает

Плательщиками налога признаются:

- Отечественные организации.

- Иностранные организации с постоянными представительствами на территории России.

Декларация представляет собой подробный отчет компании о ее деятельности за истекший период, суммах выручки и затрат, сведения о формировании себестоимости и структуре расходов. Из нее информационная система налоговой службы извлекает не только данные о сумме налога, параллельно проходит глубокий анализ и оценка текущего состояния фирмы.

Декларация представляет собой подробный отчет компании о ее деятельности за истекший период, суммах выручки и затрат, сведения о формировании себестоимости и структуре расходов. Из нее информационная система налоговой службы извлекает не только данные о сумме налога, параллельно проходит глубокий анализ и оценка текущего состояния фирмы.

Опытные бухгалтеры знают, что методологические ошибки, допущенные ими при заполнении формы, будут обязательно выявлены налоговиками во время камеральных проверок. Это говорит о пристальном внимании, которое уделяется анализу данного отчета.

Основным источником информации для заполнения документа является налоговый регистр и оборотно-сальдовая ведомость. В разделах этого отчета подробно расписываются все показатели, влияющие на формирование финансового результата.

Декларация может быть подана на бумаге, если численность сотрудников не превышает 100 человек. Если работников больше, придется настраивать электронную систему обмена информацией.

Срок сдачи

Отчет по прибыли сдается ежеквартально, однако расчеты в него заносятся нарастающим итогом. Все налогоплательщики сдают в год четыре декларации: годовую, за 3 месяца, за 6 месяцев и за 9 месяцев. Однако авансовые платежи вносятся в бюджет не только поквартально, но и ежемесячно, в зависимости от норм закона, которыми руководствуется фирма.

Отчет по прибыли сдается ежеквартально, однако расчеты в него заносятся нарастающим итогом. Все налогоплательщики сдают в год четыре декларации: годовую, за 3 месяца, за 6 месяцев и за 9 месяцев. Однако авансовые платежи вносятся в бюджет не только поквартально, но и ежемесячно, в зависимости от норм закона, которыми руководствуется фирма.

Предстоящие сроки сдачи формы наступят в 2016 году:

- Годовой отчет за 12 месяцев 2015 года – 28 марта 2016 года;

- За 3 месяца 2016 года – 28 апреля 2016 года;

- За 6 месяцев 2016 года – 28 июля 2016 года;

- За 9 месяцев 2016 года – 28 октября 2016 года.

В 2016 году по стечению обстоятельств номинальные сроки сдачи совпадают с календарными, но так бывает не всегда. Если день отправки выпадает на выходной или совпадает с датой государственного праздника, то крайний срок переносится на ближайший следующий за ним рабочий день.

Непредставление документа в сроки, указанные выше, влечет целый комплекс неприятностей:

- Штраф в размере от 5 до 30% суммы налога. Если сумма совсем маленькая или форма подана с убытком, налоговики доведут сумму до одной тысячи рублей.

- Штраф должностному лицу за пропуск сроков – от 300 до 500 рублей.

- Блокировка расчетного счета до сдачи отчета, причем по заблокированному счету невозможны никакие операции, даже уплата налогов. Это непременно приведет к пеням и новым штрафам.

- Несколько опозданий ставят организацию на очередь для проведения выездной проверки. Существует открытый перечень условий, которые приводят к таким мероприятиям в отношении налогоплательщика, и несвоевременное предоставление отчетности входит в их число.

Если вас интересует, как сдавать 4-НДФЛ, ознакомьтесь с этим материалом.

Если вас интересует, как сдавать 4-НДФЛ, ознакомьтесь с этим материалом.

Порядок и образец заполнения справки 6-НДФЛ вы найдете в этой статье.

Подробная инструкция по заполнению

Независимо от имеющихся у организации данных, в составе декларации должны присутствовать следующие разделы:

- Титульный лист.

- Подраздел 1.1 Раздела 1 – сумма налога, подлежащая уплате.

- Лист 02 – расчет налога.

- Приложение №1 и №2 к Листу 2 – доходы и расходы.

Если реализации и расходов не было в указанный период, в этих разделах проставляются нули. Все остальные листы заполняются по мере наличия соответствующей информации.

Раздел 1.2 «Для организаций, уплачивающих ежемесячные авансовые платежи» не предоставляется фирмами, которые платят налоги поквартально.

Заполнение титульного листа

На титульном листе помимо регистрационных данных указываются специальные коды:

- Номер корректировки – если подаются уточненные сведения.

- Налоговый (отчетный) период – код, указывающий на тип периода:

- 13, 14, 15, 16 – консолидированная группа налогоплательщиков проставляет в соответствии с периодом – 3, 6, 9 и 12 месяцев.

- 21, 31, 33, 34 – для остальных налогоплательщиков в соответствии с периодом – 3, 6, 9 и 12 месяцев.

- 50 – последний налоговый период для организации, которая готовится к ликвидации.

- Код по месту учета – пометка для автоматизированной системы с указанием на то, какое отношение налогоплательщик имеет к инспекции: головная организация или филиал, крупнейший налогоплательщик, или он не является таковым.

Заполнение Раздела 1

- Строка 010 – код ОКАТО – заполняется вручную по данным местонахождения организации.

- Строки 020-080 заполняются расчетным методом после внесения данных в другие разделы. В случае применения специальных программ эти строки недоступны для ручного редактирования.

Заполнение Листа 02

Перед внесением данных в этот раздел следует заполнить Приложения №1 и №2, так как в них содержатся все исходные данные для расчета.

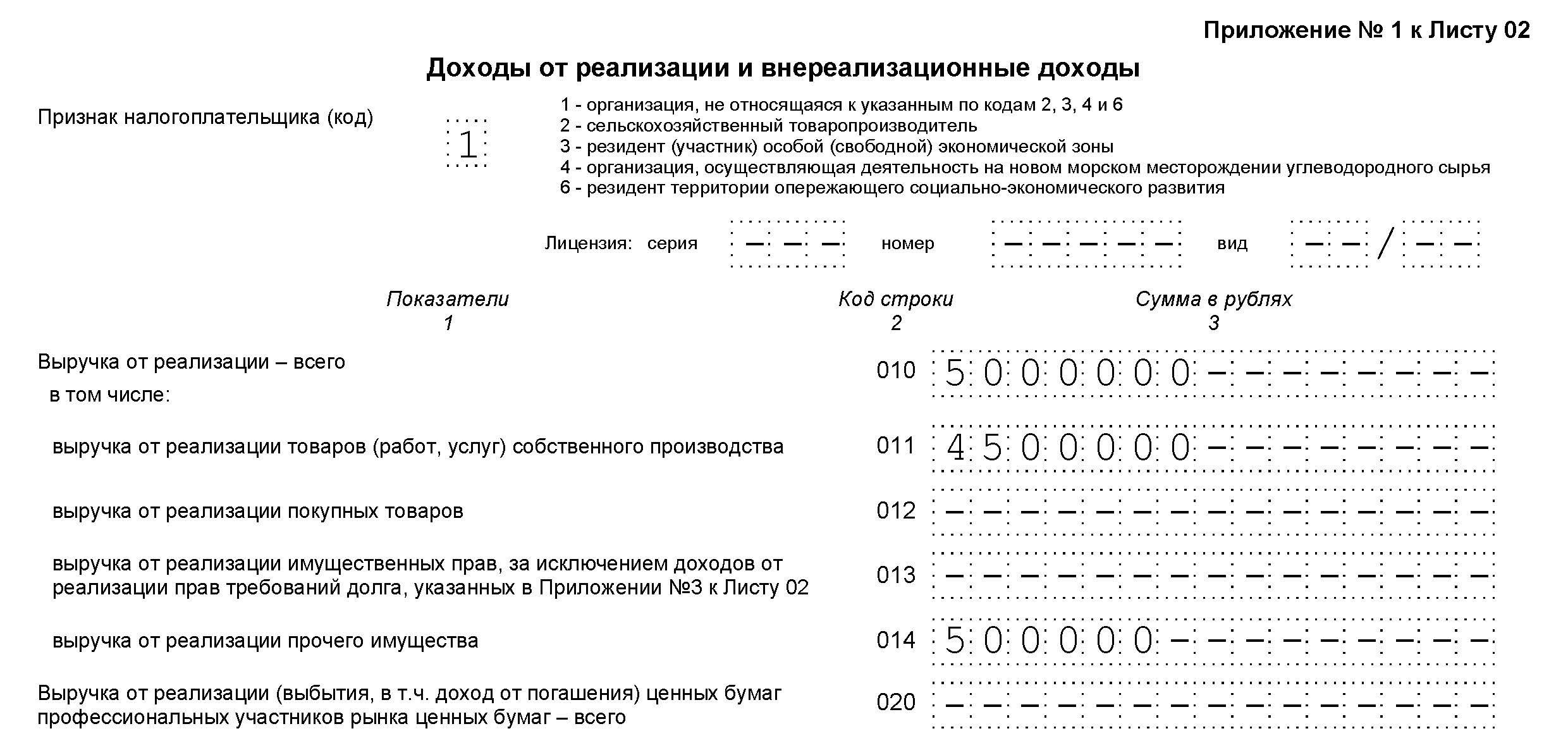

Приложение №1 – Доходы:

- Строка 010 – общая сумма выручки от продажи результатов производства, товаров и услуг;

- Строки 011-014 – расшифровка выручки по статьям доходов;

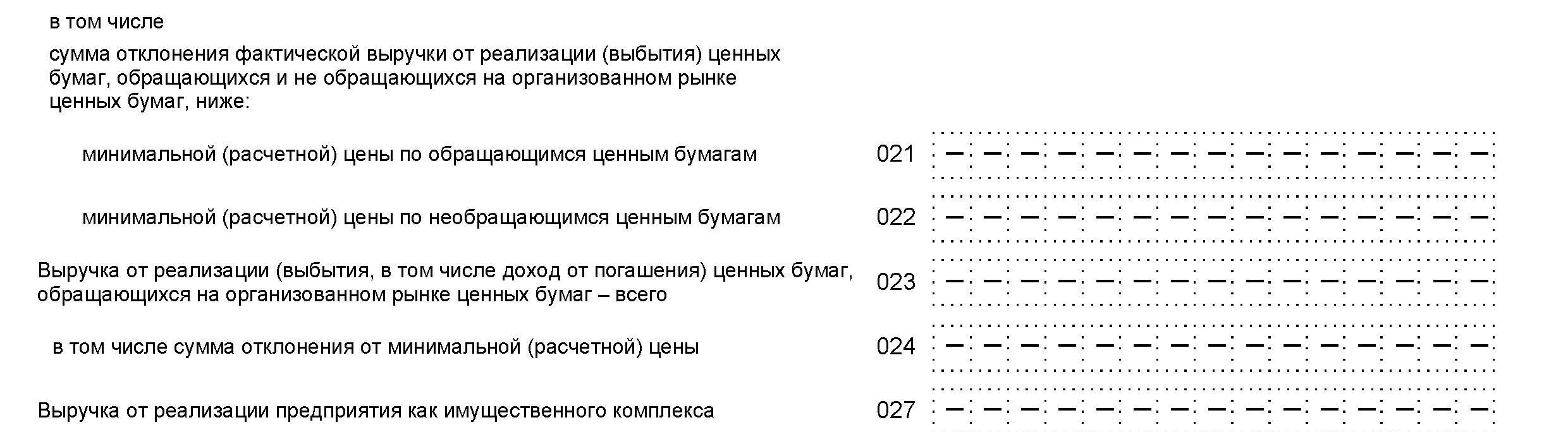

- Строка 020 – выручка от торговли финансовыми средствами;

- Строки 021-023 – расшифровка по видам ценных бумаг;

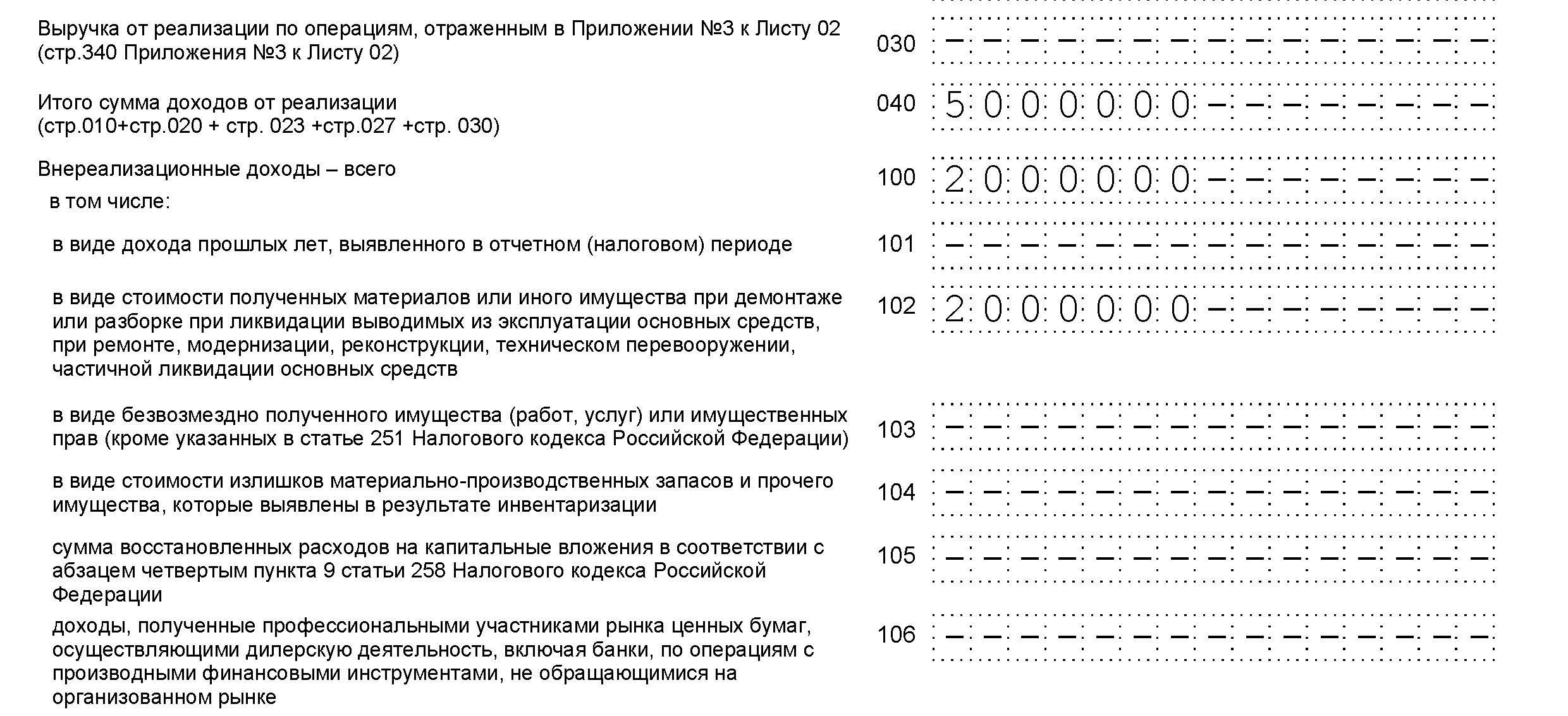

- Строка 030 – выручка от реализации имущества;

- Строка 100 – доходы, не имеющие отношения к реализации.

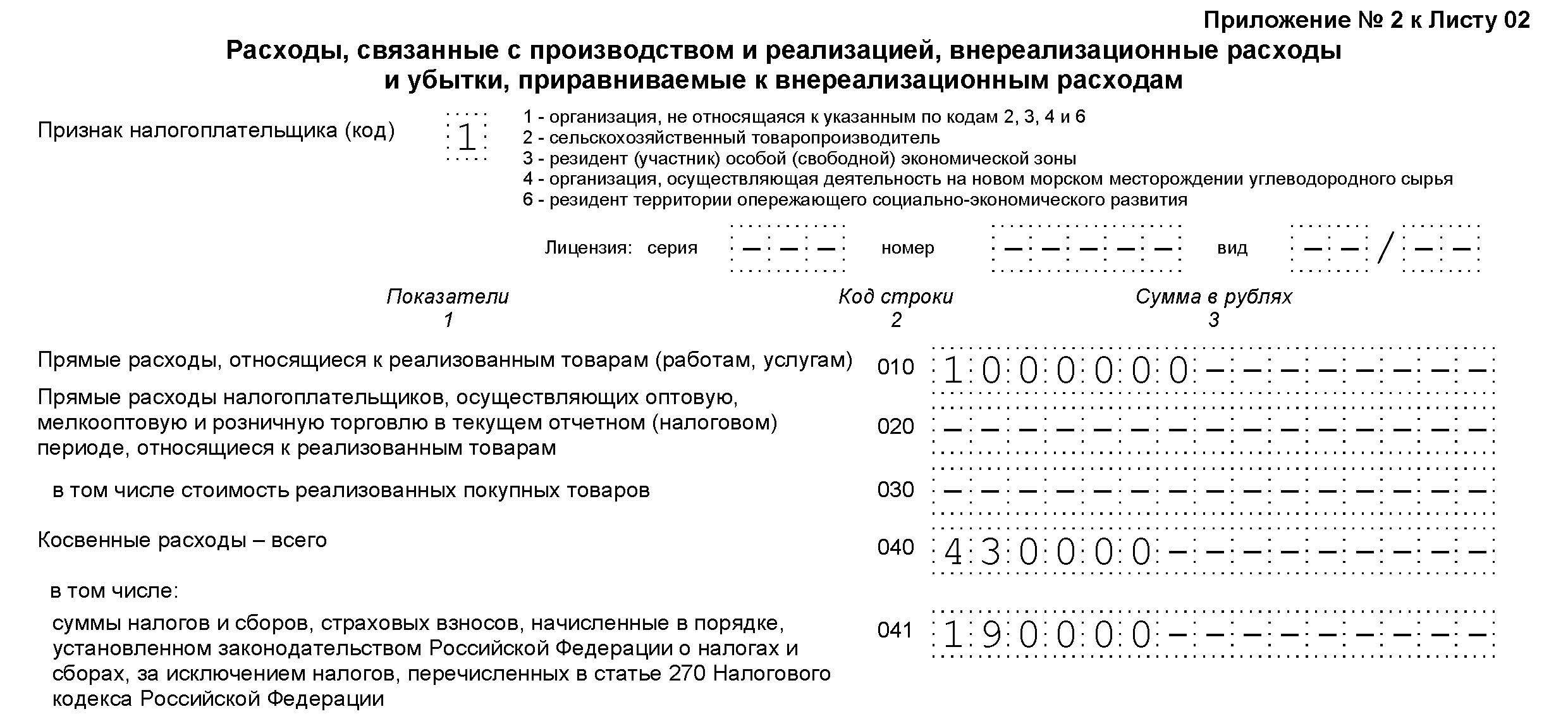

Приложение № 2 – Расходы:

- Структура расходов полностью соответствует структуре полученных доходов.

Показатели Листа №2 заполняются автоматически, если применяется компьютерная программа. Чаще всего для этих целей используется разработанная самими налоговиками «Налогоплательщик ЮЛ», которую можно бесплатно скачать на официальном сайте.

Здесь вы можете бесплатно скачатьбланкиобразец заполненияданного отчета

Отличия новой формы

- Стала возможна корректировка сумм налога, начисленных ошибочно в прошлые периоды. Для этого предназначены строки 400-403 Приложения №2 к Листу 02.

- Появление строк с расшифровкой операций по ценным бумагам и выплаченным дивидендам, которые в прежней версии упоминались вскользь.

О том, как легко и быстро заполнить данную форму в программе 1С, смотрите на следующем видео:

Нулевая декларация

Нулевая декларация подается в том случае, если в отчетный период не происходило никакого движения по регистрам, не извлекалась прибыль, и не имелось убытков. Форма считается нулевой, если абсолютно все показатели в ней равны нулю.

Нулевые обороты в организации бывают в следующих случаях:

- Вновь созданная организация. Скорее всего, деятельность еще просто не началась. Даже если расходы присутствуют, организация имеет право не отражать их в отчете, они переносятся на будущий период, когда начнется реализация, и убытки можно будет отнести на финансовый результат.

- Организация прекращает свое существование. В этом случае можно говорить о том, что фирма изжила себя, имущество распродано, обороты отсутствуют, работники уволены. Подача нулевой отчетности в этом случае – возможность бескровно довести до ликвидации юридическое лицо.

- Организация совмещает различные режимы налогообложения и имеет разные налоговые базы. Например, фирма занимается одновременно производством, которое облагается налогом на прибыль, и розничной торговлей, которая облагается ЕНВД. Основным источником дохода в этом случае является розница, все расходы по содержанию персонала и помещений относятся также на этот вид деятельности. При этом производство приостановлено, и реализация отсутствует. В такой ситуации рекомендуется вместе с нулевой декларацией отправлять в налоговую письменное пояснение с расшифровкой финансовых показателей по смежным видам деятельности.

Сроки подачи «нулевок» такие же, как и для обычных деклараций. Следует все же помнить, что частое представление нулевых отчетов может вызвать интерес у инспекции и спровоцировать проверку.

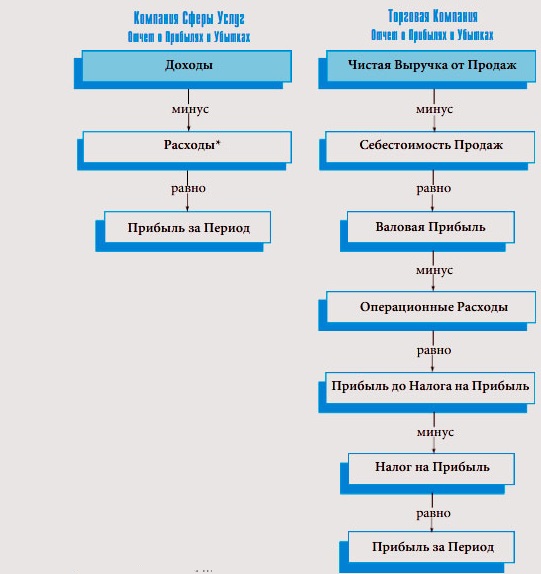

Отчет о прибыли

Отчет о прибыли — документ, в котором отражается информация о прибыли (доходах), затратах (расходах), а также разница между упомянутыми выше показателями за определенный временной промежуток. С помощью отчета можно проанализировать изменения объемов капитала, обусловленные хозяйственной деятельностью предприятия. Далее отчет о прибыли становится основой инвестиционного проекта. В западной системе этот документ носит более широкое название — отчет о прибыли и убытках, но суть остается той же.

Отчет о прибыли: сущность, варианты построения

В условиях рынка каждое предприятие борется за улучшение общих результатов и в первую очередь за прирост дохода. Наличие упомянутого отчета — возможность получить полный объем информации о формировании чистой прибыли в определенный временной промежуток и оценить финансовый результат. Если сравнивать с балансом, который отражает источники формирования и состояние капитала, отчет о прибыли регистрирует объемы его оттока и притока.

_(1)(1).jpg)

Итоговый отчетный документ может составляться по нескольким формам:

— в строчку (в виде стандартной суммы затрат и прибыли);

— в 2 раздела (прибыль и убытки);

— одним перечнем.

В мировой практике приводится следующая классификация вариантов построения отчета:

1. По подходу выделяются форматы расходов по себестоимости и затратам. В естественном формате расходы можно разделить на амортизационные отчисления, затраты на выплату зарплаты, расходы на покупку материалов.

Отличительная черта себестоимости и расходов — отражение корректировок в запасах готового товара, а также неоконченного производства.

Затраты группируются по различным классам с учетом их функциональности. В частности, можно выделить коммерческие, административные и прочие виды расходов. При этом компании, использующие функциональную схему в классификации, должны отображать дополнительные данные о характере затрат. Чтобы максимально охватить деятельность предприятия, многие компании при разработке отчета о прибыли совмещают функциональные и естественные схемы.

2. По расположению параметров выделяется три основные формы:

2. По расположению параметров выделяется три основные формы:

— параллельная. В ней запись осуществляется по стандартной схеме — слева направо. С правой или с левой стороны отражается прибыль. Что касается финансового результата, то он прописывается в стороне превышения;

— последовательная. Запись осуществляется сверху вниз. Сначала прибыль, а затем затраты (или наоборот). Итогом является указание финансового результата;

— шахматная форма. В строках отражаются затраты, в столбцах — прибыль (и наоборот).

3. По типу получения финансового результата есть два формата составления — многошаговый и одношаговый. В первом случае может производиться вычисление промежуточных параметров, а во втором — только общих.

4. По особенностям раскрытия разницы между прибылью и затратами бывает сальдированный и полный формат отчета. При выборе стоит исходить из информативности каждого из вариантов. К примеру, в полном формате отображаются все суммы затрат и прибыли, а в сальдированном вычисляется лишь разница между доходами и затратами.

Отчет о прибыли: структура и элементы

При составлении отчета о прибыли стоит рассмотреть:

1. Доходы. Здесь отражаются результаты сделок, проводимых в период обычной деятельности предприятия, а также способствующие повышению объема активов или снижению хозяйства компании. Полученный доход способствует росту собственного капитала.

2. Расходы — результаты сделок, которые имеют место в период привычной деятельности предприятия. В отличие от затрат, они приводят к снижению активов и повышению обязательств компании. В итоге расходы предприятия выливаются в снижение собственного капитала.

В большинстве случаев прибыль (доходы) и затраты (расходы) предприятия учитываются двумя методами — кассовым или принципом начисления. К примеру, в кассовом методе можно получить лучшую картину о результатах. В завершение года причины выбора методики обосновываются в уже годовом отчете.

3. Прочие доходы — показатели, представляющие собой результат сделок, не связанных с основными направлениями деятельности, но приводящих к повышению общего дохода. В итоге прочая прибыль способствует приросту собственного капитала предприятия.

4. Прочие затраты — результат сделок, не имеющих связи с основной работой компании. Как правило, такие операции приводят к росту обязательств и снижению активов. В итоге прочие расходы приводят к уменьшению капитала предприятия.

Учет прибылей и убытка, как правило, выделяется в общий список. При этом запись состоит из трех этапов:

1. Указываются доходы от продаж, а также еще несколько групп прибыли (чистая, валовая и до выплаты налогов).

2. Затраты, относящиеся на себестоимость производимого объекта.

3. Расходы и доходы, которые не имеют связи с работой.

4. Налог.

Расчет валового дохода производится посредством вычитания из выручки от продаж себестоимости товара (продукции предприятия). Выручка — общая сумма средств, полученная по результатам продаж товара компанией. При этом отчет о прибыли, как правило, начинается с чистой выручки от продаж. Под ней понимается основная сумма средств, полученная по итогам реализации товара предприятием минус предоставляемые скидки и цена возвращенной продукции.

Что касается себестоимости проданного товара, учтенного в отчете о прибыли, то в него входят такие элементы, как прямые затраты на зарплату и материалы, а также накладные расходы. Последние включают в себя косвенные затраты на зарплату и материалы, а также дополнительные платежи.

Состав налоговой декларации по налогу на прибыль

Важно помнить, что в 2019 году в обязательном порядке в состав Декларации включаются:

- титульный лист (Лист 01);

- подраздел 1.1 «Для организаций, уплачивающих авансовые платежи и налог на прибыль организаций» раздела 1 «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика (налогового агента)»;

- Лист 02 «Расчет налога»;

- приложение №1 «Доходы от реализации и внереализационные доходы» к Листу 02;

- приложение № 2 «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам» к Листу 02.

Остальные листы Декларации нужно включать в ее состав только в случае, если у организации есть соответствующие данные и показатели для заполнения.

При этом даже при наличии данных организация не включает в состав Декларации за календарный год подраздел 1.2 «Для организаций, уплачивающих ежемесячные авансовые платежи» раздела 1. А приложение № 4 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» включается в состав Декларации только за 1-ый квартал и календарный год.

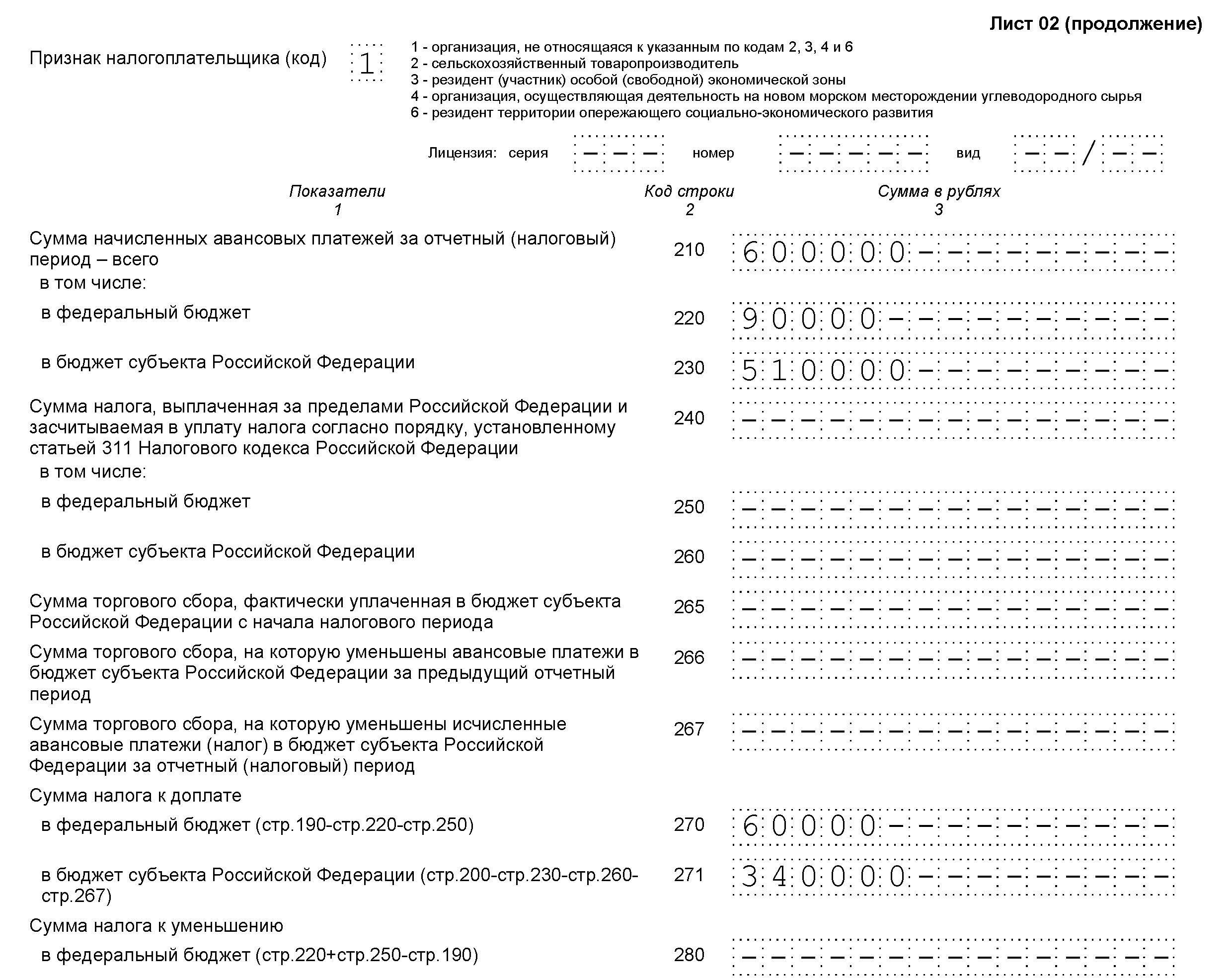

Строка 210 декларации по налогу на прибыль

По налогу на прибыль заполнение декларации пошагово в 2019 году, когда бухгалтер готовит декларацию на основании приведенного выше Порядка, не должно вызывать серьезных вопросов. Тем не менее, затруднения у бухгалтера часто возникает с заполнением строки 210 «Сумма начисленных авансовых платежей за отчетный (налоговый) период – всего» Листа 02. К примеру, какую сумму отразить по строке 210 декларации за 2019 год? Это зависит от того, как организация уплачивает авансовые платежи:

- если организация не позднее 28-го числа каждого месяца уплачивает ежемесячные авансовые платежи, то для заполнения строки 210 бухгалтеру необходимо сложить налог на прибыль, отраженный по строке 180 Декларации за 9 месяцев 2019 г., и сумму ежемесячных авансовых платежей, подлежащих уплате в 4-ом квартале 2019 г., которая была ранее отражена по строке 290 Декларации также за 9 месяцев 2019 г.;

- если организация уплачивает ежемесячные авансовые платежи по фактически полученной прибыли, то в строке 210 отражает сумму исчисленного налога (строка 180) налоговой декларации за 11 месяцев 2019 г.;

- если организация уплачивает авансовые платежи только по итогам квартала, то по строке 210 она отразит сумму исчисленного налога (строка 180) налоговой декларации за 9 месяцев 2019 г.

Важные нюансы заполнения декларации

- Титульный лист содержит сведения об организации; правопреемники реорганизованных компаний указывают ИНН и КПП, присвоенные до реорганизации. Коды форм реорганизации и код ликвидации указаны в Приложении N 1 к Порядку заполнения декларации.

- 2 дополнительных листа — 08 и 09. Лист 08 заполняют организации, которые скорректировали (занизили) свой налог на прибыль из-за использования цен ниже рыночных в сделках с зависимыми контрагентами. Раньше эта информация размещалась в Приложении 1 к л. 02.

- Лист 09 и Приложение 1 к нему предназначены для заполнения контролирующими лицами при учете доходов контролируемых иностранных компаний.

- Лист 02 содержит поля для кодов налогоплательщика, в том числе, для нового кода налогоплательщика «6», который указывают резиденты территорий опережающего социально-экономического развития. Также в нем есть строки для торгового сбора, уменьшающего платеж, и поля, заполняемые участниками региональных инвестиционных проектов.

- В листе 03 указана действующая ставка с дивидендов 13%. В разделе «Б» в поле для вида дохода теперь проставляются коды:

- «1» — если доходы облагаются по ставке, предусмотренной пп. 1 п. 4 ст. 284 НК РФ;

- «2» — если доходы облагаются по ставке, предусмотренной пп. 2 п. 4 ст. 284 НК РФ.

- В листе есть строчки 241 и 242 для отражения отчислений на формирование имущества для уставной деятельности и страхового резерва, строк для отражения убытков — текущих или переносимых в будущее, на этом листе нет

- Для отражения внереализационного дохода после самостоятельной корректировки налоговой базы по контролируемым сделкам предназначен отдельный лист 08.

- В Приложении 2 к тому же листу есть поле для указания кодов налогоплательщиков.

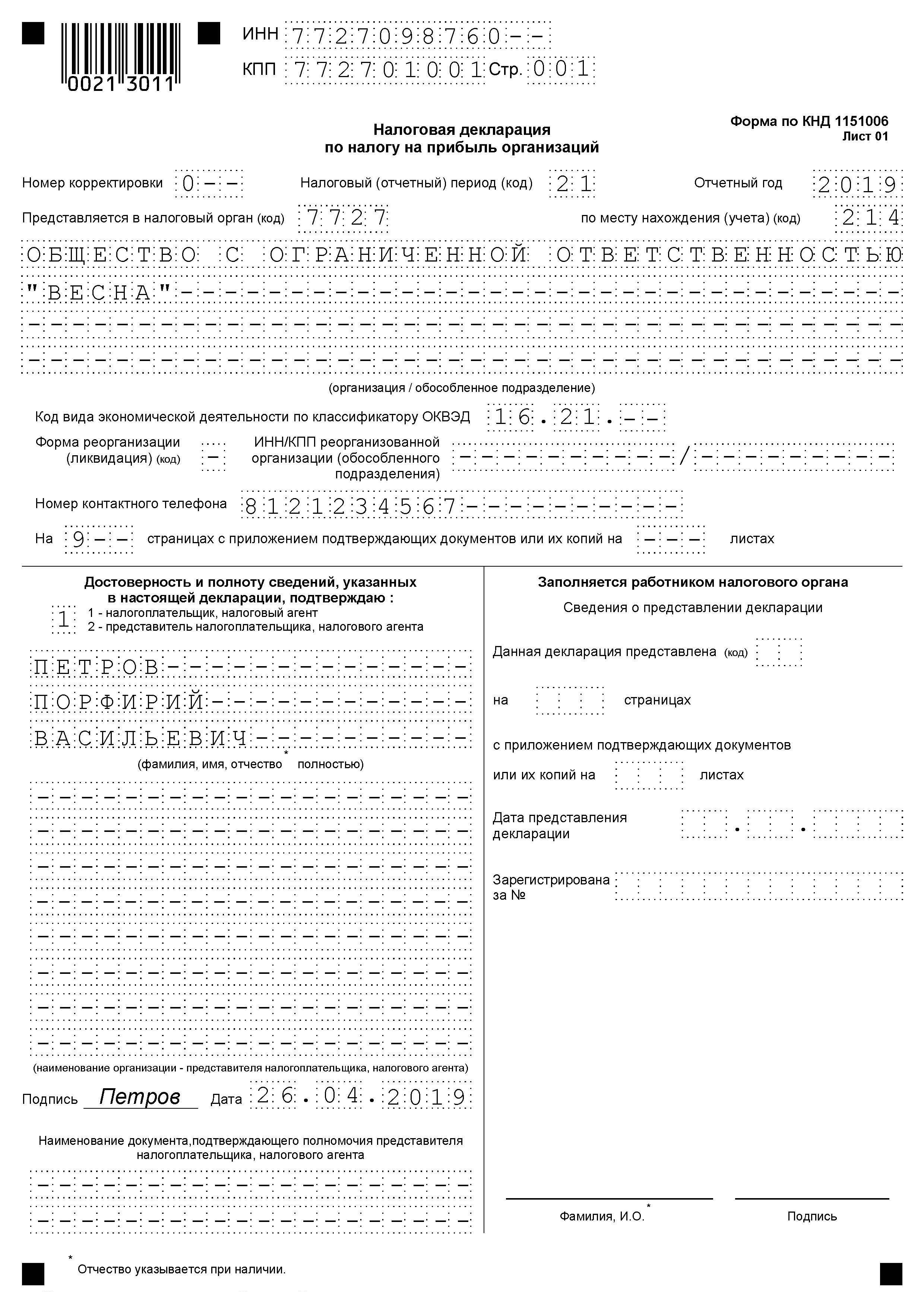

Декларация на прибыль (2019 г): пошаговое заполнение

Разберем на примере, как заполнить декларацию по налогу на прибыль за 1 квартал 2019 года по строкам.

Титульный лист

Титульный лист заполняется данными об организации:

- ИНН, КПП, название вписывают полностью, свободные ячейки всегда заполняются прочерками.

- Номер корректировки. Если декларация сдается в первый раз, ставят 0. При внесении изменений в сведения каждая уточненная декларация нумеруется — 001, 002, 003 и т.д.

- Код отчетного периода. Зависит от того, за какой квартал или месяц сдается декларация. При сдаче годового отчета у налогоплательщиков, использующих разные системы отчисления авансов, коды тоже различаются.

При уплате квартальных платежей:

|

I квартал |

|

|

Полугодие |

|

|

9 месяцев |

|

|

год |

При уплате ежемесячных платежей:

|

1 месяц |

|

|

2 мес. |

|

|

3 мес. |

|

|

4 мес. |

|

|

5 мес. |

|

|

6 мес. |

|

|

7 мес. |

|

|

8 мес. |

|

|

9 мес. |

|

|

10 мес. |

|

|

11 мес. |

|

|

год |

- Код налогового органа. Каждой инспекции присвоен код. Укажите код ИФНС, в которую подаете отчетность. На примере Межрайонная инспекция ФНС России № 4 по СПб.

- Код по месту учета.

| крупнейшего налогоплательщика | 213 |

| российской организации | 214 |

| обособленного подразделения российской организации, имеющего отдельный баланс | 221 |

| иностранной организации | 245 |

| объекта недвижимого имущества (если для него установлен отдельный порядок исчисления и уплаты налога) | 281 |

- Код вида экономической деятельности. На примере Код ОКВЭД 52.24.1 — Розничная торговля хлебом и хлебобулочными изделиями.

- Также впишите телефонный номер, ФИО плательщика или представителя, количество листов и дату сдачи декларации.

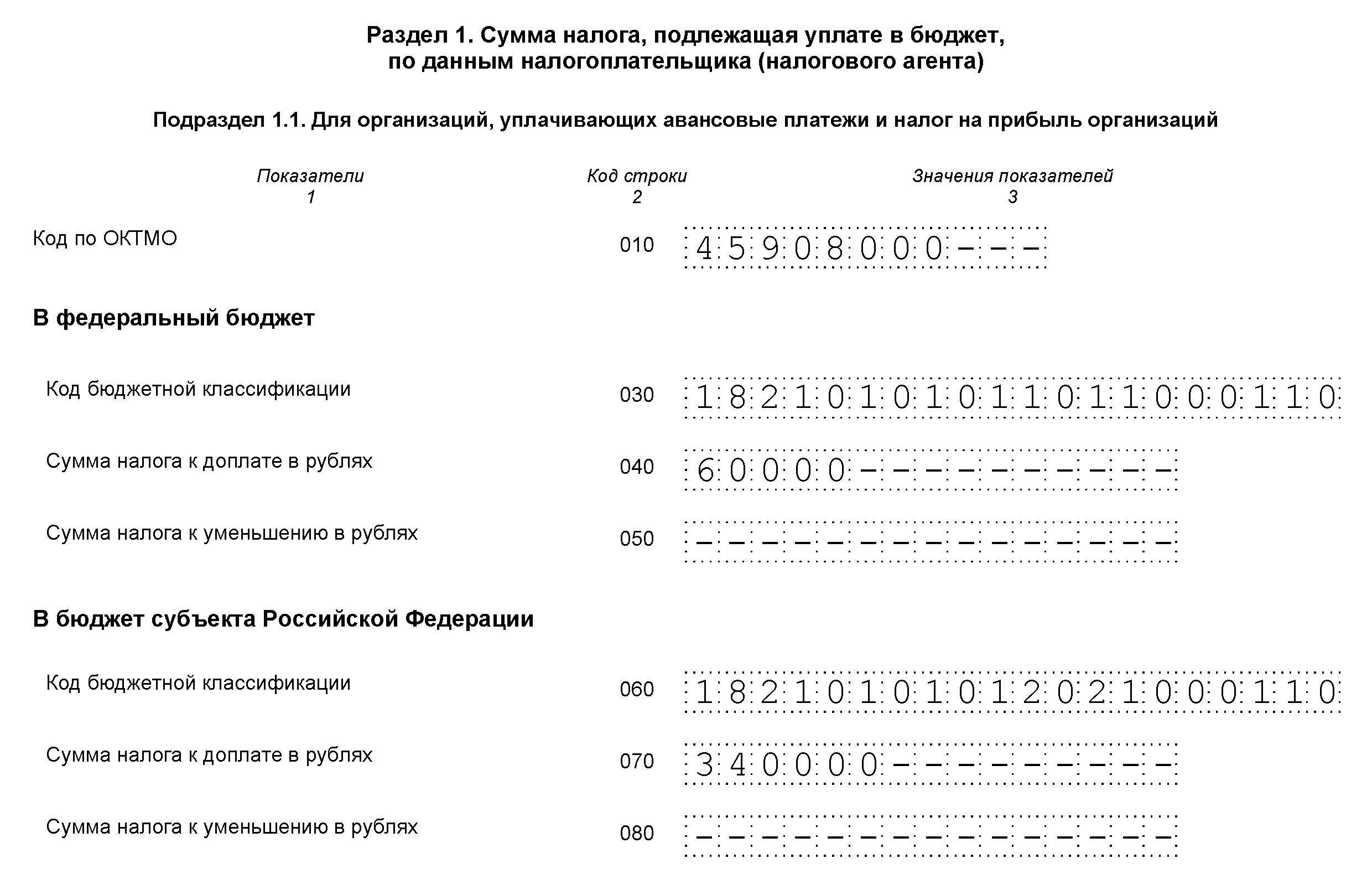

Раздел 1 Подраздел 1.1

Для нашего примера заполним 1 раздел построчно:

- 010 — код муниципального образования, на территории которого расположена фирма; узнать его можно в нашем справочном материале.

- 030 и 060 — указываем КБК для перечисления сумм в федеральный бюджет и бюджет региона. КБК можно посмотреть

- 040 и 070 — суммы к доплате по итогам отчетного (налогового) периода, разбитые по бюджетам:

- в федеральный бюджет — 60 000 рублей (строка 040);

- в региональный бюджет — 340 000 рублей (строка 070).

Подраздел 1.2 Раздела 1

Заполняют плательщики налога на прибыль, отчисляющие авансы каждый месяц. Для нашего примера его не используем.

Подраздел 1.3 Раздела 1 Дивиденды

Заполняют фирмы при уплате налога на прибыль с дивидендов.

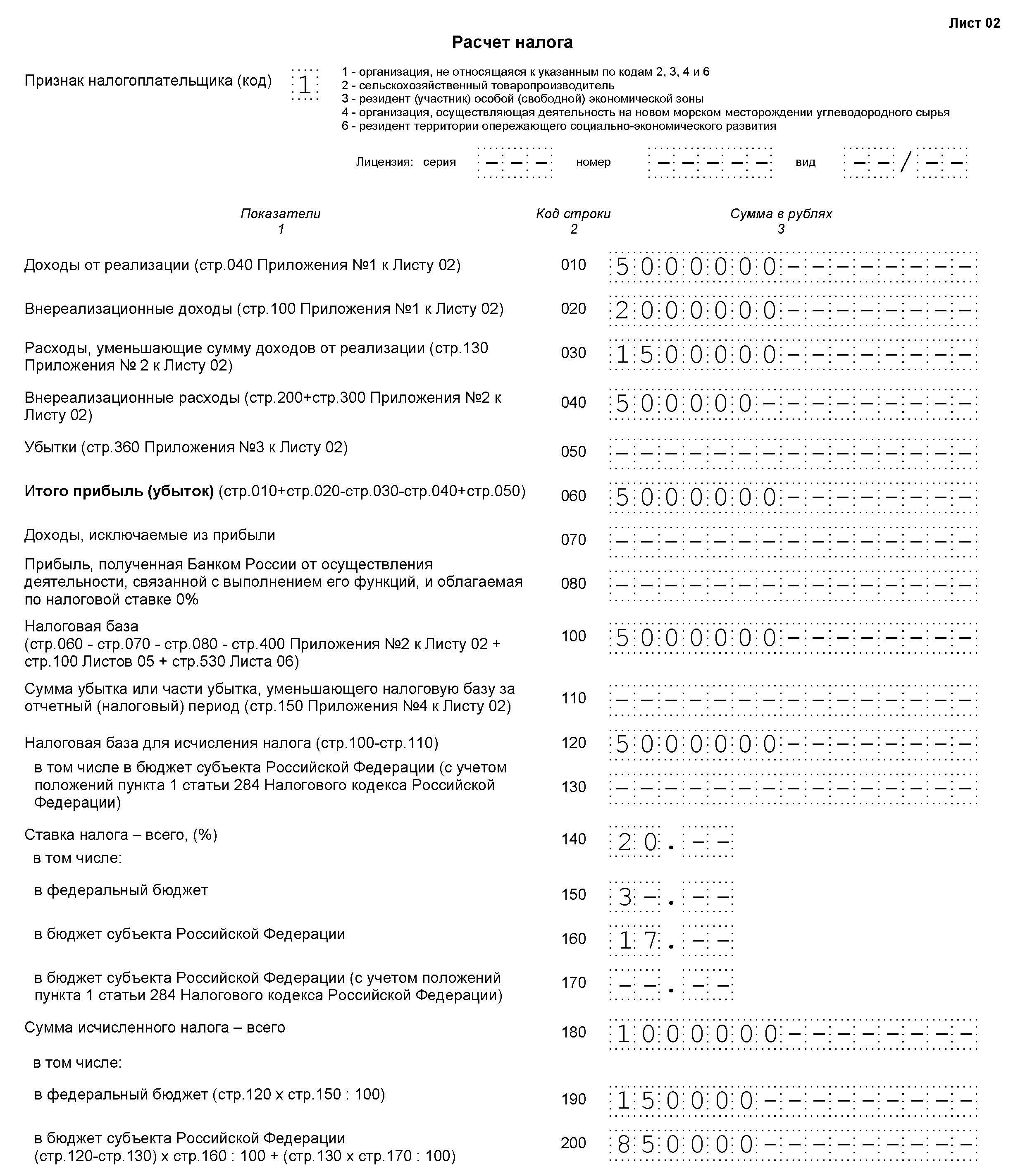

Лист 02 — расчет налога

Заполненный Лист 02 декларации покажет, из каких сумм доходов и расходов была рассчитана налоговая база.

Вписываем по строкам:

- 010 — суммируем все доходы от продаж;

- 020 — внереализационные доходы (в сумме);

- 030 — расходы, связанные с реализацией;

- 040 — внереализационные расходы;

- 050 — убытки, не учитываемые в целях налогообложения (заполняется при наличии);

- 060 — сумма прибыли (посчитать по строкам: 010 + 020 – 030 – 040), в нашем примере итог 5 000 000 рублей;

- 070 — доходы, которые исключаются из прибыли (если такие есть);

- 080–110 — заполняются в зависимости от специфики деятельности, наличия не облагаемых налогом доходов, льгот или убытков;

- 120 — налоговая база;

- 140–170 — налоговые ставки (следует расчитывать по ставкам 3% и 17%);

- 180 — сумма налога (указываем сумму за год, а не сумму к доплате);

- 190 — сумма в федеральный бюджет;

- 200 — сумма налога в местный бюджет.

В продолжение Листа 02 нужно вписать авансовый платеж прошлого периода. За этот период к доплате:

- 60 000 рублей — в федеральный бюджет (строка 270);

- 340 000 рублей — в бюджет субъекта (строка 271).

Приложение 1 к листу 02

В приложении 1 к листу 02 детализируйте доходы по строкам:

- 010 — вся выручка за отчетный период.

Затем детально:

- 011 — выручка от продажи товаров своего производства;

- 012 — выручка от продажи приобретенных товаров.

Остальные строки заполняются при наличии условий.

Далее, итоговые показатели:

- 040 — сумма всех реализационных доходов;

- 100 — внереализационные доходы.

Приложение 2 к листу 02

Приложение 2 конкретизирует расходы.

Строки 010–030 заполняют только фирмы, использующие метод начисления для признания доходов и расходов. При кассовом методе строки остаются пустыми.

- 010 — расходы на реализацию товаров собственного производства;

- 020 — прямые расходы, связанные с реализацией товара оптом и в розницу;

- 030 — стоимость товаров, которые были приобретены для перепродажи, как часть расходов;

- 040 — косвенные расходы (сумма). В следующих строках они перечисляются детально.

Предположим, что косвенный расходы ООО «ВЕСНА» состояли из налогов и приобретения амортизируемого имущества в качестве капитального вложения:

- 041 — суммы налогов и сборов;

- 043 — расход в виде капитального вложения размером 30% от суммы.

Остальные поля в нашем случае остаются пустыми.

- 080 — расходы, связанные с реализацией основного средства, а именно, остаточная стоимость (сведения переносим из строки 350 Приложения 3 к листу 02);

- 130 — сумма вышеперечисленных расходов.

Отдельно указываются расходы на амортизацию:

- 131, 132 — суммы амортизации, учитываемые в отчетном периоде.

Остальные поля в Приложении 2 декларации остаются пустыми при отсутствии условий для заполнения.

Приложение 3 к листу 02

Приложение 3 оформляют, только если организация в отчетном периоде:

- продает амортизируемое имущество;

- продает непогашенную дебеторскую задолженность;

- несет расходы на обслуживание производства;

- имело доходы или расходы по договорам доверительного управления имуществом;

- продает землю, купленную в период с 01.01.2007 по 31.12.2011.

Заполняем строки:

- 010 — количество проданных единиц;

- 030 — выручка от продажи;

- 040 — остаточная стоимость;

- 050 — прибыль, которая расчитывается как разница между выручкой и остаточной стоимостью.

В продолжение Приложения 3 такие строки:

- 340 — суммарная выручка (копируем показатель строки 030, так как остальные поля пустые);

- 350 — расходы (копируем показатель строки 040, так как остальные поля пустые).